ஃபின்காஷ் »மியூச்சுவல் ஃபண்ட்ஸ் இந்தியா »மாற்று முதலீட்டு நிதிகள்

Table of Contents

மாற்று முதலீட்டு நிதிகள் என்றால் என்ன?

AIF என்பது இந்தியாவில் நிர்வகிக்கப்படும் நிதியின் ஒரு வடிவமான மாற்று முதலீட்டு நிதியின் சுருக்கமாகும். இது வெளியில் உள்ள சொத்துக்களில் முதலீடு செய்யும் கூட்டு நிதியாகும்பத்திரங்கள்,பங்குகள், மற்றும் பணம். முதலீட்டாளர்களின் நலனுக்காக, இது முதலீட்டாளர்களிடமிருந்து நிதிகளைச் சேகரித்து, பத்திரங்கள் மற்றும் பரிவர்த்தனை வாரியத்தால் வரையறுக்கப்பட்ட பல்வேறு வகை சொத்துக்களில் முதலீடு செய்கிறது (செபி)

இது துணிகர முதலீடுகளை செய்கிறதுமூலதனம், பிரைவேட் ஈக்விட்டி, ஹெட்ஜ் ஃபண்டுகள்,நிர்வகிக்கப்பட்ட எதிர்காலங்கள், மற்றும் பிற நிதி கருவிகள். பொதுவாக, உயர்-நிகர மதிப்பு ஒரு பெரிய ஆரம்ப முதலீடு தேவைப்படுவதால், மக்கள் மற்றும் நிறுவனங்கள் AIF இல் ஈடுபடுகின்றனர்.

SEBI மூலம் மாற்று முதலீட்டு நிதிகளின் வரையறை

ஒரு AIF என்பது இந்தியாவில் உருவாக்கப்பட்ட அல்லது பதிவுசெய்யப்பட்ட நிதியாக வரையறுக்கப்படுகிறது, SEBI விதிமுறைகள் 2012 இன் ஒழுங்குமுறை 2(1)(b) இன் கீழ், வரையறுக்கப்பட்ட பொறுப்புக் கூட்டாண்மை (LLP), கார்ப்பரேஷன், அறக்கட்டளை அல்லது உடல் கார்ப்பரேட்:

- இது தனிப்பட்ட முறையில் தொகுக்கப்பட்ட முதலீட்டு நிறுவனமாகும், இது உள்நாட்டு மற்றும் சர்வதேச முதலீட்டாளர்களிடமிருந்து சொத்துக்களை சேகரித்து, அதன் பங்குதாரர்களுக்கு பயனளிக்கும் வகையில் கூறப்பட்ட முதலீட்டு கொள்கையின்படி முதலீடு செய்கிறது.

- இது SEBI (கூட்டு முதலீட்டுத் திட்டங்கள்) சட்டங்கள், 1999, SEBI (பரஸ்பர நிதி) ஒழுங்குமுறைகள், 1996, அல்லது நிதி நிர்வாகத்தை நிர்வகிக்கும் பிற SEBI விதிமுறைகள்

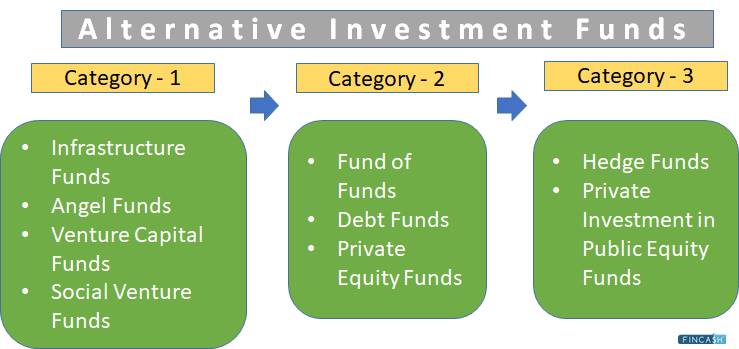

மாற்று முதலீட்டு நிதிகளின் வகைகள்

AIFS SEBI ஆல் மூன்று வகைகளாக வகைப்படுத்தப்பட்டுள்ளது, அவை:

வகை 1

இந்த பிரிவில் ஸ்டார்ட்அப்கள், சிறு மற்றும் நடுத்தர நிறுவனங்கள் (SMEகள்) முதலீடு செய்யும் நிதிகள் மற்றும் சமூக மற்றும் பொருளாதார ரீதியாக சாத்தியமானதாகக் கருதப்படும் வலுவான வளர்ச்சி திறன் கொண்ட புதிய வணிகங்கள் அடங்கும்.

இந்த முயற்சிகள் பல மடங்கு விளைவைக் கொண்டிருப்பதால்பொருளாதாரம் வளர்ச்சி மற்றும் வேலை உருவாக்கம் ஆகியவற்றின் அடிப்படையில், அரசாங்கம் அவற்றில் முதலீடுகளை ஊக்குவிக்கிறது மற்றும் ஊக்குவிக்கிறது. இந்த வகை அடங்கும்.

உள்கட்டமைப்பு நிதிகள்

இந்த நிதி சாலை மற்றும் ரயில் உள்கட்டமைப்பு, விமான நிலையங்கள் மற்றும் தகவல் தொடர்பு உள்கட்டமைப்பு போன்ற பொது சொத்துக்களில் முதலீடு செய்கிறது. உள்கட்டமைப்பு இருந்துதொழில் அதிகமாக உள்ளதுநுழைவதற்கான தடைகள் மற்றும் ஒப்பீட்டளவில் வரையறுக்கப்பட்ட போட்டி, எதிர்காலத்தில் அதன் விரிவாக்கம் குறித்து நேர்மறையான முதலீட்டாளர்கள் நிதியில் முதலீடு செய்யலாம். சமூக ரீதியாக விரும்பத்தக்க அல்லது சாத்தியமான திட்டங்களில் முதலீடு செய்யும் உள்கட்டமைப்பு நிதிகளுக்கு அரசாங்கம் வரிச் சலுகைகளை வழங்கலாம்.

ஏஞ்சல் நிதிகள்

இது ஒரு வகை வென்ச்சர் கேபிடல் ஃபண்ட் ஆகும், இதில் ஃபண்ட் மேனேஜர்கள் பல "ஏஞ்சல்" முதலீட்டாளர்களிடமிருந்து ஆரம்ப கட்ட நிறுவனங்களில் முதலீடு செய்வதற்காக பணத்தை சேகரிக்கின்றனர். புதிய வணிகங்கள் லாபகரமாக மாறும்போது, முதலீட்டாளர்கள் ஈவுத்தொகையைப் பெறுகிறார்கள். ஒரு தேவதைமுதலீட்டாளர்" ஏஞ்சல் ஃபண்டில் பங்கேற்க விரும்பும் ஒரு நபர் மற்றும் வணிக மேலாண்மை நிபுணத்துவத்தை பங்களிக்கிறார், எனவே நிறுவனத்தின் வளர்ச்சியை ஆதரிக்கிறார்.

துணிகர மூலதன நிதிகள்

வென்ச்சர் கேபிடல் ஃபண்டுகள் அதிக வளர்ச்சியைத் தொடங்கும் நிறுவனங்களில் முதலீடு செய்கின்றன. புதிய வணிகங்கள் மற்றும் தொழில்முனைவோர் பாரம்பரிய வங்கி மூலம் பணத்தைப் பெறுவது கடினம் என்பதால், வென்ச்சர் கேபிடல் ஃபண்டுகள் மூலதனத்தின் மிகவும் விருப்பமான ஆதாரமாக உருவெடுத்துள்ளன.

சமூக முயற்சி நிதிகள்

வலுவான சமூக மனசாட்சி மற்றும் சமூகத்தில் நல்ல செல்வாக்கு செலுத்த விரும்பும் நிறுவனங்களில் முதலீடு செய்யும் சமூக முயற்சி நிதி (SVF), சமூக பொறுப்புணர்வுக்கு ஒரு எடுத்துக்காட்டு.முதலீடு. இந்த நிறுவனங்கள் சுற்றுச்சூழல் மற்றும் சமூக பிரச்சினைகளை தீர்க்கும் அதே வேளையில் பணம் சம்பாதிப்பதை நோக்கமாகக் கொண்டுள்ளன. இது ஒரு பரோபகார முதலீடு என்ற போதிலும், வணிகங்கள் தொடர்ந்து வருவாய் ஈட்டுவதால் லாபத்தை எதிர்பார்க்கலாம்.

Talk to our investment specialist

வகை 2

பங்குகள் மற்றும் கடன் கருவிகள் இரண்டிலும் முதலீடு செய்யப்படும் நிதிகள் இந்த பிரிவில் சேர்க்கப்பட்டுள்ளன. மேலும், தற்போது வகை 1 அல்லது 3 என வகைப்படுத்தப்படாத நிதிகளும் இதில் சேர்க்கப்பட்டுள்ளன. வகை 2 AIFS இல் முதலீடு செய்வதற்கு அரசாங்கம் எந்த வரிச் சலுகைகளையும் வழங்குவதில்லை. இந்த வகை அடங்கும்:

நிதி நிதி

இந்த நிதியானது பல AIFகளின் கலவையாகும். சொந்தமாக உருவாக்குவதை விடபோர்ட்ஃபோலியோ அல்லது எந்த குறிப்பிட்ட துறையில் முதலீடு செய்ய வேண்டும் என்பதை தீர்மானிப்பது, நிதியின் முதலீட்டு உத்தி மற்ற AIFகளின் போர்ட்ஃபோலியோவில் முதலீடு செய்வதாகும். இருப்பினும், போலல்லாமல்நிதி நிதி மியூச்சுவல் ஃபண்டுகளின் கீழ், ஏஐஎஃப்-களின் கீழ் உள்ள ஃபண்ட் ஆஃப் ஃபண்ட்ஸ் ஃபண்டின் பொது வர்த்தக யூனிட்களை வெளியிட முடியாது.

கடன் நிதிகள்

இந்த நிதி முதன்மையாக பொது வர்த்தகம் மற்றும் தனியார் நிறுவனங்களால் வழங்கப்படும் கடன் கருவிகளில் முதலீடு செய்கிறது. மோசமான கிரெடிட் ரேட்டிங்கைக் கொண்ட நிறுவனங்கள் அதிக ரிஸ்க் கொண்ட உயர் விளைச்சல் கடன் பத்திரங்களை வெளியிடுவதற்கான வாய்ப்புகள் அதிகம். இதன் விளைவாக, பெரிய விரிவாக்க திறன் மற்றும் வலுவான கார்ப்பரேட் தரநிலைகள் கொண்ட நிறுவனங்கள் ஆனால் மூலதன கட்டுப்பாடுகள் ஒரு நல்ல முதலீட்டு மாற்றாக இருக்கலாம்.கடன் நிதி முதலீட்டாளர்கள். மாற்று முதலீட்டு நிதியானது தனியாரால் திரட்டப்பட்ட முதலீட்டு நிறுவனம் என்பதால், அதில் டெபாசிட் செய்யப்பட்ட பணத்தை, செபி விதிமுறைகளின்படி, கடன் வழங்க பயன்படுத்த முடியாது.

பிரைவேட் ஈக்விட்டி ஃபண்டுகள்

அவர்கள் பொதுவில் பட்டியலிடப்படாத மற்றும் குறைந்த எண்ணிக்கையிலான தனியார் நிறுவனங்களில் முதலீடு செய்கிறார்கள்பங்குதாரர்கள் பதிவு செய்யப்படாத மற்றும் சட்டவிரோத தனியார் வணிகங்கள் PE நிதியில் இருந்து நிதி திரட்ட முடியாது. மேலும், இந்த நிறுவனங்கள் தங்கள் வாடிக்கையாளர்களுக்கு முதலீட்டின் அபாயத்தைக் குறைத்து, பரந்த அளவிலான பங்குகளை வழங்குகின்றன. ஒரு PE நிதியானது பொதுவாக 4-7 ஆண்டுகள் முன்னரே தீர்மானிக்கப்பட்ட முதலீட்டு எல்லையைக் கொண்டுள்ளது. ஏழு ஆண்டுகளுக்குப் பிறகு, நியாயமான வருவாயுடன் முதலீட்டிலிருந்து வெளியேறுவதை நிறுவனம் நோக்கமாகக் கொண்டுள்ளது.

வகை 3

வகை 3 இல் உள்ள AIFகள் குறுகிய காலத்தில் வருமானத்தை வழங்குபவை. தங்கள் நோக்கங்களை அடைய, இந்த நிதிகள் பல்வேறு சிக்கலான மற்றும் பல்வகைப்பட்ட வர்த்தக முறைகளைப் பயன்படுத்துகின்றன. இந்த நிதிகளுக்கு அரசால் எந்த சலுகையும், ஊக்கமும் இல்லை. இந்த வகை அடங்கும்:

ஹெட்ஜ் நிதிகள்

அதிக வருமானத்தை அடைய, ஏஹெட்ஜ் நிதி நிறுவன மற்றும் அங்கீகாரம் பெற்ற முதலீட்டாளர்களிடமிருந்து நிதிகளை ஒருங்கிணைத்து உள்நாட்டு மற்றும் வெளிநாட்டு சந்தைகளில் முதலீடு செய்கிறது. அவர்கள் அதிக அளவிலான அந்நியச் செலாவணி மற்றும்கைப்பிடி அவர்களின் முதலீட்டு போர்ட்ஃபோலியோ தீவிரமாக. பரஸ்பர நிதிகள் மற்றும் பிற முதலீட்டு வாகனங்கள் போன்ற அதன் போட்டியாளர்களை எதிர்க்கும் போது, ஹெட்ஜ் நிதிகள் குறைவாக கட்டுப்படுத்தப்படுகின்றன. இந்த நிதிகள் பொதுவாக 2% சொத்தை வசூலிக்கின்றனமேலாண்மை கட்டணம் மற்றும் 20% வைத்திருக்கிறதுவருவாய் கட்டணமாக பெறப்பட்டது.

பொது ஈக்விட்டி நிதிகளில் தனியார் முதலீடு

குறைந்த விலையில் பொது வர்த்தக பங்குகளின் பங்குகளை வாங்குவது பொது பங்குகளில் தனியார் முதலீடு என்று குறிப்பிடப்படுகிறது. இது முதலீட்டாளர் நிறுவனத்தில் ஆர்வத்தைப் பெற அனுமதிக்கிறது, அதே நேரத்தில் நிறுவனம் பண வரவுகளிலிருந்து பங்குகளை விற்கிறது.

AIF இன் நன்மை தீமைகள்

மாற்று முதலீட்டு நிதிகள், எந்த நிதிக் கருவிகளைப் போலவே, அவற்றின் சொந்த நன்மைகள் மற்றும் குறைபாடுகளைக் கொண்டுள்ளன. பின்வருபவை நன்மை தீமைகளின் பட்டியல்:

நன்மை

- AIF இன் உதவியுடன், பல்வகைப்படுத்தல்சந்தை உத்திகள் மற்றும் முதலீட்டு வகைகள் எளிதாக்கப்படுகின்றன.

- இது முதலீட்டின் செயல்திறனை மேம்படுத்துவதற்கான வலுவான ஆற்றலுடன் வருகிறது

- அவர்களின் வெற்றி பங்குச் சந்தையின் ஏற்ற இறக்கங்களை அடிப்படையாகக் கொண்டிருக்கவில்லை என்பதால், மாற்று முதலீடுகள் அதைக் குறைக்க உதவும்நிலையற்ற தன்மை பெரும்பாலும் பாரம்பரிய முதலீடுகளுடன் தொடர்புடையது

பாதகம்

- மாற்று முதலீட்டு நிதிகள் சிக்கலானவை, அவற்றில் முதலீடு செய்வதற்கு முன் உங்கள் ஆராய்ச்சி செய்வது அவசியம்

- ஒரு பெரிய ஆரம்ப முதலீடு தேவைப்படுகிறது, இது சிறிய அளவிலான முதலீட்டாளர்களுக்கு எட்டவில்லை

AIF பதிவுக்கான தகுதி அளவுகோல்கள்

AIFகள் பதிவு செய்யப்படுவதற்கு, பின்வரும் தேவைகள் பூர்த்தி செய்யப்பட வேண்டும்:

- AIF முதலீட்டாளர்கள் இந்திய அல்லது இந்தியர் அல்லாத குடியிருப்பாளர்களாக இருக்க வேண்டும்

- ஒரு நிறுவனத்தின் பங்குகளுக்கு குழுசேர பொதுமக்களை அழைக்கும் திறன் அதன் மெமோராண்டம் ஆஃப் அசோசியேஷன் (MOA) மற்றும் ஆர்ட்டிகல்ஸ் ஆஃப் அசோசியேஷன் (AOA) ஆகியவற்றால் வரையறுக்கப்பட்டுள்ளது.

- எந்தவொரு AIF க்கும் குறைந்தபட்ச கார்பஸ் ரூ. 20 கோடி பரிசீலிக்கப்படும்

- விண்ணப்பதாரர் எல்எல்பியாக இருந்தால், கூட்டாண்மைபத்திரம் LLP சட்டம் 2008 இன் கீழ் வழங்கப்பட வேண்டும் மற்றும் பதிவு செய்யப்பட வேண்டும்

- மொத்த முதலீட்டாளர்களின் எண்ணிக்கை 1000ஐ தாண்டக்கூடாது

- AIF பதிவு விண்ணப்பம் பதிவு செய்யப்பட்ட அறக்கட்டளையாக இருந்தால், பதிவுச் சட்டம் 1908 இன் கீழ் சட்டப்பூர்வமாக பதிவுசெய்யப்பட்ட அறக்கட்டளைப் பத்திரமும் கொடுக்கப்பட வேண்டும்.

பதிவு செய்ய தேவையான ஆவணங்கள்

பதிவு விண்ணப்பத்துடன், பின்வரும் ஆவணங்கள் சமர்ப்பிக்கப்பட வேண்டும்:

- விண்ணப்பதாரர் நிறுவனத்தின் சான்றிதழ்ஒருங்கிணைப்பு அல்லது பதிவு

- AIF பதிவு வரையறுக்கப்பட்ட பொறுப்பு கூட்டுச் சட்டம் 2008 மூலம் செய்யப்பட்டால், ஒரு கூட்டாண்மை பத்திரம் தேவைப்படுகிறது

- விண்ணப்பதாரரின் பதிவு செய்யப்பட்ட அலுவலக முகவரி மற்றும் தொடர்புத் தகவல்

- AIF தொடர்பான இயக்குநர்கள் மற்றும் பங்குதாரர்களின் விவரங்கள்

- AIF பதிவின் விஷயத்தில், 1882 இன் அறக்கட்டளைச் சட்டத்தின் கீழ் பதிவுசெய்யப்பட்ட ஒரு சமூகம் அல்லது அறக்கட்டளை மூலம் அறக்கட்டளையின் அசல் பத்திரம் செயல்படுத்தப்படுகிறது.

- விண்ணப்பதாரர் நிறுவனத்தின் மெமோராண்டம் மற்றும் சங்கத்தின் கட்டுரைகள்

- விண்ணப்பதாரரின் வேலை வாய்ப்பு குறிப்பாணையின் நகல்

- விண்ணப்ப நிறுவனத்தின் தொடர்புத் தகவல் மற்றும் கூடுதல் தகவல்

- நிறுவனத்தின் அல்லது LLP இன் விரிவாக்க இலக்குகளுடன் தொடர்புடைய கூடுதல் வணிகத் தகவல்

AIF பதிவு செயல்முறை

உங்கள் நிறுவனத்தை AIF க்கு பதிவு செய்ய, விண்ணப்பதாரர் மேலே குறிப்பிடப்பட்ட படிகளைப் பின்பற்ற வேண்டும்:

- I, II மற்றும் III AIF வகைகளுக்கு, AIF பதிவுச் சான்றிதழுக்கான விண்ணப்பம், ஒழுங்குமுறைகளின் முதல் அட்டவணையில் குறிப்பிடப்பட்டுள்ளபடி, தேவையான ஆவணங்களுடன் படிவம் A இல் SEBI க்கு சமர்ப்பிக்கப்படலாம்.

- பதிவு விண்ணப்பத்துடன் திருப்பிச் செலுத்தப்படாத விண்ணப்பக் கட்டணத்துடன் இருக்க வேண்டும், இது பகுதி (A), அட்டவணை (II) மூலம் பரிந்துரைக்கப்பட்டபடி இரண்டாவது அட்டவணையின் பகுதி B இல் குறிப்பிடப்பட்டுள்ள முறையில் செலுத்தப்பட வேண்டும்.

- விண்ணப்பதாரருக்குப் பதிவுச் சான்றிதழை வழங்குவதற்கு முன், SEBI ஒழுங்குமுறைகளில் குறிப்பிடப்பட்டுள்ள நிபந்தனைகளை மதிப்பாய்வு செய்யும்.

- விண்ணப்பதாரர் தங்கள் பதிவு விண்ணப்பத்தை சமர்ப்பித்த 21 வேலை நாட்களுக்குள் SEBI யிடமிருந்து பதிலைப் பெறுவார். மறுபுறம், விண்ணப்பதாரர் முன்நிபந்தனைகளை எவ்வளவு விரைவாக பூர்த்தி செய்கிறார் என்பதன் மூலம் பதிவு செய்ய எடுக்கும் நேரம் தீர்மானிக்கப்படுகிறது.

- விண்ணப்பத்தின் கவர் கடிதத்தில், வேட்பாளர் குறிப்பிட வேண்டும்-

- SEBI இல் பதிவுசெய்யப்பட்ட வென்ச்சர் கேபிடல் ஃபண்டாக இருந்தால், நீங்கள் கூடுதல் தகவல்களை வழங்க வேண்டும்

- விண்ணப்பதாரர் AIF நடவடிக்கைகளை மேற்கொண்டிருந்தால், பதிவு விண்ணப்பத்தை தாக்கல் செய்வதற்கு முன் நீங்கள் கூடுதல் தகவல்களை வழங்க வேண்டும்.

- விண்ணப்பதாரர் புதிய நிதியைப் பதிவு செய்யக் கோருகிறார்

- கூடுதலாக, விண்ணப்பதாரர் SEBI தரநிலைகளின்படி அவ்வப்போது ஆன்லைன் விண்ணப்பம் செய்ய வேண்டும்

AIF இன் பதிவு கட்டணம்

SEBI அனுமதியைப் பெற்ற பிறகு, ஒரு விண்ணப்பதாரர் பதிவுச் சான்றிதழை வழங்குவதற்கு பின்வரும் பதிவுக் கட்டணத்தைச் சமர்ப்பிக்க வேண்டும்:

| வகை | பதிவு கட்டணம் |

|---|---|

| வகை I | இந்திய ரூபாய் 5,00,000 |

| வகை II | INR 1,00,000 |

| வகை III | இந்திய ரூபாய் 15,00,000 |

AIF இன் இருப்பு முடிவடையும் வரை இந்த சான்றிதழ் பதிவு செல்லுபடியாகும்.

மாற்று முதலீட்டு நிதி பதிவு இணக்கங்கள்

AIF பதிவுச் சான்றிதழைப் பெற்ற பிறகு, விண்ணப்பதாரர் பின்வரும் தேவைகளுக்கு இணங்க வேண்டும்:

- பதிவைத் தொடர்ந்து, மாற்று முதலீட்டு நிதிகள் வழக்கமான முறையில் SEBI வகுத்துள்ள அறிக்கையிடல் அளவுகோல்களைக் கடைப்பிடிக்க வேண்டும்.அடிப்படை

- மாற்று முதலீட்டு நிதிச் செயல்பாடுகள் தொடர்பாக செபியால் வெளியிடப்படும் ஏதேனும் புதுப்பிப்புகள், சுற்றறிக்கைகள் அல்லது பரிந்துரைகளுக்கு செபி இணையதளத்தை AIF தொடர்ந்து கண்காணிக்க வேண்டும்.

- SEBI க்கு ஏற்கனவே வழங்கப்பட்ட தகவல்களில் குறிப்பிடத்தக்க மாற்றங்கள் இருந்தால், AIF ஒரு நியாயமான காலக்கெடுவிற்குள் SEBI க்கு அறிவிக்கும்.

அடிக்கோடு

AIFகள் பட்டியலிடப்படாத பங்கு முதலீடுகள் மற்றும் அந்நியச் செலாவணி மற்றும் குறைப்பு ஆகியவற்றை அனுமதிக்கும் என்பதால் அவை மிகவும் பல்துறை முதலீட்டு வாகனங்கள் ஆகும். இதன் விளைவாக, AIFகள் கணிசமான அளவு சிக்கலான உத்திகளை வழங்க முடியும். இந்த வழியில், முதலீட்டாளர்கள் பல்வேறு வகையான ஆபத்து-வெகுமதி வாய்ப்புகளை அணுகலாம்.

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவுகளின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.