Table of Contents

முதலீடு செய்ய சிறந்த SIP ஐ எவ்வாறு தேர்வு செய்வது?

எஸ்ஐபி அல்லது முறையானமுதலீட்டுத் திட்டம் ஒரு முதலீட்டு முறைபரஸ்பர நிதி மக்கள் சீரான இடைவெளியில் சிறிய அளவில் முதலீடு செய்கிறார்கள். சிறிய முதலீட்டுத் தொகைகள் மூலம் மக்கள் தங்கள் நோக்கங்களை அடைய முடியும் என்பதால், SIP மியூச்சுவல் ஃபண்டின் அழகுகளில் ஒன்றாகக் கருதப்படுகிறது. இருப்பினும், SIP வசதியான முறைகளில் ஒன்றாகும்; பெரும்பாலும் மக்களை குழப்பும் ஒரு கேள்வி;

முதலீட்டிற்கு சிறந்த SIP ஐ எவ்வாறு தேர்வு செய்வது? பல சூழ்நிலைகளில் தனிநபர்கள் குழப்பமடைகிறார்கள்SIP முதலீடு சிறந்ததா இல்லையா. எனவே, இந்த கட்டுரையில் எப்படி தேர்வு செய்வது என்று பார்ப்போம்சிறந்த SIP, SIP ரிட்டர்ன் கால்குலேட்டரை எவ்வாறு பயன்படுத்துவது, மேல் மற்றும்சிறந்த செயல்திறன் மியூச்சுவல் ஃபண்டுகள் ஒரு SIP மற்றும் பல.

ஏன் SIP செய்ய வேண்டும்?

எந்தவொரு முதலீடும் எப்போதும் ஒரு குறிக்கோளை அடையும் நோக்கத்துடன் செய்யப்படுகிறது.

SIP இலக்கு அடிப்படையிலான முதலீடு என்றும் அறியப்படுகிறது. வீடு வாங்குவது, வாகனம் வாங்குவது, உயர்கல்விக்குத் திட்டமிடுவது போன்ற பல்வேறு நோக்கங்களை அடைய மக்கள் முயற்சி செய்கிறார்கள்.ஓய்வூதிய திட்டமிடல், SIP முதலீடு மூலம். மேலும், ஒவ்வொரு நோக்கத்திற்கும், ஏற்றுக்கொள்ளப்பட்ட அணுகுமுறை வேறுபட்டதாக இருக்கும். இதன் விளைவாக, உங்கள் முதலீட்டு நோக்கத்தை வரையறுக்கும் போது, இது தொடர்பான சில கேள்விகளுக்கு நீங்கள் பதிலளிக்க வேண்டும்:

- அடைய வேண்டிய குறிக்கோள் என்ன?

- முதலீட்டின் காலம் என்னவாக இருக்கும்?

- உங்கள் ஆபத்து-பசி என்ன?

பதவிக்காலம் மற்றும் ஆபத்து-பசியை வரையறுப்பது, தேர்ந்தெடுக்கப்பட வேண்டிய திட்டத்தின் வகையை வரையறுக்க மக்களுக்கு உதவுகிறது. ஆபத்து-பசியை வரையறுக்க, மக்கள் செய்ய முடியும்இடர் மதிப்பீடு அல்லது இடர் விவரக்குறிப்பு. உதாரணமாக, குறுகிய கால பதவிக் காலம் உள்ளவர்கள் கடன் நிதிகளில் முதலீடு செய்யத் தேர்வு செய்யலாம். இதேபோல், அதிக ஆபத்துள்ள சுயவிவரம் உள்ளவர்கள் முதலீடு செய்ய தேர்வு செய்யலாம்ஈக்விட்டி நிதிகள். எனவே, எந்தவொரு முதலீடும் வெற்றிகரமாகவும் திறமையாகவும் இருப்பதற்கு இலக்குகளை வரையறுப்பது மிகவும் முக்கியமானது.

மியூச்சுவல் ஃபண்ட் கால்குலேட்டர் அல்லது எஸ்ஐபி ரிட்டர்ன் கால்குலேட்டர்

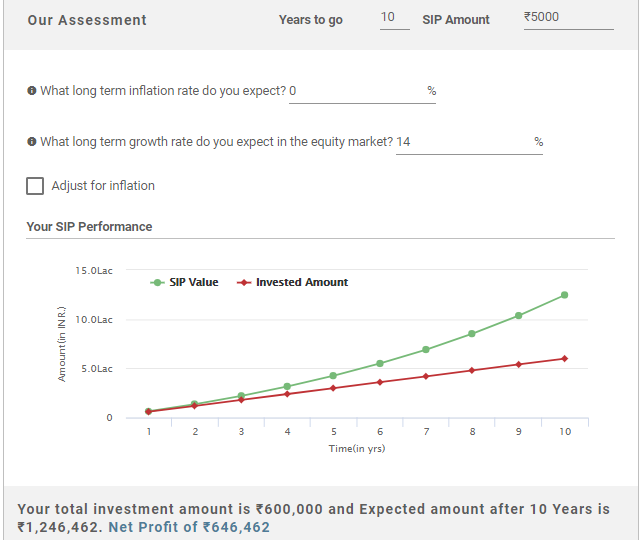

உங்கள் நோக்கத்தை நீங்கள் வரையறுத்தவுடன், அடுத்த கட்டமாக நோக்கத்தை நிறைவேற்றுவதற்குத் தேவையான பணத்தைத் தீர்மானிப்பதாகும். இதை ஒரு பயன்படுத்தி செய்யலாம்பரஸ்பர நிதி கால்குலேட்டர் உங்கள் எதிர்கால நோக்கங்களை அடைய இன்று முதலீடு செய்ய வேண்டிய தொகையை மதிப்பிடுவதற்கு இது உதவுகிறது. கூடுதலாக, மக்கள் தங்கள் SIP குறிப்பிட்ட காலத்திற்கு எவ்வாறு வளர்கிறது என்பதையும் சரிபார்க்க முடியும். மியூச்சுவல் ஃபண்ட் கால்குலேட்டரில் மக்கள் நுழைய வேண்டிய சில உள்ளீட்டுத் தரவுகளில் மாத வருமானம், மாதாந்திர சேமிப்புத் தொகை, முதலீட்டில் எதிர்பார்க்கப்படும் வருமானம், எதிர்பார்க்கப்படுகிறதுவீக்கம் விகிதம் மற்றும் பல.

Know Your Monthly SIP Amount

தேவையான திட்டத்தை தேர்வு செய்யவும்

நோக்கங்களை வரையறுத்து, SIP தொகையைத் தீர்மானித்த பிறகு, கவனம் செலுத்த வேண்டிய அடுத்த பகுதி, SIP முதலீட்டிற்கான சிறந்த திட்டத்தைத் தேர்ந்தெடுப்பதாகும். தனிநபர்களின் பல்வேறு தேவைகளைப் பூர்த்தி செய்ய மியூச்சுவல் ஃபண்ட் திட்டங்கள் பல்வேறு வகைகளாகப் பிரிக்கப்பட்டுள்ளன. ஒரு விரிவான குறிப்பில், போர்ட்ஃபோலியோக்களின் அடிப்படை சொத்துக் கலவையைப் பொறுத்தவரை, மியூச்சுவல் ஃபண்ட் திட்டங்கள் மூன்று பரந்த வகைகளாக வகைப்படுத்தப்படுகின்றன. அவை:

1. ஈக்விட்டி அடிப்படையிலான நிதிகள்

ஈக்விட்டி ஃபண்டுகள் தங்கள் கார்பஸை ஈக்விட்டி மற்றும் ஈக்விட்டி தொடர்பான கருவிகளில் முதலீடு செய்கின்றன. இந்தத் திட்டங்கள் உத்தரவாதமான வருவாயை வழங்காது, ஏனெனில் அவற்றின் செயல்திறன் அடிப்படையான ஈக்விட்டி பங்குகளின் செயல்திறனைப் பொறுத்தது. இருப்பினும், இந்த திட்டங்கள் நீண்ட கால பதவிக்காலத்திற்கு ஒரு நல்ல தேர்வாக இருக்கும். ஈக்விட்டி நிதிகள் வகைப்படுத்தப்பட்டுள்ளனபெரிய தொப்பி நிதிகள்,நடுத்தர தொப்பி நிதிகள்,சிறிய தொப்பி நிதிகள், துறைசார் நிதிகள், மல்டிகேப் நிதிகள் மற்றும் பல.

2. கடன் அடிப்படையிலான நிதிகள்

இந்தத் திட்டங்கள் மாறுபட்ட முதிர்வு காலங்களைப் பொறுத்து நிலையான வருமான கருவிகளில் தங்கள் கார்பஸை முதலீடு செய்கின்றன. இந்த திட்டங்கள் குறுகிய கால முதலீடுகளுக்கு ஒரு நல்ல தேர்வாக கருதப்படலாம். இந்த திட்டங்கள் வகைப்படுத்தப்பட்டுள்ளனஅடிப்படை அடிப்படை சொத்துகளின் முதிர்வு சுயவிவரங்கள்திரவ நிதிகள், தீவிரகுறுகிய கால நிதிகள், மாறும்பத்திரம் நிதி மற்றும் பல.

3. சமப்படுத்தப்பட்ட நிதிகள்

எனவும் அறியப்படுகிறதுகலப்பின நிதி, இந்தத் திட்டங்கள் பங்கு மற்றும் கடன் கருவிகள் இரண்டிலும் தங்கள் கார்பஸை முதலீடு செய்கின்றன. வழக்கமான வருமானம் தேடும் முதலீட்டாளர்களுக்கு இந்தத் திட்டங்கள் நல்லதுமூலதனம் பாராட்டு.

பொதுவாக எஸ்ஐபி என்பது ஈக்விட்டி ஃபண்டுகளின் சூழலில் குறிப்பிடப்படுகிறது. ஏனென்றால், SIP பொதுவாக நீண்ட காலத்திற்கு செய்யப்படுகிறது, அங்கு மக்கள் அதிகபட்ச நன்மைகளைப் பெற முடியும்.

Talk to our investment specialist

முதலீடு செய்ய சிறந்த செயல்திறன் SIP

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 100 2.9 13.6 38.9 21.9 19.2 Motilal Oswal Multicap 35 Fund Growth ₹56.0418

↓ -1.03 ₹11,172 500 -12.6 -10.5 16.2 20.2 24.8 45.7 Invesco India Growth Opportunities Fund Growth ₹87.28

↓ -0.29 ₹5,930 100 -10.4 -10.7 13.3 19.5 27.3 37.5 ICICI Prudential Banking and Financial Services Fund Growth ₹122.39

↑ 0.15 ₹8,843 100 0.4 -4 13.1 14.1 25.3 11.6 DSP BlackRock Equity Opportunities Fund Growth ₹576.613

↓ -0.37 ₹12,598 500 -5.7 -10.7 13 18.7 28.6 23.9 Sundaram Rural and Consumption Fund Growth ₹89.6806

↓ -0.07 ₹1,398 100 -10.9 -15.4 9.5 16.8 23.6 20.1 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹55.59

↑ 0.22 ₹3,011 1,000 -1.3 -6.2 8.1 13.7 25.3 8.7 Tata India Tax Savings Fund Growth ₹40.9276

↓ -0.03 ₹4,053 500 -8.6 -12.5 7.6 12.9 25.1 19.5 Mirae Asset India Equity Fund Growth ₹103.702

↓ -0.40 ₹35,533 1,000 -4.4 -9.9 7.3 10 22.6 12.7 Kotak Standard Multicap Fund Growth ₹76.673

↓ -0.09 ₹45,433 500 -5 -9.7 5.7 13.5 24.1 16.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 31 Dec 21

சிறந்த SIP ஐ எவ்வாறு தேர்வு செய்வது என்பதற்கான அளவுருக்கள்?

முதலீடு செய்ய சிறந்த SIP ஐ எவ்வாறு தேர்வு செய்வது என்பது பற்றிய அளவுருக்கள் வகைப்படுத்தப்பட்டுள்ளனஅளவு அளவுருக்கள் மற்றும்தரமான அளவுருக்கள். இரண்டு அளவுருக்களும் அவற்றின் பகுதியை உருவாக்கும் புள்ளிகளும் பின்வருமாறு விளக்கப்பட்டுள்ளன.

அளவு அளவுருக்கள்

1. மியூச்சுவல் ஃபண்ட் மதிப்பீடுகள்

பரஸ்பர நிதி மதிப்பீடுகள் ஒரு திட்டத்தைப் பற்றி விரிவாகப் புரிந்து கொள்ள ஒரு முக்கியமான அளவுரு ஆகும். தனிநபர்கள் பல்வேறு கிரெடிட் மூலம் வழங்கப்படும் திட்டத்தின் மதிப்பீடுகளை சரிபார்க்க வேண்டும்மதிப்பீட்டு முகவர் CRISIL, ICRA மற்றும் பல. இந்த ஏஜென்சிகள் அவற்றின் முன்னரே தீர்மானிக்கப்பட்ட அளவுருக்களின் அடிப்படையில் ஒரு திட்டத்தை மதிப்பீடு செய்கின்றன. சிறந்த மியூச்சுவல் ஃபண்டைத் தேர்ந்தெடுக்கும்போது உங்கள் விருப்பங்களைக் குறைக்க இது உதவும்.

2. வரலாற்று வருமானம்

மதிப்பீடுகளைப் பொறுத்து திட்டங்களை வரிசைப்படுத்திய பிறகு, திட்டத்தின் வரலாற்று வருமானத்தை சரிபார்க்க அடுத்த அளவுருவாகும். வரலாற்று வருவாய்கள் எதிர்கால செயல்திறனுக்கான அளவுகோலாக இல்லாவிட்டாலும், எதிர்கால வருவாயை முன்னறிவிப்பதற்காக மக்கள் அதைப் பயன்படுத்தலாம்.

3. நிதி வயது & AUM

நிதி வயது மற்றும் AUM ஆகியவை முக்கிய அளவுருக்கள் ஆகும், அவை கவனிக்கப்பட வேண்டும்மியூச்சுவல் ஃபண்டில் முதலீடு. சந்தையில் எத்தனை ஆண்டுகளாக நிதி உள்ளது என்பதை மக்கள் சரிபார்க்க வேண்டும். பழைய நிதி, முதலீட்டாளர்களுக்கு சிறந்தது. குறைந்தபட்சம் 3 ஆண்டுகள் இருக்கும் திட்டங்களில் முதலீடு செய்ய மக்கள் முயற்சிக்க வேண்டும். நிதி வயதுடன், மக்கள் திட்டத்தின் AUM ஐயும் கருத்தில் கொள்ள வேண்டும். AUM அல்லது நிர்வாகத்தின் கீழ் உள்ள சொத்துக்கள் என்பது திட்டத்தில் உள்ள முதலீட்டு நிறுவனத்தின் சொத்துகளின் மொத்த மதிப்பைக் குறிக்கிறது. இந்தத் திட்டத்தில் எத்தனை பேர் தங்கள் பணத்தை முதலீடு செய்துள்ளனர் என்பதைப் புரிந்துகொள்ள இது உதவும்.

4. செலவு விகிதம் & வெளியேறும் சுமை

செயல்திறனுடன், திட்டத்தின் செலவு விகிதம் மற்றும் வெளியேறும் சுமை ஆகியவற்றை மக்கள் பார்க்க வேண்டும். ஒரு திட்டத்தின் செலவு விகிதம் ஒரு நிதியின் நிர்வாகக் கட்டணம் மற்றும் நிர்வாகக் கட்டணத்துடன் தொடர்புடையது. குறைந்த செலவின விகிதம் அதிக லாபத்தை விளைவிக்கும் என்பதை மக்கள் புரிந்து கொள்ள வேண்டும். செலவு விகிதத்துடன், திட்டத்தின் வெளியேறும் சுமையையும் மக்கள் கருத்தில் கொள்ள வேண்டும். வெளியேறும் சுமை என்பது குறிப்பிட்ட முன் வரையறுக்கப்பட்ட காலத்திற்கு முன் திட்டங்களில் இருந்து வெளியேறும் போது ஃபண்ட் ஹவுஸுக்குச் செலுத்த வேண்டிய கட்டணங்களைக் குறிக்கிறது. செலவின விகிதம் மற்றும் வெளியேறும் சுமை பற்றி மக்கள் விரிவான புரிதலைக் கொண்டிருக்க வேண்டும், ஏனெனில் அவர்கள் லாபத்தில் ஒரு பையின் பங்கை சாப்பிடலாம்.

5. வட்டி விகிதம் காட்சி & சராசரி முதிர்வு

கடன் நிதிகளைப் பொறுத்தவரை இந்த அளவுருக்கள் அவசியம். கடன் நிதிகளைப் பொறுத்தவரை, வட்டி விகித இயக்கங்களால் அவற்றின் விலைகள் பாதிக்கப்படுவதால், வட்டி விகித சூழ்நிலை முக்கியமானது. எடுத்துக்காட்டாக, வட்டி விகிதங்கள் குறையும் பட்சத்தில், நீண்ட கால நிலையான வருமான கருவிகள் ஒரு நல்ல தேர்வாக இருக்கும், மேலும் வட்டி விகிதங்கள் அதிகரிக்கும் போது நேர்மாறாகவும் இருக்கும். வட்டி விகிதத்துடன், சராசரி முதிர்ச்சியும் முக்கிய பங்கு வகிக்கிறது. மக்கள் எப்போதும் சராசரி முதிர்ச்சியைப் பார்க்க வேண்டும்கடன் நிதி, முன்புமுதலீடு, கடன் நிதிகளில் உகந்த இடர் வருமானத்தை நோக்கமாகக் கொண்டது.

6. விகிதங்களை பகுப்பாய்வு செய்தல்

இது போன்ற விகிதங்களை மக்கள் பகுப்பாய்வு செய்ய வேண்டிய சமபங்கு நிதிகளைப் பொறுத்ததாகும்கூர்மையான விகிதம் மற்றும்ஆல்பா. இந்த விகிதங்கள், நிதி மேலாளர் அவர்களின் செட் பெஞ்ச்மார்க் உடன் ஒப்பிடுகையில் அதிகமாகவோ அல்லது குறைவாகவோ வருமானத்தை ஈட்டியிருக்கிறதா என்பதைச் சரிபார்க்க உதவுகிறது.

தரமான அளவுருக்கள்

1. ஃபண்ட் ஹவுஸ்

ஃபண்ட் ஹவுஸ் என்பது எந்தவொரு மியூச்சுவல் ஃபண்ட் திட்டத்தின் ஒருங்கிணைந்த பகுதியாகும். ஒரு நல்லAMC சந்தையில் நன்கு அறியப்பட்ட இது உங்களுக்கு நல்ல முதலீட்டு விருப்பங்களை வழங்குகிறது. இது தனிநபர்களுக்கும் உதவுகிறதுபுத்திசாலித்தனமாக முதலீடு செய்யுங்கள் மேலும் பணம் சம்பாதிக்கவும். ஃபண்ட் ஹவுஸைப் பார்க்கும்போது, மக்கள் AMC இன் வயது, அதன் ஒட்டுமொத்த AUM, வழங்கப்படும் பல திட்டங்கள் மற்றும் பலவற்றைச் சரிபார்க்க வேண்டும்.

2. நிதி மேலாளர்

ஃபண்ட் ஹவுஸுடன், நிதி மேலாளரின் நற்சான்றிதழ்களையும் மக்கள் சரிபார்க்க வேண்டும். நிதி மேலாளர்களின் கடந்தகால பதிவுகளை மக்கள் சரிபார்த்து, அவர்களின் முதலீட்டு பாணி உங்கள் நோக்கங்களுடன் பொருந்துகிறதா என்பதை மதிப்பிடலாம். மக்கள் எத்தனை திட்டங்களை நிர்வகிக்கிறார்கள், அவர்களின் சாதனைப் பதிவு மற்றும் பலவற்றைச் சரிபார்க்க வேண்டும்.

3. முதலீட்டு செயல்முறை

மற்ற காரணிகளுடன் மக்கள் நிதி மேலாளரை மட்டுமே நம்பாமல் முதலீட்டு செயல்முறையிலும் கவனம் செலுத்த வேண்டும். நன்கு வடிவமைக்கப்பட்ட முதலீட்டு செயல்முறை இருந்தால், அந்தத் திட்டம் நன்கு நிர்வகிக்கப்படுவதை ஒருவர் உறுதிசெய்ய முடியும்.

மதிப்பாய்வு & மறு சமநிலை

ஒவ்வொரு முதலீட்டிலும் இது ஒரு முக்கியமான படியாகும், அங்கு முதலீட்டைக் கண்காணித்து சரியான நேரத்தில் மறுசீரமைக்க வேண்டும். இதன் மூலம் மக்கள் தங்கள் முதலீடுகளை அதிகபட்சமாகப் பெற முடியும். மக்கள் தங்கள் அடிப்படை போர்ட்ஃபோலியோவின் செயல்திறனின் அடிப்படையில் தங்கள் திட்டங்களை மறுசீரமைக்க முடியும்.

எனவே, மக்கள் தங்கள் SIP செய்யும் போது கவனமாக இருக்க வேண்டும் என்று கூறலாம். ஒரு திட்டத்தில் முதலீடு செய்வதற்கு முன், அதன் முறைகளை அவர்கள் முழுமையாகப் புரிந்து கொள்ள வேண்டும். மேலும், அவர்கள் ஆலோசனை செய்யலாம்நிதி ஆலோசகர் நிதிகள் பாதுகாப்பாக இருப்பதையும், அவர்களின் முதலீட்டாளர்களுக்கு நல்ல வருவாயைப் பெறுவதையும் உறுதி செய்ய.

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.