Table of Contents

- فوری نظر: ملٹی کیپ بمقابلہ فلیکسی کیپ فنڈز

- ملٹی کیپ فنڈز کی خصوصیات

- ملٹی کیپ میوچل فنڈز میں سرمایہ کاری پر کس کو غور کرنا چاہئے؟

- فلیکسی کیپ فنڈز کی خصوصیات

- فلیکسی کیپ بمقابلہ ملٹی کیپ فنڈز: SEBI کا مینڈیٹ

- ملٹی کیپ فنڈ کو فلیکسی کیپ فنڈ سے کیا فرق ہے؟

- فلیکسی کیپ فنڈ بمقابلہ ملٹی کیپ: ان کے درمیان کلاسک کنفیوژن

- فلیکسی کیپ فنڈ بمقابلہ ملٹی کیپ فنڈ: کون سا انتخاب کرنا ہے؟

- ملٹی کیپ اور فلیکسی کیپ فنڈز کے انتخاب کے لیے تجاویز

- نتیجہ

ملٹی کیپ بمقابلہ فلیکسی کیپ: آپ کو کیا بہتر لگے گا؟

ایکویٹی پر مبنیباہمی چندہ آپ کے لئے قیمتی ہو سکتا ہےپورٹ فولیو اگر آپ وقت کے ساتھ دولت بنانا چاہتے ہیں۔ وہ آپ کو شکست دینے میں مدد کر سکتے ہیں۔مہنگائی اور اگر آپ کچھ خطرہ مول لینے اور وصول کرنے کے لیے تیار ہیں تو اپنے مقاصد تک پہنچیں۔مارکیٹ- منسلک واپسی

میوچل فنڈز (MF) ایک بہترین موقع ہے جس پر غور کیا جائے۔سرمایہ کاری میںایکوئٹیزخاص طور پر ان افراد کے لیے جن کے پاس زیادہ علم یا وقت نہیں ہے کہ وہ تحقیق کرنے میں صرف کریں کہ کون سا اسٹاک خریدنا ہے۔ ایکویٹی کے زمرے میں میوچل فنڈز کے کئی ذیلی زمرے ہیں۔

ملٹی کیپ اور فلیکسی کیپ فنڈز ان میں سے دو ہیں۔ جب کہ دونوں قسم کے فنڈز مختلف مارکیٹ کیپٹلائزیشن والی فرموں میں سرمایہ کاری کرتے ہیں، لیکن وہ یہ کیسے کرتے ہیں مختلف ہوتی ہے۔ یہاں فلیکسی کیپ فنڈز بمقابلہ ملٹی کیپ فنڈز کے بارے میں مزید تفصیلی گائیڈ ہے اور کون سا انتخاب کرنا ہے۔

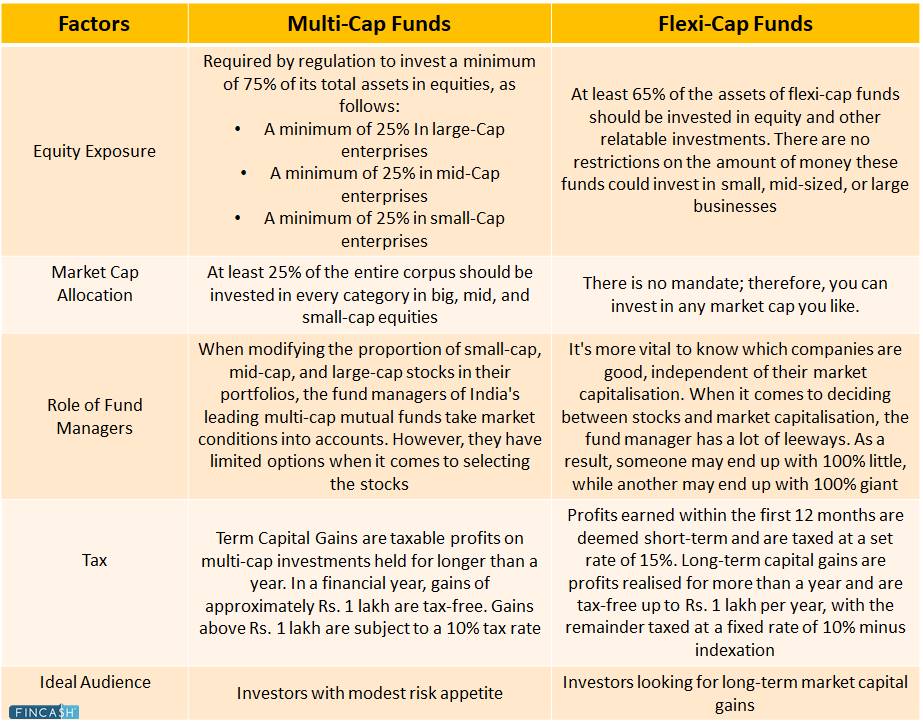

فوری نظر: ملٹی کیپ بمقابلہ فلیکسی کیپ فنڈز

جیسا کہ نام سے ظاہر ہوتا ہے، ملٹی کیپ فنڈ کا کلیدی ہدف بڑی، چھوٹی ٹوپی اور مڈ کیپ کمپنیوں کے متنوع پورٹ فولیو کا انعقاد ہے۔ اس کے برعکس، فلیکسی کیپ فنڈ ایک متحرک ایکوئٹی اوپن اینڈڈ فنڈ ہے۔ یہ وسیع کے ساتھ فرموں میں سرمایہ کاری کرتا ہےرینج مارکیٹ کیپٹلائزیشنز

آئیے مختلف ٹیبل کے ذریعے ان کے بارے میں مزید جانیں:

ملٹی کیپ فنڈز کی خصوصیات

ملٹی کیپ فنڈز کی کچھ اہم خصوصیات یہ ہیں:

- مارکیٹ کے حالات سے قطع نظر، ایک ملٹی کیپ فنڈ کو اپنی ایکویٹی مختص کو برقرار رکھنا چاہیے۔

- ملٹی کیپ فنڈز کے ساتھ، آپ کو دونوں جہانوں کا بہترین تجربہ کرنے کا موقع ملے گا: بڑے کیپ کے استحکام اور مڈ کیپ اور چھوٹے کیپ میں زیادہ واپسی کی صلاحیت

- فنڈ مینیجر کے پاس اس میں مخصوص مارکیٹ کیپٹلائزیشن سیکٹر میں مختص کرنے میں بہت زیادہ لچک نہیں ہوتی ہے۔ تاہم، اگر بڑے کیپ پورٹ فولیو صحت مند ہے، تو یہ کچھ استحکام فراہم کر سکتا ہے۔

- ملٹی کیپ فنڈز کے ایکویٹی پورٹ فولیوز کی اکثریت بڑے کیپ کارپوریشنوں کی طرف متوجہ ہوتی ہے، بقیہ کی سرمایہ کاری مڈ کیپ اور سمال کیپ انٹرپرائزز میں ہوتی ہے۔

ملٹی کیپ میوچل فنڈز میں سرمایہ کاری پر کس کو غور کرنا چاہئے؟

وہ سرمایہ کار جو معمولی خطرہ مول لینے والے ہیں اور مارکیٹ میں کسی ایک فنڈ پر تحقیق کرنے میں زیادہ وقت نہیں لگانا چاہتے وہ طویل مدتی دولت کی تخلیق کے لیے ملٹی کیپ اسکیموں پر غور کر سکتے ہیں۔ یہ فنڈز بہتر کارکردگی کا مظاہرہ کر سکتے ہیں۔بڑے کیپ فنڈز لیکن چھوٹی ٹوپی یا نہیں۔مڈ کیپ فنڈز.

اس طرح، ملٹی کیپ فنڈز ان افراد کے لیے موزوں ہیں جو بڑے منافع کے بدلے زیادہ خطرہ مول لینے کے لیے تیار ہیں۔ اعلی مڈ کیپ اور چھوٹے کیپ اجزاء کی وجہ سے آپ کو کم از کم 5-7 سال کی طویل سرمایہ کاری کی ضرورت ہوگی۔

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Motilal Oswal Multicap 35 Fund Growth ₹54.6987

↓ -1.34 ₹11,172 -15.7 -11.7 10.2 17.7 24.5 45.7 Mirae Asset India Equity Fund Growth ₹101.915

↓ -1.79 ₹35,533 -5.9 -9.1 4.6 8.6 22.7 12.7 Kotak Standard Multicap Fund Growth ₹75.187

↓ -1.49 ₹45,433 -6.3 -9.1 3.4 12.2 24.2 16.5 BNP Paribas Multi Cap Fund Growth ₹73.5154

↓ -0.01 ₹588 -4.6 -2.6 19.3 17.3 13.6 IDFC Focused Equity Fund Growth ₹77.621

↓ -1.58 ₹1,595 -14 -10 7.3 12.1 23.4 30.3 Aditya Birla Sun Life Equity Fund Growth ₹1,606.18

↓ -30.15 ₹20,080 -7 -10.1 5.9 11.4 25.7 18.5 Principal Multi Cap Growth Fund Growth ₹338.201

↓ -8.26 ₹2,417 -10.6 -12.1 4.1 11.7 27.6 19.5 SBI Magnum Multicap Fund Growth ₹100.469

↓ -0.28 ₹20,030 -7.5 -10.7 2.5 9.3 23.2 14.2 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 4 Apr 25

فلیکسی کیپ فنڈز کی خصوصیات

یہاں فلیکسی کیپ فنڈز کی کچھ اہم خصوصیات ہیں:

- بڑے، وسط، اور کے لیے کوئی کم از کم سرمایہ کاری کی حد نہیں ہے۔سمال کیپ فنڈزملٹی کیپ فنڈز کے برعکس

- فلیکسی کیپ فنڈز میں، نمائش کو متحرک طور پر تبدیل کیا جا سکتا ہے۔

- قدر اور نمو دونوں کا پیچھا کرتے ہوئے، ایک فلیکسی کیپ فنڈ اپنے فنڈ مینجمنٹ کو بڑی، درمیانی، اور چھوٹے کیپ فرموں میں سرمایہ کاری کے امکانات کی چھان بین کرنے کی مزید آزادی دیتا ہے۔

فلیکسی کیپ بمقابلہ ملٹی کیپ فنڈز: SEBI کا مینڈیٹ

اس سے پہلے، فنڈ مینیجرز کو اسکیم کی رقم کو ان کی ترجیحات کے مطابق تقسیم کرنے کی اجازت تھی، اور فنڈ مینیجرز اور سرمایہ کار بڑی بڑی ایکویٹیز میں زیادہ نمائش کو ترجیح دیتے تھے۔ تاہم، موجودہ مینڈیٹ کے پیش نظر، فنڈ مینیجرز کو مارکیٹ کیپ اسٹاک کی وسیع رینج میں سرمایہ کاری کرنی چاہیے۔

اس ہدایت کے بعد، سیکورٹیز اینڈ ایکسچینج بورڈ آف انڈیا (SEBI) فنڈز کو ایک نئے زمرے میں متعارف کرانے کی اجازت دی گئی جسے Flex-cap فنڈز کہا جاتا ہے۔ اس فنڈ کی قسم کو اسٹاک مارکیٹ کے ایک مخصوص حصے میں سرمایہ کاری کرنے کی آزادی ہے۔

SEBI کے اعلان کے بعد، بہت سےمیوچل فنڈ ہاؤسزخاص طور پر وہ لوگ جن کے پاس ہائی ایسٹس انڈر مینجمنٹ (AUM) ہے، اپنے موجودہ ملٹی کیپ فنڈز کو فلیکسی کیپ کیٹیگری میں منتقل کر دیا ہے۔ SEBI فلیکسی کیپ فنڈز پر کوئی پابندی نہیں لگاتا جب تک کہ وہ ہر وقت کم از کم 65% ایکویٹی سرمایہ کاری کو برقرار رکھتے ہیں۔

Talk to our investment specialist

ملٹی کیپ فنڈ کو فلیکسی کیپ فنڈ سے کیا فرق ہے؟

ملٹی کیپ فنڈز کو 25-25-25 کے اصول کی پابندی کرنی چاہیے، جس کے تحت وہ 25% بڑے کیپ فرموں میں، 25% مڈ-کیپ کمپنیوں میں، اور 25% سمال کیپ کمپنیوں میں سرمایہ کاری کریں، جس میں کم از کم سرمایہ کاری کی ضرورت ہے۔ مارکیٹ کیپ کے زمرے

فراہم کرناAMCs زیادہ لچکدار، SEBI نے "Flexi-Cap Fund" کے نام سے ایک نیا زمرہ تجویز کیا۔ اس فنڈ کو ایک متحرک ایکوئٹی فنڈ کے طور پر تشکیل دیا جائے گا جس میں مارکیٹ کیپٹلائزیشن کے لحاظ سے کوئی پابندی یا تعصب نہیں ہوگا۔

نئے زمرے کے تحت، یہ فنڈز فلیکسی کیپ فنڈ میں سرمایہ کاری جاری رکھے ہوئے ہیں، جو مارکیٹ کیپ کے زمروں میں سرمایہ کاری کرتے ہوئے پورے فنڈ کو لچک دیتا ہے۔

فلیکسی کیپ فنڈ بمقابلہ ملٹی کیپ: ان کے درمیان کلاسک کنفیوژن

SEBI کے مینڈیٹ کے بعد سے، دونوں کے درمیان بے حد غیر یقینی صورتحال پیدا ہو گئی ہے۔ ملٹی کیپ اور فلیکسی کیپ فنڈز کا ہمیشہ ایک جیسا سرمایہ کاری کا مقصد ہوتا ہے کیونکہ وہ مختلف مارکیٹ کیپٹلائزیشن والے اسٹاک میں سرمایہ کاری کی اجازت دیتے ہیں۔

ایک ملٹی کیپ فنڈ ایکویٹی کی اثاثہ کلاس کے ساتھ بہترین تنوع فراہم کرتا ہے۔ لیکن اسٹاک کا انتخاب مشکل ہو سکتا ہے، خاص طور پر چھوٹے کیپ کے زمرے میں، اور مارکیٹ میں مندی کے دوران نمائش مہنگی ہو سکتی ہے۔

دوسری طرف، فلیکسی کیپ فنڈز کو اپنے اثاثوں کا کم از کم 65% اسٹاک میں سرمایہ کاری کرنے کی ضرورت ہوتی ہے، جس میں مارکیٹ کیپ کی نمائش کی کوئی پابندی نہیں ہوتی ہے۔ اس سے فنڈ مینیجرز کو مارکیٹ کی نقل و حرکت کی بنیاد پر اپنے پورٹ فولیوز کو ان کے پسندیدہ طبقے کے ساتھ سیدھ میں لانے میں لامحدود لچک ملتی ہے۔

تاہم، اگر فنڈ منیجمنٹ مارکیٹ کی پیش رفت کی درست پیشین گوئی کرنے سے قاصر ہے، تو ایک اہم کمی کا خطرہ ہو سکتا ہے۔

فلیکسی کیپ فنڈ بمقابلہ ملٹی کیپ فنڈ: کون سا انتخاب کرنا ہے؟

ان زمروں میں سے ہر ایک کا مقصد مارکیٹ کے مرحلے کے لحاظ سے ایک خاص طریقے سے کام کرنا ہے۔ بیل اور ریچھ کے بازار کے چکر کے دوران یہ فنڈز کیسا ہو سکتا ہے اس کے بارے میں یہاں ایک مختصر ہے۔

بیل فیز

جب مارکیٹیں بڑھ رہی ہوں اور سازگار میکرو اکنامک آؤٹ لک ہو، کہا جاتا ہے کہ یہ تیزی کے مرحلے میں ہے۔ یہ تب ہوتا ہے جب مڈ کیپ اور سمال کیپ ایکوئٹی تیزی سے چڑھتی ہے اور غیر معمولی فوائد پیش کرتی ہے۔ بہت کچھ ہے۔لیکویڈیٹی، اور ان کاروباروں پر بہت زیادہ پابندیاں نہیں ہیں۔

ملٹی کیپ فنڈز ایک میں اچھا کام کریں گے۔ریلی اس مرحلے کے دوران کیونکہ انہیں مڈ کیپ میں 25% اور سمال کیپ فنڈز میں 25% سرمایہ کاری کرنے کی ضرورت ہے۔ فلیکسی کیپ فنڈز کے معاملے میں، تاہم، مختص فنڈ مینجمنٹ کی صوابدید پر ہے، کیونکہ مڈ اور سمال کیپ فنڈز میں کم از کم 50% ایکسپوژر کی کوئی ضرورت نہیں ہے۔ ملٹی کیپ فنڈز عام طور پر بیل مارکیٹوں کے دوران فلیکسی کیپ فنڈز کو پیچھے چھوڑ دیتے ہیں۔

ریچھ کا مرحلہ

ریچھ کا مرحلہ اس وقت ہوتا ہے جب مارکیٹ نیچے کی طرف بڑھ جاتی ہے۔ اس وقت کے دوران مڈ کیپ اور سمال کیپ ایکوئٹی کو زیادہ نقصان پہنچنے کا امکان ہے۔ یہ اسٹاک یا کمپنیاں انتہائی نقصان کا سامنا کر سکتی ہیں۔اتار چڑھاؤ اور اس مدت کے دوران لیکویڈیٹی کی رکاوٹیں، پوزیشنوں سے نکلنا مشکل بناتی ہیں۔

فلیکسی کیپ فنڈز اس مرحلے کے دوران چھوٹے اور مڈ کیپ فنڈز کے لیے اپنی نمائش کو کم کر سکتے ہیں کیونکہ ان کے پاس مارکیٹ کیپٹلائزیشن میں مختص کرنے کا اختیار ہے۔ یہ فنڈ کو زبردست گراوٹ سے بچا سکتا ہے۔ تاہم، ریچھ کی مارکیٹ کے دوران بھی، ملٹی کیپ فنڈز کو اپنے اثاثوں کا کم از کم 25% مڈ اور سمال کیپ ایکوئٹی میں لگانے کی ضرورت ہوگی، جس سے فنڈ کے منافع میں کمی واقع ہوسکتی ہے۔ فلیکسی کیپ فنڈز عام طور پر مندی کے بازاروں کے دوران ملٹی کیپ فنڈز کو پیچھے چھوڑ دیتے ہیں۔

فلیکسی کیپ فنڈز خراب مارکیٹ کے دوران اپنی مڈ کیپ یا سمال کیپ کمپنی کی نمائش کو صفر تک کم کر سکتے ہیں۔ دوسری طرف، ملٹی کیپ فنڈز بیل مارکیٹ کے دوران اچھی پوزیشن میں ہو سکتے ہیں کیونکہ ان میں مڈ اور سمال کیپ اسٹاکس کے لیے کم از کم 25% ایکسپوژر شامل ہوتا ہے۔

فلیکسی کیپ فنڈز بیئر مارکیٹ کے دوران ملٹی کیپ فنڈز سے بہتر کارکردگی کا مظاہرہ کر سکتے ہیں، جبکہ بیل مارکیٹ کے دوران ملٹی کیپ فنڈز فلیکسی کیپ فنڈز کو پیچھے چھوڑ سکتے ہیں۔ نتیجے کے طور پر، ملٹی کیپ فنڈز ان سرمایہ کاروں کے لیے زیادہ موزوں ہیں جن میں زیادہ خطرے کی بھوک اور پانچ سال سے زیادہ کی سرمایہ کاری کے لیے طویل افق ہے۔

فلیکسی کیپ ان سرمایہ کاروں کے لیے ایک اچھا آپشن ہے جو مارکیٹ کیپٹلائزیشن میں اپنی نمائش کو متنوع بنانا چاہتے ہیں۔ دونوں کے درمیان فیصلہ کرنے سے پہلے، سرمایہ کاروں کو اپنے موجودہ پورٹ فولیو مارکیٹ کیپ مختص پر غور کرنا چاہیے،رسک پروفائلسرمایہ کاری کا افق، اور سرمایہ کاری کا مقصد۔

ملٹی کیپ اور فلیکسی کیپ فنڈز کے انتخاب کے لیے تجاویز

ملٹی کیپ اور فلیکسی کیپ فنڈز کے درمیان بہترین انتخاب کا فیصلہ کرتے وقت یہاں کچھ عوامل ہیں جن پر آپ کو غور کرنا چاہیے:

رسک فیکٹر

ملٹی کیپ فنڈز فلیکسی کیپ فنڈز کے مقابلے زیادہ خطرناک ہوتے ہیں کیونکہ انہیں اپنے اثاثوں کا کم از کم 50% چھوٹے اور مڈ کیپ سیکٹرز میں لگانا ہوتا ہے۔ دوسری طرف، فلیکسی کیپ فنڈز اثاثوں کا کافی حصہ بڑے کیپ فنڈز میں منتقل کر سکتے ہیں اگر چھوٹے اور مڈ کیپ سیگمنٹ کم کارکردگی کا مظاہرہ کر رہے ہیں۔ کسی حد تک، یہ منفی پہلو کو کم کر سکتا ہے۔

تنوع

ملٹی کیپ فنڈز کو فلیکسی کیپ فنڈز پر ایک فائدہ ہوتا ہے کہ انہیں مڈ اور سمال کیپ کیٹیگریز میں اپنے داخلے اور اخراج کا وقت نہیں لگانا پڑتا۔ ملٹی کیپ فنڈز مڈ اور سمال کیپ کمپنیوں میں تیزی سے اضافے سے فائدہ اٹھائیں گے کیونکہ انہیں اپنے مینڈیٹ کی تقسیم پر قائم رہنا چاہیے۔

فلیکسی کیپ بڑے، درمیانی اور چھوٹے کیپ اسٹاک کے درمیان زیادہ آسانی کے ساتھ شفٹ کرنے کے قابل ہوگی، اور وہ پیدا کرنے کی کوشش کریں گے۔الفا اسٹاک اور مارکیٹ کیپ دونوں کے انتخاب سے۔ ملٹی کیپ کے پاس پہلے سے طے شدہ کیپ کے ساتھ اسٹاک کے انتخاب پر زیادہ زور دینے کے ساتھ زیادہ سخت مینڈیٹ ہوگا۔ ملٹی کیپس مینڈیٹ کے استحکام کے لحاظ سے فلیکسی کیپ کو پیچھے چھوڑتی ہیں۔

کامیابی کا ریکارڈ

اگرچہ flexi-cap ایک نیا قائم کردہ زمرہ ہے، لیکن یہ بنیادی طور پر ماضی کے ملٹی کیپ فنڈ جیسا ہی ہے، اسی لچک کے ساتھ۔ نتیجے کے طور پر، اس زمرے میں بہت ساری پرانی اور کارکردگی کی تاریخ ہے۔

دوسری طرف ملٹی کیپ فنڈز صرف چند سال پرانے ہیں اور ابھی تک ان کی قدر کا مظاہرہ کرنا باقی ہے۔ ملٹی کیپ فنڈز نے 22 نومبر 2021 کو ایک سال کے دوران 55.85% کی ترسیل کی، جب کہ فلیکسی کیپ فنڈز نے 44.63% کی ترسیل کی۔

یہ دیکھتے ہوئے کہ ملٹی کیپ فنڈز میں سمال اور مڈ کیپس کے لیے 50% کا ایک سیٹ مختص کیا جاتا ہے، یہ جانچنا دلچسپ ہوگا کہ وہ مختلف مارکیٹ سائیکلوں کے دوران کیسے کارکردگی کا مظاہرہ کرتے ہیں۔

مناسبیت کا انتخاب

ملٹی کیپ کیٹیگری فنڈ مینیجرز کو اپنی اسٹاک چننے کی صلاحیتوں کو ظاہر کرنے کی اجازت دیتی ہے جبکہ الفا پیدا کرنے کی صلاحیت بھی رکھتی ہے۔ ملٹی کیپ فنڈز ان سرمایہ کاروں کے لیے موزوں ہیں جو کیپٹلائزیشن میں اپنی بہترین نمائش کے طور پر ایک سیٹ مختص کو ترجیح دیتے ہیں اور ان کی بھوک زیادہ خطرہ ہوتی ہے۔

انعامات پیدا کرنے کے لیے فنڈ کے اقدامات کے لیے، ان سرمایہ کاروں کو طویل سرمایہ کاری کے افق کی بھی ضرورت ہوگی۔ چونکہ فلیکسی کیپ کے زمرے میں مارکیٹ کیپٹلائزیشن میں کوئی کم از کم مختص نہیں ہے، اس لیے فنڈ مینیجر کا یقین اور مناسب مختص کا فیصلہ کرنے کی صلاحیت بہت اہم ہے۔

جب مارکیٹ کا شعبہ غیر متوجہ ہو جاتا ہے تو، فلیکسی کیپ مینیجرز اس مختص کو کسی دوسرے مارکیٹ کے حصے میں منتقل کر سکتے ہیں جس نے حال ہی میں بہتر کارکردگی کا مظاہرہ کیا ہے۔ فلیکسی کیپ فنڈز ان سرمایہ کاروں کے لیے ایک اچھا آپشن ہیں جو مارکیٹ کیپٹلائزیشن میں اپنی نمائش کو متنوع بنانا چاہتے ہیں۔

نتیجہ

ایکویٹی کے یہ دونوں ذیلی زمرہ جات 5 سالہ سرمایہ کاری کے افق اور دولت کے حصول میں خاطر خواہ خطرے کو برداشت کرنے کی صلاحیت کے حامل سرمایہ کاروں کے لیے موزوں ہیں۔ میوچل فنڈ کی آپ جو بھی شکل منتخب کرتے ہیں، یقینی بنائیں کہ یہ آپ کے رسک پروفائل، سرمایہ کاری کے مقاصد،مالی اہداف، اور ان اہداف کو حاصل کرنے کے لیے ٹائم فریم۔

آخر میں، اگر منتخب کردہ اسکیم آپ کی ضروریات کو پورا کرتی ہے، تو آپ سسٹمیٹک کے ذریعے سرمایہ کاری کر سکتے ہیں۔سرمایہ کاری کا منصوبہ (گھونٹ)۔ جب ایکویٹی مارکیٹوں کے اتار چڑھاؤ کی پیشین گوئی کی جاتی ہے، تو SIPs اپنی بلٹ ان روپے کی لاگت کی اوسط خصوصیت کے ساتھ خطرے کو محدود کرتے ہیں اور وقت کے ساتھ ساتھ آپ کی دولت کو ملاتے ہیں، جس سے آپ اپنے مالی مقاصد حاصل کر سکتے ہیں۔

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔