Table of Contents

فلیکسی کیپ بمقابلہ لارج کیپ: کون سا بہتر ہے؟

جس لمحے آپ اپنی بیس کی دہائی تک پہنچتے ہیں، بچت، سرمایہ کاری اور منافع جیسے تصورات منڈلانا شروع کردیتے ہیں۔ آپ ایک ایسے عروج پر پہنچ جاتے ہیں جہاں آپ کے پاس پہلے سے ہی بنیادی چیزیں ہو سکتی ہیں۔معاشی منصوبہ بندی اور سرمایہ کاری کا علم، لیکن یہ کبھی بھی کافی نہیں ہے۔

باہمی چندہدیگر چیزوں کے علاوہ، ان لوگوں کے لیے سرمایہ کاری کے سب سے بڑے متبادل میں سے ایک ہے جو شروع کرنا چاہتے ہیں۔سرمایہ کاری جلد ایسا کرنے سے، آپ کر سکتے ہیںپیسے بچانا، ادائیگی سے گریز کریں۔ٹیکس اور اپنی دولت کو وسعت دیں۔

تاہم، اس بات پر غور کرتے ہوئے کہ وہاں سینکڑوں آپشنز دستیاب ہیں، سرمایہ کاری کے لیے میوچل فنڈ کا انتخاب کرنا کافی مشکل کام ہے۔ تمام اختیارات میں سے، آپ flexi-cap اور کے بارے میں سن سکتے ہیں۔بڑے کیپ فنڈز اکثر وہ کیا ہیں؟ اور، آپ کو ان میں سرمایہ کاری کرنا چاہئے؟ آئیے فلیکسی کیپ بمقابلہ لارج کیپ فنڈز کے درمیان ایک جامع موازنہ کے ساتھ جوابات تلاش کریں۔

فلیکسی کیپ میوچل فنڈ کیا ہے؟

سیکورٹیز اینڈ ایکسچینج بورڈ آف انڈیا کے مطابق (SEBI)، ایک فلیکسی کیپ فنڈ ایک اوپن اینڈڈ، ڈائنامک ایکویٹی اسکیم ہے۔ یہ ایک میوچل فنڈ ہے جو پہلے سے طے شدہ کمپنیوں میں سرمایہ کاری تک محدود نہیں ہے۔مارکیٹ سرمایہ کاری

ایکویٹی اور ایکویٹی سے متعلقہ سیکیورٹیز میں اسکیم کی بنیادی سرمایہ کاری اس کے کل اثاثوں کا 65% ہے۔ ہر فلیکسی کیپ پلان کے لیے، ایسیٹ مینجمنٹ کمپنی (اے ایم سی) کو ایک مناسب بینچ مارک منتخب کرنے کی صوابدید حاصل ہے۔ فنڈ کا پراسپیکٹس فلیکسی کیپ میوچل فنڈ کے ڈھانچے میں دکھایا جائے گا۔

مزید برآں، جہاں تک SEBI (Mutual Funds) کے ضوابط، 1996 کے ضابطے 18(15A) کا تعلق ہے، SEBI نے فنڈ کمپنیوں کو موجودہ اسکیم کو ایک فلیکسی کیپ اسکیم میں تبدیل کرنے کی اجازت دی ہے، جو کہ تبدیلی کی ضرورت کی تعمیل کے ساتھ مشروط ہے۔ اسکیم کی اہم خصوصیات

ایک فلیکسی کیپ فنڈ سرمایہ کاروں کو ان کے تنوع میں مدد کرتا ہے۔پورٹ فولیو مختلف مارکیٹ کیپٹلائزیشن والی فرموں میں سرمایہ کاری کرکے، جیسے بڑے، درمیانی اور چھوٹے کیپ، خطرے کو کم کرنا اوراتار چڑھاؤ. انہیں متنوع ایکویٹی فنڈز یا ملٹی کیپ فنڈز کے نام سے بھی جانا جاتا ہے۔

فلیکسی کیپ فنڈز کی خصوصیات

یہاں فلیکسی کیپ فنڈز کی کچھ نمایاں خصوصیات ہیں:

- وہ ایک وسیع میں سرمایہ کاری کرتے ہیں۔رینج کسی مخصوص شعبے پر توجہ مرکوز کرنے کے بجائے سرمایہ کاری کا

- یہ اس کی لچک کی وجہ سے پورٹ فولیو کو سیکورٹی اور ترقی دونوں دیتا ہے، جو انہیں ان کے درمیان سوئچ کرنے کی اجازت دیتا ہے۔سرمایہ مارکیٹ گروپس اور ایکوئٹی

- یہاں تک کہ وہ ایک سیکٹر سے دوسرے سیکٹر میں تبادلہ کر سکتے ہیں اگر ان میں سے ایککیپٹل مارکیٹس اچھی طرح سے کام نہیں کر رہا ہے. یہ سرمایہ کاری کے اختیارات کے ساتھ ساتھ تنوع کے مواقع فراہم کرتا ہے۔

- فلیکسی کیپ فنڈز اپنے اثاثوں کا 65% سے زیادہ اسٹاک اور اسی طرح کی مصنوعات میں لگاتے ہیں۔

- وہ مضبوط کاروباری حکمت عملیوں، مالیاتی اداروں میں اپنا پیسہ لگاتے ہیں۔بیانات، اور ٹریک ریکارڈز۔ اسی طرح، اگر کچھ اسٹاک کم کارکردگی کا مظاہرہ کر رہے ہیں، تو وہ آسانی سے چھوڑ سکتے ہیں۔

- فلیکسی کیپ فنڈز، ملٹی کیپ فنڈز کے برعکس، اثاثوں کے فیصد پر کوئی پابندی نہیں ہے جو انہیں کسی بھی سرمایہ کاری کے شعبے میں رکھنا چاہیے اور خطرے کی واپسی کی ایڈجسٹمنٹ فراہم کرنے کے لیے بہتر پوزیشن میں ہیں۔

Talk to our investment specialist

فلیکسی کیپ فنڈز میں سرمایہ کاری کے فوائد

یہ فنڈز ان سرمایہ کاروں کے لیے موزوں انتخاب ہیں جو درمیانی مدت سے لے کر طویل مدت تک پورے مارکیٹ سائیکل میں حصہ لینا چاہتے ہیں۔ یہاں اہم فوائد ہیں جو آپ کو یہ جاننے میں مدد کرتے ہیں کہ آپ کو فلیکسی کیپ فنڈز میں کیوں سرمایہ کاری کرنی چاہیے:

- فلیکسی کیپ فنڈز کا مقصد ایک بڑھتی ہوئی مارکیٹ میں ترقی کے امکانات کی نشاندہی کرنا ہے جبکہ گرتی ہوئی مارکیٹ میں منفی پہلو کے خطرے کو بھی کم کرنا ہے۔

- یہ "کہیں بھی جائیں" کے رویے کے ساتھ متنوع ایکویٹی حکمت عملی ہیں۔

- ان کا مقصد پورے بورڈ میں سرمایہ کاری کے امکانات سے فائدہ اٹھانا ہے۔

- فلیکسی کیپ فنڈز فنڈ مینیجرز کو پوری مارکیٹ کیپٹلائزیشن سپیکٹرم میں سرمایہ کاری کرنے کی آزادی دیتے ہیں۔

- متنوع پورٹ فولیو کی وجہ سے خطرہ اور واپسی کے اجزاء اچھی طرح متوازن ہیں۔

- ان کے پاس مارکیٹ کیپٹلائزیشن سے قطع نظر پورے مارکیٹ سپیکٹرم میں مواقع سے فائدہ اٹھانے کی صلاحیت ہے،صنعت، یا انداز

لارج کیپ میوچل فنڈ کیا ہے؟

بلیو چپ اسٹاک کے نام سے بھی جانا جاتا ہے، بڑے کیپ میوچل فنڈز ایکویٹی میوچل فنڈ کی ایک قسم ہے جو بنیادی طور پر مارکیٹ کیپٹلائزیشن میں 100 کمپنیوں سے کم کمپنیوں کے اسٹاک اور ایکویٹی سے منسلک سیکیورٹیز میں سرمایہ کاری کرتی ہے۔ یہ ان کی مستقل مزاجی اور استحکام کے لیے مشہور ہیں۔ تاہم، تیزی کے بازار کے رجحانات کے دوران، بڑی فرموں کو چھوٹی اور مڈ کیپ فرموں سے آگے بڑھایا جا سکتا ہے۔

اس زمرے کی کمپنیوں کو مارکیٹ میں اچھی ساکھ کا اعتراف کیا جاتا ہے۔ بہترین لارج کیپ فنڈز کے ساتھ، آپ یقین کر سکتے ہیں کہ آپ ان فرموں میں سرمایہ کاری کر رہے ہیں جن کے ساتھ درمیانی مدت سے طویل مدت تک ان کے ساتھیوں سے بہتر کارکردگی کا ثابت ٹریک ریکارڈ ہے۔

جب چھوٹے کیپ کے مقابلے اورمڈ کیپ فنڈز، ان میں کم ہے۔رسک پروفائلانہیں خطرے سے بچنے والے سرمایہ کاروں کے لیے مثالی بناتا ہے۔

لارج کیپ فنڈز کی خصوصیات

بڑے کیپ فنڈز کی کچھ اہم خصوصیات حسب ذیل ہیں:

- بڑے کیپ فنڈز، جنہیں بعض اوقات بلیو چپ فنڈز کے نام سے جانا جاتا ہے، بنیادی طور پر ہوتے ہیں۔ایکویٹی فنڈز جو بنیادی طور پر اسٹاک میں سرمایہ کاری کرتے ہیں۔ وہ بلیو چپ کاروباروں کے اسٹاک پر توجہ مرکوز کرتے ہیں، دیگر اقسام کی ایکوئٹی کے درمیان

- یہ فنڈز مڈ کیپ یا کے مقابلے ایکویٹی فنڈز میں زیادہ محفوظ سرمایہ کاری ہیں۔سمال کیپ فنڈز ان کے استحکام کی وجہ سے اورلیکویڈیٹی

- دس سالہ سرمایہ کاری کے افق اور طویل مدتی مالیاتی تعریف کی خواہش رکھنے والے سرمایہ کار بڑے کیپ فنڈز سے فائدہ اٹھا سکتے ہیں۔

- بلیو چپ اسٹاکس کی مسلسل تجارت کی وجہ سے بڑی بڑی کمپنیوں کے اسٹاک کی قیمتوں میں تیزی سے اتار چڑھاؤ غیر معمولی بات ہے۔ نتیجے کے طور پر، بلیو چپ فنڈز مستقل منافع فراہم کرتے ہیں۔

- بلیو چپ سٹاک اپنی ساکھ، معیار اور انحصار کی وجہ سے مشکل وقت میں بھی تجارت کرنا آسان ہے۔ ایکویٹیز کی کثرت سے فروخت اور خریداری کے نتیجے میں جلدی ہوتی ہے۔نقد بہاؤبلیو چپ فنڈز کو بہت مائع بنانا

لارج کیپ میوچل فنڈز میں سرمایہ کاری کے فوائد

میوچل فنڈز میں نئے آنے والوں کے لیے، لاج کیپ فنڈز شروع کرنے کے لیے ایک اچھی جگہ ہے کیونکہ یہ وہ کمپنیاں ہیں جو مالی طور پر اچھی سمجھی جاتی ہیں۔ سرمایہ کار عموماً محفوظ ہوتے ہیں کیونکہ فنڈز کے 80% اثاثے بڑی بڑی کمپنیوں میں لگائے جاتے ہیں۔

دوسری طرف جس طرح سے ایک بڑے کیپ فنڈ کے پورٹ فولیو کو کارپس کے بقیہ 20% کا استعمال کرتے ہوئے بنایا جاتا ہے، اس کا اس کی کارکردگی پر کافی اثر پڑتا ہے۔ یہاں یہ ہے کہ آپ بڑے کیپ میوچل فنڈز کیوں چن سکتے ہیں:

- یہ فنڈز سرمایہ کاروں کو زیادہ مختصر مدت کے منافع فراہم کرتے ہیں اور باقاعدگی سے منافع کی ادائیگی کرتے ہوئے طویل مدتی دولت کی تعمیر میں حصہ ڈالتے ہیں۔

- لارج کیپ فنڈز مارکیٹ کی مندی کو برداشت کرنے کی صلاحیت رکھتے ہیں۔

- وہ مستقل اور کم رسک ریٹرن فراہم کرتے ہیں۔

- بڑے کیپ فنڈز کم رسک رواداری والے سرمایہ کاروں کے لیے فائدہ مند ہو سکتے ہیں۔

بہترین کارکردگی کا مظاہرہ کرنے والے لارج کیپ فنڈز 2022

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) IDBI India Top 100 Equity Fund Growth ₹44.16

↑ 0.05 ₹655 500 9.2 12.5 15.4 21.9 12.6 Nippon India Large Cap Fund Growth ₹86.2827

↓ -0.10 ₹37,546 100 4.8 -1 8.5 20 27.6 18.2 DSP BlackRock TOP 100 Equity Growth ₹466.174

↓ -1.15 ₹5,070 500 7.4 1.6 17.2 19.4 23.1 20.5 ICICI Prudential Bluechip Fund Growth ₹106.09

↓ -0.26 ₹64,963 100 5.3 -0.8 10.1 17.8 25.6 16.9 HDFC Top 100 Fund Growth ₹1,110.04

↓ -3.03 ₹36,109 300 4.5 -1.9 7.4 16.7 24.9 11.6 BNP Paribas Large Cap Fund Growth ₹212.554

↓ -0.22 ₹2,432 300 2.9 -4.1 6.1 16 21.8 20.1 Invesco India Largecap Fund Growth ₹66.11

↓ -0.24 ₹1,329 100 4.2 -2.3 10.2 15.5 22.6 20 Edelweiss Large Cap Fund Growth ₹81.36

↓ -0.19 ₹1,157 100 3.9 -1.8 7.6 15.2 22.5 14.6 Canara Robeco Bluechip Equity Fund Growth ₹61.02

↓ -0.22 ₹14,962 1,000 5.4 0.1 12 15.1 21.6 17.8 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 28 Jul 23 بڑی ٹوپی اوپر AUM/نیٹ اثاثے رکھنے والے فنڈز500 کروڑ اور 5 یا اس سے زیادہ سالوں کے لیے فنڈز کا انتظام کرنا۔ پر ترتیب دیا گیاآخری 3 سال کی واپسی۔.

فلیکسی کیپ اور لارج کیپ کے درمیان فرق

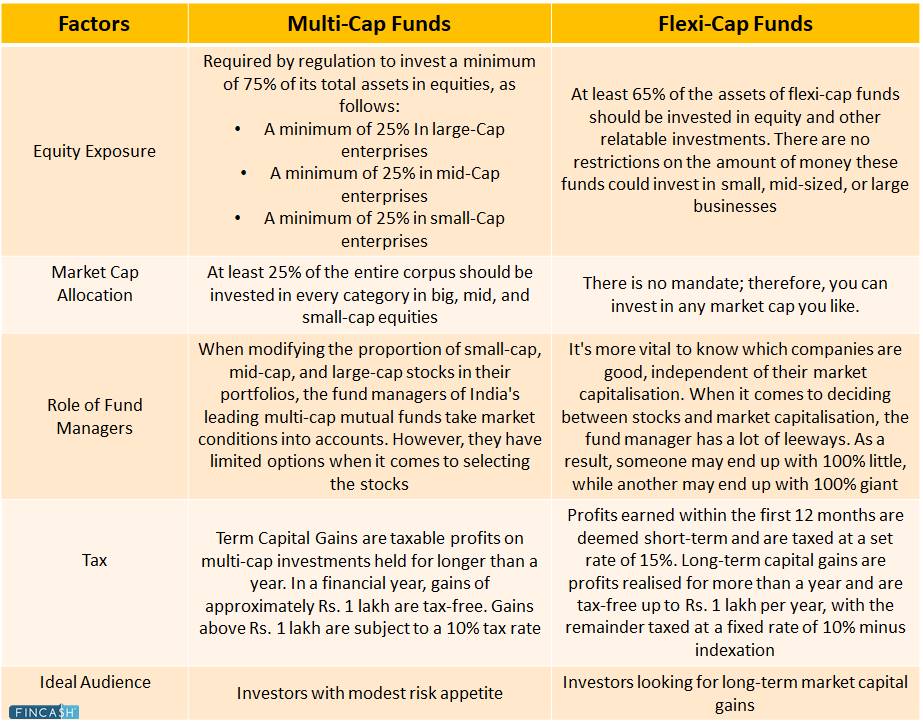

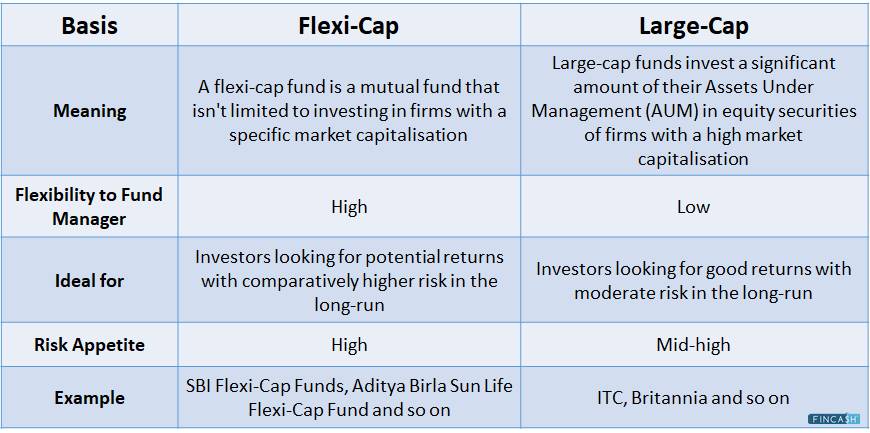

دونوں کے درمیان کافی الجھن پیدا ہو گئی ہے۔ لارج کیپ اور فلیکسی کیپ فنڈز کا مقصد ہمیشہ ایک ہی رہا ہے: مختلف مارکیٹ کیپٹلائزیشن کے ساتھ ایکوئٹی میں سرمایہ کاری کرنا۔ یہاں ان کے درمیان اہم فرق ہے:

فلیکسی کیپ بمقابلہ بڑی کیپ: آپ کے لیے کون سا موزوں ہے؟

فلیکسی کیپ فنڈز ان سرمایہ کاروں کے لیے بہترین موزوں ہیں جو طویل مدتی پیداوار کی صلاحیت کے ساتھ اعلیٰ معیار کی فرموں میں سرمایہ کاری کرکے اپنے بنیادی ایکویٹی پورٹ فولیو ہولڈنگ کو متنوع بنانا چاہتے ہیں۔اقتصادی قدر. اس کے علاوہ، اگر آپ کسی ایسے فنڈ کی تلاش کر رہے ہیں جو پورٹ فولیو مینجمنٹ کے لیے ایک منظم انداز اختیار کرتا ہو، تو آپ کو فلیکسی کیپ فنڈز میں سرمایہ کاری کرنی چاہیے۔

یہ اعتدال پسند خطرے کو برداشت کرنے والے سرمایہ کاروں کے لیے مثالی ہے جو اپنے طویل مدتی مالی مقاصد کو حاصل کرنے کے لیے 3 سے 7 سال تک سرمایہ کاری کرنا چاہتے ہیں۔ دوسری طرف، بڑے کیپ فنڈز ان سرمایہ کاروں کے لیے مثالی ہیں جو کم از کم 2 سے 4 سال تک سرمایہ کاری کرنا چاہتے ہیں اور زیادہ منافع کی توقع رکھتے ہیں۔ تاہم، سرمایہ کاروں کو اپنے اثاثوں میں اعتدال پسند نقصانات کے خطرے کے لیے تیار رہنا چاہیے۔

لارج کیپ یا فلیکسی کیپ فنڈز میں سرمایہ کاری کرتے وقت غور کرنے کے لیے کلیدی نکات

فلیکسی کیپ اور لارج کیپ میوچل فنڈز مستقل منافع فراہم کرکے اپنا حصہ ڈالتے ہیں۔ تاہم، بطور سرمایہ کار ان فنڈز میں سرمایہ کاری کرنے سے پہلے سب کچھ جان لینا بہتر ہے۔ ان میں سے کسی بھی فنڈ میں سرمایہ کاری کرتے وقت درج ذیل عوامل پر غور کیا جانا چاہیے:

ماضی کی کارکردگی

کسی بھی اثاثہ یا سرمایہ کاری کی کامیابی کا تجزیہ کرنے کا سب سے بڑا نقطہ نظر اس کی تاریخ کو دیکھنا ہے۔ یہ دونوں میوچل فنڈز ایک جیسے ہیں۔ یہ دیکھنا بہت ضروری ہے کہ کیا وقت کے ساتھ ساتھ فنڈز کی واپسی مستقل رہی ہے۔ اگر ہاں، تو آپ اپنا فیصلہ جاری رکھ سکتے ہیں۔ تاہم، اس بات کو یقینی بنائیں کہ آپ اپنے فیصلے کو صرف اسی پر مرکوز نہ کریں۔عنصر.

اخراجات کا تناسب

اخراجات کا تناسب سرمایہ کاری کی لاگت سے مراد ہے، جیسے کہ aبروکریج فیس یا ایک میوچل فنڈ کمپنی کی طرف سے لگایا گیا کمیشن، حاصل شدہ منافع کے مقابلے میں۔ اخراجات کا کم تناسب سرمایہ کاروں کے لیے زیادہ واپسی کا ترجمہ کرتا ہے۔ نتیجے کے طور پر، چارج ڈھانچہ، واپسی، کو دو بار چیک کرنا ایک اچھا خیال ہے۔نہیں ہیں، اور دیگر اخراجات۔

انویسٹمنٹ ہورائزن

اگر آپ اعتدال پسند ہیں۔سرمایہ کار جو لوگ طویل عرصے میں پیسہ بنانا چاہتے ہیں، آپ فلیکسی کیپ میوچل فنڈز کے ساتھ جا سکتے ہیں۔ اس کے برعکس، بڑے کیپ میوچل فنڈز میں عام طور پر سرمایہ کاری کے افق کے 3 سے 5 سال ہوتے ہیں۔ نتیجے کے طور پر، طویل مدتی سرمایہ کاری کی تلاش کرنے والے سرمایہ کاروں کو اس مدت کے دوران ان فنڈز میں سرمایہ کاری کرنے میں آسانی محسوس کرنی چاہیے۔

ٹیکس لگانا

فلیکسی کیپ اور بڑے کیپ میوچل فنڈ ریٹرن دونوں پر ٹیکس لگایا جاتا ہے کیونکہ انہیں کیپٹل گین سمجھا جاتا ہے۔ قلیل مدتسرمایہ حاصل (STCG) پر 15% ٹیکس لگایا جاتا ہے، جبکہ لانگ ٹرم کیپیٹل گین (LTCG) جو کہ روپے سے زیادہ ہے۔ کسی دوسرے ایکویٹی اثاثہ کی درجہ بندی کی طرح 1 لاکھ پر 10% ٹیکس لگے گا۔

سرمایہ کاری کی ضروریات

ذاتی ضروریات اور سرمایہ کاری سے توقعات ہمیشہ جانچنے والی پہلی چیزیں ہوتی ہیں۔ فیصلہ کرنے سے پہلے، اپنی لیکویڈیٹی کی ضروریات کا جائزہ لیں،آمدنی مطالبات، خطرے کی رواداری، اور اسی طرح.

فنڈ مینیجر کی کارکردگی

خرید و فروخت کے تمام فیصلے مکمل چھان بین اور تجزیہ کے بعد کیے جاتے ہیں۔ نتیجے کے طور پر، فنڈ مینیجر کی قابلیت اسکیم کی کارکردگی کا کافی حد تک تعین کرتی ہے۔ چونکہ فنڈ مینیجر آپ کے پیسے کے انچارج ہیں، صنعت میں ان کے تجربے کو دیکھنا یقینی بنائیں۔ ایک تجربہ کار مینیجر مطلوبہ منافع حاصل کرنے کے لیے مناسب شعبوں میں سرمایہ کاری کر سکے گا۔

نیچے کی لکیر

سرمایہ کاری کے لیے کمپنیوں کا انتخاب کرتے وقت مارکیٹ کیپٹلائزیشن اہم ہے۔میوچل فنڈ ہاؤسز. یہ کمپنی کے سائز اور دیگر مختلف عوامل کی عکاسی کرتا ہے جن پر سرمایہ کار غور کرتے ہیں، جیسے کمپنی کا ٹریک ریکارڈ، ترقی کی صلاحیت اور خطرہ۔ اس لیے میوچل فنڈز کا انتخاب کرتے وقت ہوشیار رہیں کیونکہ وہ مارکیٹ کے خطرے سے مشروط ہیں۔

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔