Table of Contents

SWP بمقابلہ ڈیویڈنڈ

بہتر کونسا ہے؟

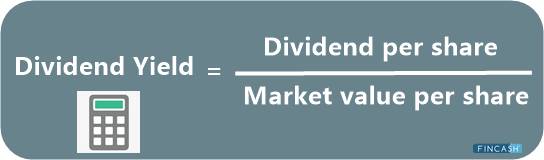

SWP بمقابلہ ڈیویڈنڈ؟ جب بھی انہیں ان دونوں کے درمیان انتخاب کرنے کی ضرورت ہوتی ہے تو لوگ ہمیشہ الجھن میں رہتے ہیں۔ اگرچہ دونوں اختیارات ایک جیسے لگتے ہیں، تاہم، ان کے درمیان وسیع فرق موجود ہیں۔ ایک جامع نوٹ پر، یہ کہا جا سکتا ہے کہ SWP (سسٹمیٹک انڈرول پلان) میں، افراد اپنی میوچل فنڈ کی سرمایہ کاری سے پہلے سے طے شدہ رقم کو باقاعدہ وقفوں پر چھڑا سکتے ہیں۔ ڈیویڈنڈ کے آپشن میں رہتے ہوئے، میوچل فنڈ اسکیم ایک مخصوص رقم کو اس میں کریڈٹ کرتی ہے۔سرمایہ کارپیدا ہونے والے منافع میں سے اکاؤنٹ۔ تو آئیے SWP اور ڈیویڈنڈ کے درمیان فرق کو سمجھیں۔باہمی چندہ مختلف پیرامیٹرز کے حوالے سے جیسے کہ رقم کریڈٹ کرنے کی مدت، سرمایہ کار کو واپس کی جانے والی رقم، وغیرہ۔

میوچل فنڈ میں SWP کا کیا مطلب ہے؟

میوچل فنڈز میں نظامی واپسی کا منصوبہ یا SWP رقم کو چھڑانے کی ایک منظم تکنیک ہے۔ کے برعکس ہے۔گھونٹ. SWP میں، افراد سب سے پہلے میوچل فنڈ اسکیم میں کافی رقم لگاتے ہیں جس میں عام طور پر کم خطرہ ہوتا ہے (مثال کے طور پر،مائع فنڈز یا الٹرامختصر مدت کے فنڈز)۔ کے بعدسرمایہ کاری، افراد باقاعدگی سے وقفوں پر میوچل فنڈ کی سرمایہ کاری سے ایک مقررہ رقم نکالنا شروع کر دیتے ہیں۔ یہ اسکیم ان افراد کے لیے موزوں ہے جو کسی ایسے ذریعہ کی تلاش میں ہیں جو ایک فکسڈ فراہم کرتا ہے۔آمدنی. اس صورت میں، میوچل فنڈ اسکیموں میں لگائی گئی رقم بھی اسکیم کے زمرے کی بنیاد پر منافع پیدا کرتی ہے۔ دیرہائی تعدد کو افراد اپنی تعدد کی بنیاد پر اپنی مرضی کے مطابق کر سکتے ہیں جیسے ہفتہ وار، ماہانہ یا سہ ماہی۔

میوچل فنڈ میں ڈیویڈنڈ پلان کیسے کام کرتا ہے؟

میوچل فنڈ ڈیویڈنڈ یونٹ ہولڈرز کے درمیان تقسیم شدہ منافع کا حصہ ہے جو میوچل فنڈ اسکیم سے کمایا جاتا ہے۔ یہاں، میوچل فنڈ اسکیم صرف اسی اسکیم کے یونٹ ہولڈرز میں ڈیویڈنڈ تقسیم کرسکتی ہے۔ یہ منافع اسکیم کے حقیقی منافع میں سے تقسیم کیا جاتا ہے۔ حقیقی منافع سے مراد اسکیم کی فروخت سے حاصل کردہ منافع ہے۔زیرِ نظر پورٹ فولیو کا حصہ بننے والے اثاثے تاہم، اس میں اضافہ کی وجہ سے منافع شامل نہیں ہے۔نہیں ہیں. ڈیویڈنڈ کی فریکوئنسی سہ ماہی، ماہانہ، روزانہ، اور اسی طرح ہوسکتی ہے۔ چونکہ منافع منافع میں سے دیا جاتا ہے، اس کے نتیجے میں NAV قدر میں کمی واقع ہوتی ہے۔ یہ اسکیم ان افراد کے لیے موزوں ہے جو متواتر آمدنی کی تلاش میں ہیں۔ منافع کی صورت میں، افراد کو حکومت کو کوئی ٹیکس ادا کرنے کی ضرورت نہیں ہے۔

VALUE AT END OF TENOR:₹5,927SWP Calculator

SWP بمقابلہ ڈیویڈنڈ: فرق کو سمجھنا

اگرچہ SWP اور ڈیویڈنڈ دونوں کے نتیجے میں افراد کے لیے باقاعدہ آمدنی ہوتی ہے، تاہم، ان دونوں میں فرق موجود ہے۔ تو، آئیے SWP اور ڈیویڈنڈ دونوں کے درمیان فرق کو سمجھیں۔

واپسی

چونکہ SWP میوچل فنڈز سے رقم کو منظم طریقے سے چھڑانے کا عمل ہے، اس لیے اس معاملے میں افراد کو پہلے سے طے شدہ رقم ملتی ہے۔ تاہم، ڈیویڈنڈ کی صورت میں، واپسی طے نہیں ہوتی۔ اس کی وجہ یہ ہے کہ میوچل فنڈ اسکیم ان بنیادی اثاثوں کو فروخت کرکے منافع پیدا کرتی ہے جو اس کے پورٹ فولیو کا حصہ ہیں۔

مناسبیت

SWP عام طور پر ان افراد کے لیے موزوں ہے جو a کی تلاش کر رہے ہیں۔مقررہ آمدنی ذریعہ خاص طور پر، ریٹائرڈ. اس کی وجہ یہ ہے کہ ریٹائر ہونے والے اسے پنشن کے متبادل کے طور پر استعمال کر سکتے ہیں۔ نیز، سرمایہ کاری متوقع منافع پیدا کرتی ہے۔ تاہم، ڈیویڈنڈ کا اختیار ان افراد کے لیے موزوں ہے جو متواتر آمدنی کی تلاش میں ہیں اگرچہ رقم مقرر ہو یا نہ ہو۔

Talk to our investment specialist

سرمائے کا کٹاؤ

کی کمی میں SWP کے نتیجے میںسرمایہ سرمایہ کاری یا سرمائے کا کٹاؤ کیونکہ چھٹکارا کی گئی سرمایہ کاری سے ہوتا ہے نہ کہ سرمایہ کاری سے حاصل ہونے والی آمدنی سے۔ تاہم، منافع کی صورت میں، سرمائے میں کوئی کمی نہیں ہے۔

NAV میں کمی

میوچل فنڈ ڈیویڈنڈ کی صورت میں، NAV میں کمی ہوتی ہے کیونکہ منافع NAV کا حصہ بن کر تقسیم کیا جاتا ہے۔ تاہم، SWP میں، NAV میں کوئی کمی نہیں ہے صرف سرمایہ کاری کی رقم یا یونٹس کی تعداد کم ہو جاتی ہے۔

اسکیم کی قسم

SWP کا سہارا لینے والے افراد عام طور پر میوچل فنڈ اسکیموں کا انتخاب کرتے ہیں جن میں کم خطرے کی بھوک ہوتی ہے جیسے کہ مائع فنڈز یا الٹرا شارٹ ٹرم فنڈز۔ اس کی وجہ یہ ہے کہ ایسی اسکیموں میں سرمائے کی پوزیشن برقرار رہتی ہے۔ تاہم، میوچل فنڈ ڈیویڈنڈ کی صورت میں، افراد سرمایہ کاری کی مدت کے لحاظ سے کسی بھی قسم کی اسکیم کا انتخاب کرسکتے ہیں اورخطرے کی بھوک.

ٹیکس کا اثر

SWP کو میوچل فنڈز سے چھٹکارے کے طور پر سمجھا جاتا ہے اور اس وجہ سے، کیپٹل گین کی شکل میں ٹیکس کو راغب کرتا ہے۔ میں سرمایہ کاری کی صورت میںقرض فنڈ، اگر واپسی کا عمل 36 ماہ کے اندر شروع ہوتا ہے تو یہ مختصر مدت کے تحت آتا ہے۔سرمایہ حاصل (STCG) جو فرد کی آمدنی کے سلیب کی شرح کے مطابق وصول کیا جاتا ہے۔ تاہم، اگر SWP 36 ماہ کے بعد شروع ہوتا ہے تو یہ لانگ ٹرم کیپٹل گین (LTCG) کو اپنی طرف متوجہ کرتا ہے جو انڈیکسیشن فوائد کے ساتھ 20% ٹیکس کو بھی راغب کرتا ہے۔ ایکویٹی فنڈ میں سرمایہ کاری کے لیے، اگر SWP 12 ماہ کے اندر ہے، تو یہ STCG کو راغب کرتا ہے جس پر 15% چارج کیا جاتا ہے۔ میںایکویٹی فنڈز، LTCG F.Y تک مستثنیٰ تھا۔ 2017-18۔ تاہم، F.Y سے 2018-19، ایکویٹی فنڈز INR 1 لاکھ سے اوپر کے LTCG کو اپنی طرف متوجہ کرتے ہیں بغیر انڈیکسیشن فوائد کے 10% (پلس سیس) کا ٹیکس لگاتے ہیں۔

لیکن، میوچل فنڈ کے منافع میں ایسا نہیں ہے۔ میوچل فنڈ ڈیویڈنڈز سرمایہ کار کے اختتام پر ٹیکس کے قابل نہیں ہیں۔ لیکن اس کے بجائے، قرض کے فنڈز کی صورت میں، فنڈ ہاؤس 25% کا ڈیویڈنڈ ڈسٹری بیوشن ٹیکس ادا کرتا ہے (علاوہ سرچارج اور سیس)۔ مزید، ایکویٹی فنڈز کی صورت میں، فنڈ ہاؤسز کو 10% کا ڈیویڈنڈ ڈسٹری بیوشن ٹیکس ادا کرنا ہوگا (علاوہ سرچارج اور سیس)۔

تعدد

SWP کی صورت میں تعدد کو افراد کے ذریعہ سہ ماہی، ماہانہ یا ہفتہ وار اپنی مرضی کے مطابق کیا جاسکتا ہے۔ تاہم، ڈیویڈنڈ کی صورت میں، فریکوئنسی عام طور پر پہلے سے طے شدہ ہوتی ہے جو روزانہ ڈیویڈنڈ، ماہانہ ڈیویڈنڈ، ہفتہ وار ڈیویڈنڈ، وغیرہ ہو سکتی ہے۔

آپشن کو ختم کرنا

افراد ضرورت پڑنے پر SWP کو روک سکتے ہیں اور Mutual Fund سکیم سے پوری رقم نکال سکتے ہیں۔ تاہم، افراد کے لیے ڈیویڈنڈ آپشن کو روکنا مشکل ہے۔ اس کی وجہ یہ ہے کہ، یہ ایک قسم کی اسکیم ہے جس میں سرمایہ کاری کی جاتی ہے اور افراد کو ڈیویڈنڈز کو روکنے کے لیے اسکیم سے اپنا پورا حصہ چھڑانا ہوگا۔

نظم و ضبط سے دستبرداری کی عادت

SWP افراد میں ایک نظم و ضبط کے ساتھ رقم نکالنے کی عادت پیدا کرتا ہے کیونکہ اسکیم سے صرف ایک مقررہ رقم نکالی جاتی ہے۔ تاہم، ڈیویڈنڈ ایک نظم و ضبط کے ساتھ واپسی کی عادت پیدا نہیں کرتے ہیں کیونکہ ڈیویڈنڈ کی رقم اسکیم کی کارکردگی کی بنیاد پر مختلف ہوتی رہتی ہے۔

SWP بمقابلہ ڈیویڈنڈ کے درمیان مندرجہ بالا اختلافات کا خلاصہ نیچے دیئے گئے جدول میں کیا گیا ہے۔

| پیرامیٹرز | ایس ڈبلیو پی | منافع |

|---|---|---|

| واپسی | فکسڈ ریڈیمپشن | اسکیم کی کارکردگی پر منافع مختلف ہوتا ہے۔ |

| مناسبیت | عام طور پر ریٹائرڈ افراد کے لیے موزوں ہے جو باقاعدہ وقفوں پر مقررہ آمدنی کے خواہاں ہیں۔ | متواتر آمدنی کے خواہاں افراد کے لیے موزوں |

| سرمائے کا کٹاؤ | جی ہاں | نہیں |

| NAV میں کمی | نہیں | جی ہاں |

| اسکیم کی قسم | عام طور پر، کم رسک میوچل فنڈ اسکیموں میں سرمایہ کاری کرنے کا انتخاب کریں (مثال کے طور پر مائع فنڈز) | سرمایہ کاری کی مدت اور افراد کی خطرے کی بھوک کی بنیاد پر میوچل فنڈ اسکیموں کی کسی بھی قسم کا انتخاب کرسکتے ہیں۔ |

| سرمایہ کاروں پر ٹیکس کا اثر | سرمایہ کار کے اختتام پر کیپیٹل گین ٹیکس کو راغب کرتا ہے۔ | سرمایہ کار کے اختتام پر ٹیکس کو متوجہ نہیں کرتا ہے۔ |

| تعدد | سہ ماہی، ماہانہ، ہفتہ وار، وغیرہ | روزانہ، ہفتہ وار، ماہانہ، وغیرہ |

| روکنا | افراد SWP کو روک سکتے ہیں۔ | افراد اسکیم سے پیدا ہونے والے منافع کو نہیں روک سکتے |

| نظم و ضبط سے دستبرداری کی عادت | ایک نظم و ضبط سے دستبرداری کی عادت پیدا کرتا ہے۔ | ڈیویڈنڈ کے معاملے میں یہ لاگو نہیں ہوتا ہے۔ |

بہترین SWP میوچل فنڈز 2022

SWP کے لیے، افراد عام طور پر ان اسکیموں میں سرمایہ کاری کرنے کا انتخاب کرتے ہیں جن کے خطرے کی گنجائش کم ہوتی ہے جیسے کہ مائع فنڈز۔ تو، میں سے کچھبہترین مائع فنڈز جنہیں SWP آپشن کے لیے منتخب کیا جا سکتا ہے ذیل میں درج ذیل ہیں۔

Fund NAV Net Assets (Cr) 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 2023 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Indiabulls Liquid Fund Growth ₹2,488.82

↑ 0.30 ₹158 0.8 1.9 3.7 7.4 7.4 7.02% 1M 2D 1M 2D PGIM India Insta Cash Fund Growth ₹335.042

↑ 0.04 ₹391 0.8 1.9 3.7 7.3 7.3 7.17% 1M 21D 1M 24D Principal Cash Management Fund Growth ₹2,270.62

↑ 0.24 ₹6,619 0.7 1.9 3.6 7.3 7.3 7.22% 1M 17D 1M 17D JM Liquid Fund Growth ₹70.2243

↑ 0.01 ₹3,341 0.7 1.8 3.6 7.2 7.2 7.13% 1M 10D 1M 13D Axis Liquid Fund Growth ₹2,865.35

↑ 0.33 ₹42,867 0.8 1.9 3.7 7.4 7.4 7.17% 1M 9D 1M 9D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 7 Apr 25

میوچل فنڈ میں آن لائن سرمایہ کاری کیسے کی جائے؟

Fincash.com پر لائف ٹائم کے لیے مفت انویسٹمنٹ اکاؤنٹ کھولیں۔

اپنی رجسٹریشن اور KYC کا عمل مکمل کریں۔

دستاویزات اپ لوڈ کریں (PAN، آدھار، وغیرہ)۔اور، آپ سرمایہ کاری کے لیے تیار ہیں!

نتیجہ

اس طرح، یہ نتیجہ اخذ کیا جا سکتا ہے کہ SWP اور منافع کے درمیان بہت زیادہ فرق موجود ہے۔ تاہم، افراد کو صحیح آپشن کا انتخاب کرنا چاہیے جو ان کی ضروریات کے مطابق ہو اور مقاصد کے مطابق ہو۔ اس سے وہ وقت پر اپنے مقاصد حاصل کر سکیں گے۔

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔