Table of Contents

- इक्विटी योजनांमध्ये नवीन वर्गीकरण

- कर्ज योजनांमध्ये नवीन वर्गीकरण

- 1. रात्रभर निधी

- 2. लिक्विड फंड

- 3.अल्ट्रा शॉर्ट ड्युरेशन फंड

- 4. कमी कालावधीचा निधी

- 5. मनी मार्केट फंड

- 6. अल्प कालावधीचा निधी

- 7. मध्यम कालावधीचा निधी

- 8. मध्यम ते दीर्घ कालावधीचा निधी

- 9. दीर्घ कालावधीचा निधी

- 10. डायनॅमिक बाँड फंड

- 11. कॉर्पोरेट बाँड फंड

- 12. क्रेडिट रिस्क फंड

- 13. बँकिंग आणि PSU फंड

- 14. निधी लागू होतो

- 15. 10 वर्षांच्या स्थिर कालावधीसह गिल्ट फंड

- 16. फ्लोटर फंड

- हायब्रीड योजनांमध्ये नवीन वर्गीकरण

- समाधानाभिमुख योजना

- इतर योजना

सेबीने नवीन म्युच्युअल फंड वर्गीकरण सादर केले

सिक्युरिटीज अँड एक्सचेंज बोर्ड ऑफ इंडिया (सेबी) मध्ये नवीन आणि विस्तृत श्रेणी सादर केल्याम्युच्युअल फंड वेगवेगळ्या म्युच्युअल फंडांनी सुरू केलेल्या समान योजनांमध्ये एकसमानता आणण्यासाठी. गुंतवणुकदारांना उत्पादनांची तुलना करणे आणि आधी उपलब्ध असलेल्या विविध पर्यायांचे मूल्यमापन करणे सोपे जाईल याची खात्री करणे हे हे उद्दिष्ट आहे.गुंतवणूक एका योजनेत.

गुंतवणूकदारांसाठी म्युच्युअल फंड गुंतवणूक सुलभ करण्याचा सेबीचा मानस आहे जेणेकरून गुंतवणूकदार त्यांच्या गरजेनुसार गुंतवणूक करू शकतील,आर्थिक उद्दिष्टे आणिजोखीम भूक. SEBI ने 6 ऑक्टोबर 2017 रोजी नवीन म्युच्युअल फंड वर्गीकरण प्रसारित केले आहे. हा आदेशम्युच्युअल फंड घरे त्यांच्या सर्व योजना (विद्यमान आणि भविष्यातील योजना) 5 व्यापक श्रेणी आणि 36 उप-श्रेण्यांमध्ये वर्गीकृत करा.

SEBI ने सादर केलेल्या नवीन वेगळ्या श्रेणी पाहूइक्विटी फंड, डेट फंड, हायब्रीड फंड, सोल्युशन ओरिएंटेड फंड आणि इतर योजना

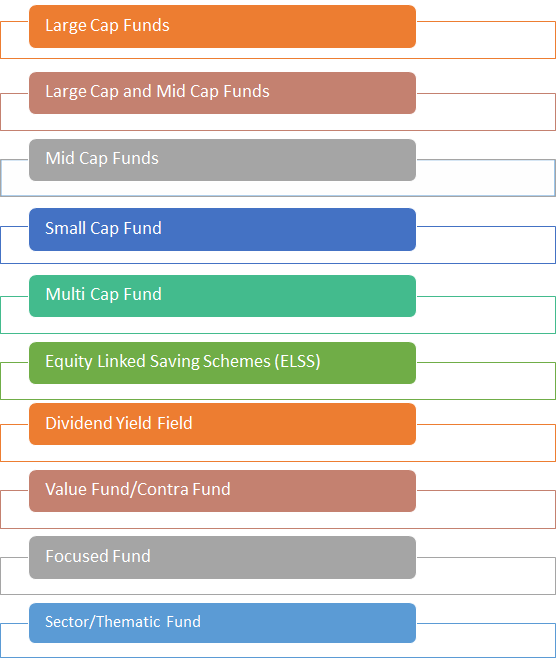

इक्विटी योजनांमध्ये नवीन वर्गीकरण

SEBI ने लार्ज कॅप, मिड कॅप आणि काय आहे याचे स्पष्ट वर्गीकरण केले आहेलहान टोपी:

| बाजार कॅपिटलायझेशन | वर्णन |

|---|---|

| लार्ज कॅप कंपनी | पूर्ण बाजार भांडवलाच्या बाबतीत 1ली ते 100वी कंपनी |

| मिड कॅप कंपनी | पूर्ण बाजार भांडवलाच्या बाबतीत 101 वी ते 250 वी कंपनी |

| स्मॉल कॅप कंपनी | पूर्ण बाजार भांडवलाच्या बाबतीत 251 वी कंपनी |

त्यांच्यासह नवीन इक्विटी फंड श्रेणींची यादी येथे आहेमालमत्ता वाटप योजना:

1. लार्ज कॅप फंड

हे असे फंड आहेत जे प्रामुख्याने लार्ज कॅप समभागांमध्ये गुंतवणूक करतात. लार्ज-कॅप स्टॉकमधील एक्सपोजर योजनेच्या एकूण मालमत्तेच्या किमान 80 टक्के असणे आवश्यक आहे.

2. लार्ज आणि मिड कॅप फंड

या अशा योजना आहेत ज्या मोठ्या आणि मिड कॅप समभागांमध्ये गुंतवणूक करतात. हे फंड मिड आणि लार्ज कॅप स्टॉक्समध्ये प्रत्येकी किमान 35 टक्के गुंतवणूक करतील.

3. मिड कॅप फंड

ही मुख्यतः गुंतवणूक करणारी योजना आहेमिड-कॅप साठा ही योजना तिच्या एकूण मालमत्तेपैकी 65 टक्के मिड-कॅप समभागांमध्ये गुंतवेल.

4. स्मॉल कॅप फंड

पोर्टफोलिओमध्ये स्मॉल-कॅप समभागांमध्ये त्याच्या एकूण मालमत्तेपैकी किमान 65 टक्के असणे आवश्यक आहे.

5. मल्टी कॅप फंड

ही इक्विटी योजना मार्केट कॅपमध्ये गुंतवणूक करते, म्हणजे, लार्ज कॅप, मिड कॅप आणि स्मॉल कॅप. त्याच्या एकूण मालमत्तेपैकी किमान 65 टक्के इक्विटीमध्ये वाटप केले पाहिजे.

6. ELSS

इक्विटी लिंक्ड बचत योजना (ELSS) हा एक कर बचत निधी आहे जो तीन वर्षांच्या लॉक-इन कालावधीसह येतो. त्याच्या एकूण मालमत्तेपैकी किमान 80 टक्के रक्कम इक्विटीमध्ये गुंतवावी लागते.

7. लाभांश उत्पन्न निधी

हा फंड प्रामुख्याने लाभांश देणार्या समभागांमध्ये गुंतवणूक करेल. ही योजना त्याच्या एकूण मालमत्तेपैकी किमान 65 टक्के इक्विटीमध्ये गुंतवेल, परंतु लाभांश देणार्या स्टॉकमध्ये.

8. मूल्य निधी

हा एक इक्विटी फंड आहे जो मूल्य गुंतवणूक धोरणाचा अवलंब करेल.

9. काउंटर फंड

ही इक्विटी योजना विरोधाभासी गुंतवणूक धोरणाचा अवलंब करेल. व्हॅल्यू/कॉन्ट्रा त्याच्या एकूण मालमत्तेपैकी किमान 65 टक्के इक्विटीमध्ये गुंतवणूक करेल, परंतु म्युच्युअल फंड हाऊस एकतर ऑफर करू शकतेमूल्य निधी किंवा अपार्श्वभूमीवर, पण दोन्ही नाही.

10. केंद्रित निधी

हा फंड मोठ्या, मिड, स्मॉल किंवा मल्टी-कॅप समभागांवर लक्ष केंद्रित करेल, परंतु जास्तीत जास्त 30 स्टॉक असू शकतात.केंद्रित निधी इक्विटीमध्ये त्याच्या एकूण मालमत्तेपैकी किमान 65 टक्के गुंतवणूक करू शकते.

11. सेक्टर/थीमॅटिक फंड

हे असे फंड आहेत जे एखाद्या विशिष्ट क्षेत्रात किंवा थीममध्ये गुंतवणूक करतात. या योजनांच्या एकूण मालमत्तेपैकी किमान 80 टक्के एखाद्या विशिष्ट क्षेत्रात किंवा थीममध्ये गुंतवले जातील.

Talk to our investment specialist

कर्ज योजनांमध्ये नवीन वर्गीकरण

सेबीच्या नवीन वर्गीकरणानुसार,कर्ज निधी योजनांमध्ये 16 श्रेणी असतील. ही यादी आहे:

1. रात्रभर निधी

ही कर्ज योजना एका दिवसाची मॅच्युरिटी असलेल्या रात्रभर रोख्यांमध्ये गुंतवणूक करेल.

2. लिक्विड फंड

या योजना कर्जामध्ये गुंतवणूक करतील आणिपैसा बाजार 91 दिवसांपर्यंत मॅच्युरिटी असलेल्या सिक्युरिटीज.

3.अल्ट्रा शॉर्ट ड्युरेशन फंड

ही योजना तीन ते सहा महिन्यांदरम्यान मॅकॉले कालावधीसह कर्ज आणि मनी मार्केट सिक्युरिटीजमध्ये गुंतवणूक करेल. गुंतवणुकीची परतफेड करण्यासाठी योजनेला किती वेळ लागेल हे मॅकॉले कालावधी मोजते.

4. कमी कालावधीचा निधी

ही योजना सहा ते १२ महिन्यांदरम्यान मॅकॉले कालावधीसह कर्ज आणि मनी मार्केट सिक्युरिटीजमध्ये गुंतवणूक करेल.

5. मनी मार्केट फंड

ही योजना मनी मार्केट साधनांमध्ये गुंतवणूक करेल ज्याची मुदत एक वर्षापर्यंत आहे.

6. अल्प कालावधीचा निधी

ही योजना एक ते तीन वर्षांच्या मॅकॉले कालावधीसह कर्ज आणि मनी मार्केट साधनांमध्ये गुंतवणूक करेल.

7. मध्यम कालावधीचा निधी

ही योजना तीन ते चार वर्षांच्या मॅकॉले कालावधीसह कर्ज आणि मनी मार्केट साधनांमध्ये गुंतवणूक करेल.

8. मध्यम ते दीर्घ कालावधीचा निधी

ही योजना चार ते सात वर्षांच्या मॅकॉले कालावधीसह कर्ज आणि मनी मार्केट साधनांमध्ये गुंतवणूक करेल.

9. दीर्घ कालावधीचा निधी

ही योजना सात वर्षांपेक्षा जास्त कालावधीच्या मॅकॉले कालावधीसह कर्ज आणि मनी मार्केट साधनांमध्ये गुंतवणूक करेल.

10. डायनॅमिक बाँड फंड

ही एक कर्ज योजना आहे जी सर्व कालावधीसाठी गुंतवणूक करते.

11. कॉर्पोरेट बाँड फंड

ही कर्ज योजना प्रामुख्याने सर्वोच्च रेट असलेल्या कॉर्पोरेटमध्ये गुंतवणूक करतेबंध. फंड त्याच्या एकूण मालमत्तेपैकी किमान 80 टक्के सर्वाधिक रेटेड कॉर्पोरेट बाँडमध्ये गुंतवू शकतो

12. क्रेडिट रिस्क फंड

ही योजना AA मध्ये आणि उच्च-रेट कॉर्पोरेट बाँडमध्ये गुंतवणूक करेल. क्रेडिट रिस्क फंडाने त्याच्या मालमत्तेपैकी किमान 65 टक्के सर्वाधिक रेट केलेल्या साधनांच्या खाली गुंतवणूक करावी.

13. बँकिंग आणि PSU फंड

ही योजना प्रामुख्याने बँका, सार्वजनिक वित्तीय संस्था, सार्वजनिक क्षेत्रातील उपक्रमांच्या कर्ज साधनांमध्ये गुंतवणूक करते.

14. निधी लागू होतो

ही योजना मॅच्युरिटीमध्ये सरकारी रोख्यांमध्ये गुंतवणूक करते.गिल्ट फंड सरकारी रोख्यांमध्ये त्याच्या एकूण मालमत्तेपैकी किमान 80 टक्के गुंतवणूक करेल.

15. 10 वर्षांच्या स्थिर कालावधीसह गिल्ट फंड

ही योजना 10 वर्षांच्या मुदतीसह सरकारी रोख्यांमध्ये गुंतवणूक करेल. 10 वर्षांच्या स्थिर कालावधीसह गिल्ट फंड सरकारी सिक्युरिटीजमध्ये किमान 80 टक्के गुंतवणूक करतील.

16. फ्लोटर फंड

ही कर्ज योजना प्रामुख्याने गुंतवणूक करतेफ्लोटिंग रेट साधने फ्लोटर फंड त्याच्या एकूण मालमत्तेपैकी किमान ६५ टक्के फ्लोटिंग रेट साधनांमध्ये गुंतवेल.

हायब्रीड योजनांमध्ये नवीन वर्गीकरण

SEBI च्या नवीन नियमानुसार, हायब्रिड फंडांच्या सहा श्रेणी असतील:

1. कंझर्व्हेटिव्ह हायब्रिड फंड

ही योजना मुख्यत्वे कर्ज साधनांमध्ये गुंतवणूक करेल. त्यांच्या एकूण मालमत्तेपैकी सुमारे 75 ते 90 टक्के कर्ज साधनांमध्ये आणि सुमारे 10 ते 25 टक्के इक्विटी-संबंधित साधनांमध्ये गुंतवणूक केली जाईल.

2. संतुलित हायब्रीड फंड

हा फंड त्याच्या एकूण मालमत्तेपैकी सुमारे 40-60 टक्के कर्ज आणि इक्विटी साधनांमध्ये गुंतवणूक करेल.

3. आक्रमक हायब्रीड फंड

हा फंड त्याच्या एकूण मालमत्तेपैकी सुमारे 65 ते 85 टक्के इक्विटी-संबंधित साधनांमध्ये आणि सुमारे 20 ते 35 टक्के मालमत्ता कर्ज साधनांमध्ये गुंतवेल. म्युच्युअल फंड हाऊसेस एकतर संतुलित हायब्रिड किंवा आक्रमक देऊ शकतातहायब्रीड फंड, दोन्ही नाही.

4. डायनॅमिक अॅसेट अॅलोकेशन किंवा बॅलन्स्ड अॅडव्हांटेज फंड

ही योजना इक्विटी आणि कर्ज साधनांमधील त्यांची गुंतवणूक गतिशीलपणे व्यवस्थापित करेल.

5. बहु मालमत्ता वाटप

ही योजना तीन मालमत्ता वर्गांमध्ये गुंतवणूक करू शकते, याचा अर्थ ते इक्विटी आणि कर्ज व्यतिरिक्त अतिरिक्त मालमत्ता वर्गात गुंतवणूक करू शकतात. फंडाने प्रत्येक मालमत्ता वर्गात किमान 10 टक्के गुंतवणूक करावी. परदेशी सिक्युरिटीजला स्वतंत्र मालमत्ता वर्ग मानला जाणार नाही.

6. आर्बिट्राज फंड

हा फंड आर्बिट्राज धोरणाचा अवलंब करेल आणि त्याच्या मालमत्तेपैकी किमान 65 टक्के इक्विटी-संबंधित साधनांमध्ये गुंतवेल.

7. इक्विटी बचत

ही योजना इक्विटी, आर्बिट्रेज आणि डेटमध्ये गुंतवणूक करेल. इक्विटी बचत एकूण मालमत्तेपैकी किमान 65 टक्के स्टॉकमध्ये आणि किमान 10 टक्के कर्जामध्ये गुंतवेल. योजना माहिती दस्तऐवजात किमान हेज्ड आणि हेज्ड गुंतवणुकीचे वर्णन करेल.

समाधानाभिमुख योजना

1. सेवानिवृत्ती निधी

हे एकसेवानिवृत्ती सोल्युशन ओरिएंटेड योजना ज्यामध्ये पाच वर्षे किंवा निवृत्तीच्या वयापर्यंत लॉक-इन असेल.

2. मुलांचा निधी

ही बालकाभिमुख योजना आहे जी पाच वर्षांसाठी किंवा मूल वयाची पूर्ण होईपर्यंत, यापैकी जे आधी असेल ते लॉक-ऑन असते.

इतर योजना

1. इंडेक्स फंड/ईटीएफ

हा फंड त्याच्या एकूण मालमत्तेपैकी किमान 95 टक्के एखाद्या विशिष्ट निर्देशांकाच्या सिक्युरिटीजमध्ये गुंतवू शकतो.

2. FOFs (परदेशी आणि देशांतर्गत)

हा फंड त्याच्या एकूण मालमत्तेपैकी किमान ९५ टक्के गुंतवणूक करू शकतोअंतर्निहित निधी

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.