+91-22-48913909

+91-22-48913909

Table of Contents

అధిక రాబడితో ఉత్తమ పెట్టుబడి ఎంపికలు

నేడు, చాలా మంది అధిక దిగుబడి సాధనాలపై పెట్టుబడి పెట్టడానికి మొగ్గు చూపుతున్నారు. కానీ, భారతదేశంలోని అనేక ఎంపికలలో, ఆదర్శవంతమైన అవెన్యూని ఎంచుకోవడం చాలా కష్టం. ప్రారంభించడానికి, ఆర్థిక లక్ష్యాల ఆధారంగా ఎల్లప్పుడూ పెట్టుబడి పెట్టాలి,అపాయకరమైన ఆకలి, పెట్టుబడి పదవీకాలం, ద్రవ్యత మరియు పన్ను. అధిక రాబడి పెట్టుబడులు తరచుగా అధిక నష్టాలతో వస్తాయి. ఇవి దీర్ఘ కాలిక పెట్టుబడులు, సుదీర్ఘ హోల్డింగ్ వ్యవధి. అందువల్ల, అటువంటి అధిక రాబడి పెట్టుబడుల యొక్క ప్రయోజనాలు మరియు అప్రయోజనాలు గురించి తెలుసుకోవాలి. అత్యుత్తమ పెట్టుబడి ఎంపికల కోసం వెతకడం ప్రతి పెట్టుబడిదారుడి కోరిక. వాటిలో కొన్ని క్రింద పేర్కొనబడ్డాయి-

Talk to our investment specialist

అధిక రాబడితో టాప్ 5 ఉత్తమ పెట్టుబడి ఎంపికలు

1. స్టాక్స్

అధిక రాబడి కోసం స్టాక్లకు ప్రాధాన్యత ఇవ్వబడుతుంది, కానీ చాలా సార్లు, పెట్టుబడిదారులు రాబడితో పోలిస్తే నష్టాలపై ఎక్కువ శ్రద్ధ చూపరు. ఎలా ప్రారంభించాలో తెలిస్తేనే స్టాక్ మార్కెట్లో పెట్టుబడులు పెట్టడం సాధ్యమవుతుంది. కానీ జ్ఞానం లేకుండా, మీరు కోల్పోయినట్లు అనిపించవచ్చు. అందువల్ల, స్టాక్లలో పెట్టుబడి పెట్టాలనుకునే పెట్టుబడిదారులు ఈ క్రింది పారామితులపై తమను తాము అంచనా వేయాలి-

- మార్కెట్ల గురించి లోతైన జ్ఞానం

- చెడ్డ వాటి నుండి మంచి స్టాక్లను ఎలా అంచనా వేయాలనే దానిపై జ్ఞానం

- మానిటర్ సామర్థ్యం, ఎందుకంటే నిష్క్రమించడం కూడా ముఖ్యం

- అధిక రిస్క్ తీసుకోవడానికి సిద్ధంగా ఉంది

పైన పేర్కొన్న వాటిపై నమ్మకంగా ఉన్న పెట్టుబడిదారులు స్టాక్లలో పెట్టుబడి పెట్టడానికి ప్రయత్నించవచ్చు.

2. ఈక్విటీ మ్యూచువల్ ఫండ్స్

అధిక రాబడి పెట్టుబడుల కోసం చూస్తున్న పెట్టుబడిదారుల కోసం, మ్యూచువల్ ఫండ్ భారతదేశంలోని ఉత్తమ పెట్టుబడి ఎంపికలలో ఒకటి. పేరు సూచించినట్లుగా, మ్యూచువల్ ఫండ్ అనేది సెక్యూరిటీలను (ఫండ్ ద్వారా) కొనుగోలు చేయడం అనే సాధారణ లక్ష్యంతో కూడిన సమిష్టి డబ్బు.మ్యూచువల్ ఫండ్స్ ద్వారా నియంత్రించబడతాయిSEBI (సెక్యూరిటీస్ అండ్ ఎక్స్ఛేంజ్ బోర్డ్ ఆఫ్ ఇండియా) మరియు AMCలచే నిర్వహించబడుతుంది (అసెట్ మేనేజ్మెంట్ కంపెనీలు)

వంటి అనేక ఎంపికల నుండి పెట్టుబడిదారులు ఎంచుకోవచ్చులార్జ్ క్యాప్ ఫండ్స్, మధ్య &చిన్న టోపీ మరియునేపథ్య నిధులు. లార్జ్ క్యాప్ ఫండ్స్తో పోలిస్తే తక్కువ రిస్క్లు ఉంటాయిమిడ్ క్యాప్ మరియు నేపథ్య నిధులు. థీమాటిక్ ఫండ్లు నిర్దిష్ట పరిశ్రమకు బహిర్గతం చేస్తాయి కాబట్టి, అవి అన్ని ఈక్విటీ మ్యూచువల్ ఫండ్లలో అత్యధిక నష్టాలను కలిగి ఉంటాయి.

ఈక్విటీ మ్యూచువల్ ఫండ్స్లో ఇన్వెస్ట్ చేయడానికి ప్లాన్ చేసే పెట్టుబడిదారులు ఎక్కువ కాలం అంటే 5- 10 సంవత్సరాల కంటే ఎక్కువ కాలం ఉండడం మంచిది. దిగువన BSE సెన్సెక్స్లో 1979 నుండి 2016 వరకు సగటు రాబడులు మరియు వివిధ హోల్డింగ్ పీరియడ్ల విషయంలో ఈ సగటు నుండి వైవిధ్యాన్ని చూపే విశ్లేషణ.

పెట్టుబడి విధానం- సిస్టమాటిక్ ఇన్వెస్ట్మెంట్ ప్లాన్ (SIP) మ్యూచువల్ ఫండ్లో పెట్టుబడి పెట్టడానికి ఉత్తమ పెట్టుబడి ఎంపికలలో ఒకటిగా కూడా పరిగణించబడుతుంది. SIP లు డబ్బును పెట్టుబడి పెట్టడానికి, ముఖ్యంగా జీతాలు పొందే వారికి అద్భుతమైన సాధనంగా ఉంటాయి. SIP ద్వారా పెట్టుబడి స్టాక్ మార్కెట్లలో పెట్టుబడి పెట్టబడుతుంది, తద్వారా దీర్ఘకాలం పాటు పెట్టుబడి పెట్టినప్పుడు మంచి రాబడిని పొందుతుంది.

ఇది కాకుండా, పెట్టుబడిదారులు పెట్టుబడి పెట్టవచ్చుELSS. ఈక్విటీ లింక్డ్ సేవింగ్స్ స్కీమ్లు (ELSS) పన్ను ఆదా చేసే మ్యూచువల్ ఫండ్లు. ELSSలో పెట్టుబడి పెట్టడం ద్వారా, వారి పన్ను పరిధిలోకి వచ్చే ఆదాయం నుండి INR 1,50,000 వరకు తగ్గింపులను పొందవచ్చు.సెక్షన్ 80C యొక్కఆదాయ పన్ను చట్టం ఈ ఫండ్లు మూడు సంవత్సరాల లాక్-ఇన్ వ్యవధిని కలిగి ఉంటాయి మరియు వాటి పోర్ట్ఫోలియోలో ఎక్కువ భాగాన్ని స్టాక్ మార్కెట్లో పెట్టుబడి పెడతాయి.

పెట్టుబడిదారులు మ్యూచువల్ ఫండ్ కంపెనీల ద్వారా ఈ ఫండ్స్లో పెట్టుబడి పెట్టవచ్చుపంపిణీదారు సేవలు, బ్రోకర్లు (SEBIచే నియంత్రించబడుతుంది), స్వతంత్రఆర్థిక సలహాదారులు (IFAలు), లేదా వివిధ ఆన్లైన్ పోర్టల్ల ద్వారా. పెట్టుబడిదారులు ఎంచుకోవాలిఈక్విటీ ఫండ్స్ మార్కెట్లో బాగా రాణిస్తోంది. మార్కెట్ హెచ్చుతగ్గుల సమయంలో ఫండ్ ఎలా ప్రవర్తిస్తుందో మరియు పనితీరును తెలుసుకోవాలి.

పెట్టుబడి పెట్టడానికి ఉత్తమమైన ఈక్విటీ ఫండ్స్

వాటిలో కొన్నిఉత్తమ ఈక్విటీ ఫండ్స్ భారతదేశంలో పెట్టుబడి పెట్టడానికి:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 2.9 13.6 38.9 21.9 19.2 ICICI Prudential Banking and Financial Services Fund Growth ₹128.07

↑ 2.49 ₹8,843 9.5 4.1 18.3 15 23.5 11.6 Invesco India Growth Opportunities Fund Growth ₹89.58

↑ 0.87 ₹5,930 -1.1 -6.7 17.5 20.3 25.3 37.5 Motilal Oswal Multicap 35 Fund Growth ₹56.3349

↑ 0.62 ₹11,172 -3.7 -9.9 15.6 19.6 21.8 45.7 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹58.51

↑ 1.20 ₹3,011 10.9 3.3 15 15.3 24 8.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 31 Dec 21

3. రుణ నిధులు

సాపేక్షంగా తక్కువ నష్టాలతో స్థిరమైన ఆదాయం కోసం చూస్తున్న పెట్టుబడిదారులు డెట్ ఫండ్లను ఇష్టపడతారు, ఎందుకంటే అవి ఈక్విటీ ఫండ్ల కంటే తక్కువ అస్థిరతను కలిగి ఉంటాయి. ఎరుణ నిధి స్థిర ఆదాయ సాధనాల్లో పెట్టుబడి పెడుతుంది. ఈ ఫండ్స్ చాలా డబ్బును ప్రభుత్వ సెక్యూరిటీలు, కార్పొరేట్ వంటి డెట్ సాధనాల్లో పెట్టుబడి పెడతాయిబాండ్లు,డబ్బు బజారు సాధనాలు మొదలైనవి, అవి ఈక్విటీ కంటే సాపేక్షంగా సురక్షితమైన పెట్టుబడిగా పరిగణించబడతాయి. అయితే, డెట్ ఫండ్స్లో ఇన్వెస్ట్ చేయడం వల్ల నష్టాలు కూడా ఉన్నాయి.

వంటి వివిధ రకాల రుణ నిధులు ఉన్నాయిగిల్ట్ ఫండ్స్,లిక్విడ్ ఫండ్స్, అల్ట్రా-స్వల్పకాలిక నిధులు, స్వల్పకాలిక నిధులు, డైనమిక్ బాండ్లు మరియు దీర్ఘకాలిక ఆదాయ నిధులు. డెట్ మ్యూచువల్ ఫండ్లు ఎక్కువగా ప్రభుత్వ సెక్యూరిటీలు, కార్పొరేట్ రుణాలు మొదలైన వాటిలో పెట్టుబడి పెడతాయి కాబట్టి, ఈక్విటీ మార్కెట్ అస్థిరత వల్ల అవి ప్రభావితం కావు. ఏదేమైనప్పటికీ, దీర్ఘకాలిక ఫండ్లు మోస్తరు నుండి అధిక నష్టాన్ని కలిగి ఉంటాయి మరియు ఏదైనా ప్రతికూల వడ్డీ రేటు కదలిక ప్రతికూల రాబడిని ఇస్తుంది. కానీ అదే సమయంలో, తెలివిగా ఎంచుకుంటే, డెట్ ఫండ్లు మీడియం నుండి అధిక రాబడిని ఇవ్వగలవు. అందువల్ల, పెట్టుబడిదారులు భారతదేశంలోని ఉత్తమ పెట్టుబడి ఎంపికలలో ఒకటిగా డెట్ ఫండ్లను పరిగణించవచ్చు.

పెట్టుబడి పెట్టడానికి ఉత్తమ డెట్ ఫండ్స్

భారతదేశంలో పెట్టుబడి పెట్టడానికి కొన్ని ఉత్తమ డెట్ మ్యూచువల్ ఫండ్స్:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) ICICI Prudential Long Term Plan Growth ₹36.6335

↑ 0.04 ₹14,049 3.5 5.1 10.2 8.1 7.5 8.2 UTI Dynamic Bond Fund Growth ₹30.8

↑ 0.04 ₹626 3.7 4.6 10.2 9.8 9.2 8.6 Aditya Birla Sun Life Corporate Bond Fund Growth ₹111.856

↑ 0.13 ₹25,293 3.3 4.8 9.9 7.6 7.3 8.5 HDFC Corporate Bond Fund Growth ₹32.2227

↑ 0.04 ₹32,191 3.2 4.7 9.7 7.5 7.1 8.6 HDFC Banking and PSU Debt Fund Growth ₹22.7715

↑ 0.03 ₹5,837 3.2 4.6 9.3 7.1 6.7 7.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

4. బంగారం

బంగారంలో పెట్టుబడి పెడుతున్నారు ఇది ఉత్తమ పెట్టుబడి ఎంపికలలో ఒకటిగా పరిగణించబడడమే కాకుండా, ఉత్తమమైన హెడ్జ్లలో ఒకటిగా కూడా పరిగణించబడుతుందిద్రవ్యోల్బణం. నేడు, బంగారంలో పెట్టుబడి పెట్టడానికి అనేక ఎంపికలు ఉన్నాయి. పెట్టుబడిదారులు బంగారు నాణేలు లేదా కడ్డీల ద్వారా భౌతిక బంగారాన్ని కొనుగోలు చేయవచ్చు; వారు భౌతిక బంగారంతో కూడిన ఉత్పత్తులను కొనుగోలు చేయవచ్చు (ఉదా. బంగారంఎక్స్ఛేంజ్ ట్రేడెడ్ ఫండ్), ఇది బంగారం ధరకు ప్రత్యక్షంగా బహిర్గతం చేస్తుంది. వారు ఇతర బంగారానికి సంబంధించిన ఉత్పత్తులను కూడా కొనుగోలు చేయవచ్చు, వీటిలో బంగారం యాజమాన్యం ఉండకపోవచ్చు, కానీ నేరుగా బంగారం ధరకు సంబంధించినవి. సంక్షోభం, ప్రతికూల సెంటిమెంట్లు మరియు మార్కెట్ల తిరోగమనాల సమయంలో బంగారం అనేది ఎంపిక యొక్క ఆస్తి తరగతి. ఈ కాలంలోనే బంగారం చాలా మంచి రాబడిని ఇస్తుంది. చాలా కాలం పాటు, బంగారం ద్రవ్యోల్బణానికి వ్యతిరేకంగా చాలా మంచి హెడ్జ్ మరియు మీ మూలధన విలువను అలాగే ఉంచుతుంది.

ఇవి కాకుండా కొత్తగా మూడు ఉన్నాయిబంగారు పథకాలు భారత ప్రభుత్వంచే ప్రారంభించబడింది, ఇది ప్రస్తుతం భారతీయ బంగారం మార్కెట్లో వికసిస్తుంది. అవి సావరిన్ గోల్డ్ బాండ్ స్కీమ్,గోల్డ్ మానిటైజేషన్ స్కీమ్ మరియు ఇండియన్ గోల్డ్ బాండ్ స్కీమ్. పెట్టుబడిదారులు ఈ పథకాలలో పెట్టుబడి పెట్టవచ్చు మరియు తదనుగుణంగా తమ బంగారం పెట్టుబడులను ప్లాన్ చేసుకోవచ్చు.

పెట్టుబడి పెట్టడానికి ఉత్తమ గోల్డ్ ఫండ్స్

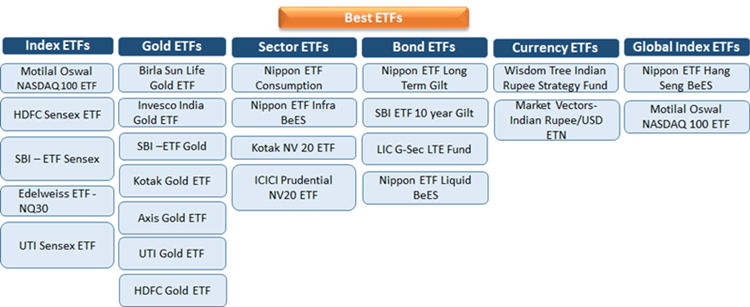

అంతర్లీనంగా ఉన్న కొన్ని ఉత్తమమైనవిబంగారు ఇటిఎఫ్లు భారతదేశంలో పెట్టుబడి పెట్టడానికి:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) DSP BlackRock World Gold Fund Growth ₹29.7321

↓ -0.43 ₹1,058 37.8 27.4 63.6 14.5 13.1 15.9 Aditya Birla Sun Life Gold Fund Growth ₹28.0046

↑ 0.24 ₹512 19.6 23.6 28.2 19.8 12.8 18.7 Invesco India Gold Fund Growth ₹27.0472

↓ -0.05 ₹127 18.9 22.2 26.2 19.6 13.5 18.8 SBI Gold Fund Growth ₹28.0449

↑ 0.15 ₹3,225 18.6 23.2 28.3 20.2 11.2 19.6 Nippon India Gold Savings Fund Growth ₹36.7536

↑ 0.14 ₹2,623 19.2 23.2 28 19.8 13 19 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 17 Apr 25

5. బీమా- ఎండోమెంట్ ప్లాన్

ఒకఎండోమెంట్ ప్లాన్ జీవిత బీమాను అందిస్తుంది మరియు నిర్ణీత వ్యవధిలో క్రమం తప్పకుండా పొదుపు చేయడంలో పాలసీదారుకు సహాయపడుతుంది. మెచ్యూరిటీ తర్వాత, బీమా చేసిన వ్యక్తి ఏకమొత్తం మొత్తాన్ని అందుకుంటాడు. ఈ ప్లాన్లో కొన్ని రకాల పాలసీలు ఉన్నాయి, అవి; లాభంతో కూడిన ఎండోమెంట్ బీమా, లాభం లేకుండా ఎండోమెంట్ బీమా, యూనిట్ లింక్డ్ ఎండోమెంట్ ప్లాన్ మరియు ఫుల్ ఎండోమెంట్ ప్లాన్. అదనంగా, అందించే బోనస్లు ఉన్నాయిభీమా సంస్థలు భారతదేశంలో ఈ విధానాలపై ఎప్పటికప్పుడు. బోనస్ అనేది వాగ్దానం చేసిన మొత్తానికి జోడించే అదనపు మొత్తం. బీమా కంపెనీ అందించే ఈ లాభాలను పొందేందుకు బీమా చేసిన వ్యక్తి తప్పనిసరిగా లాభంతో కూడిన ఎండోమెంట్ పాలసీని కలిగి ఉండాలి.

ఇక్కడ అందించిన సమాచారం ఖచ్చితమైనదని నిర్ధారించడానికి అన్ని ప్రయత్నాలు చేయబడ్డాయి. అయినప్పటికీ, డేటా యొక్క ఖచ్చితత్వానికి సంబంధించి ఎటువంటి హామీలు ఇవ్వబడవు. దయచేసి ఏదైనా పెట్టుబడి పెట్టే ముందు పథకం సమాచార పత్రంతో ధృవీకరించండి.