+91-22-48913909

+91-22-48913909

ఫిన్క్యాష్ »మ్యూచువల్ ఫండ్స్ »పెట్టుబడి పెట్టడానికి ఉత్తమ మార్గాలు

Table of Contents

- 1. పన్ను విధించదగిన ఆదాయాన్ని నిర్ణయించండి

- 2. నెలవారీ పెట్టుబడి మొత్తాన్ని నిర్ణయించండి

- 3. రిస్క్ అసెస్మెంట్

- 4. ఆస్తి కేటాయింపు

- 5. ఉత్పత్తి ఎంపిక

- 6. మానిటరింగ్ మరియు రీబ్యాలెన్సింగ్

- తరచుగా అడిగే ప్రశ్నలు

- 1. సెక్షన్ 80C అంటే ఏమిటి?

- 2. TDS అంటే ఏమిటి?

- 3. TDS 80Cకి ఎలా కనెక్ట్ చేయబడింది?

- 4. 80C కాకుండా పన్ను ప్రయోజనాలను పొందడంలో మీకు సహాయపడే ఇతర విభాగాలు ఏవి?

- 5. 80డి కింద పన్ను ప్రయోజనాలు ఏమిటి?

- 6. 80E కింద పన్ను ప్రయోజనం ఏమిటి?

- 7. మీ పెట్టుబడి ప్రణాళికలో ఆస్తి కేటాయింపు ఒక భాగంగా ఉండాలా?

- 8. మీరు పెట్టుబడి పెట్టగల వివిధ ఉత్పత్తులను ఎవరు నిర్వహిస్తారు?

డబ్బు పెట్టుబడి పెట్టడానికి 6 ఉత్తమ మార్గాలు

ఎలా పెట్టుబడి పెట్టాలి? ఇది ఒక కొత్త తేనెటీగ అడిగే చాలా సాధారణ ప్రశ్న. కానీ, మొదటి స్థానంలో, ఏదైనా ఉందిడబ్బు పెట్టుబడి పెట్టడానికి ఉత్తమ మార్గం? అవును, ఆదర్శ మార్గం వ్యక్తికి వ్యక్తికి మారుతూ ఉంటుంది. ఇది పదవీకాలం, రిస్క్ ఆకలి, లిక్విడిటీ మరియు టాక్సేషన్ వంటి పారామితులపై ఆధారపడి ఉంటుంది. భారతదేశంలో అనేక అధిక-రాబడి పెట్టుబడి ఎంపికలు ఉన్నాయి, అయినప్పటికీ, మీ ఆదాయ మూలాన్ని బట్టి ఎంపికలను బాగా అర్థం చేసుకోవడం చాలా అవసరం.

1. పన్ను విధించదగిన ఆదాయాన్ని నిర్ణయించండి

మీ ఆదాయం 4 లక్షలు అని ఒక ఉదాహరణ తీసుకుందాం, కాబట్టి మీ పన్ను బ్రాకెట్ ఎలా ఉంటుంది.

| సంవత్సరానికి ఆదాయ పరిధి | ప్రస్తుత పన్ను రేటు (2019-20) | కొత్త పన్ను రేటు (2021-22) |

|---|---|---|

| INR 2,50 వరకు,000 | మినహాయింపు | మినహాయింపు |

| INR 2,50,000 నుండి 5,00,000 | 5% | 5% |

| INR 5,00,000 నుండి 7,50,000 | 20% | 10% |

| INR 7,50,000 నుండి 10,00,000 | 20% | 15% |

| INR 10,00,000 నుండి 12,50,000 | 30% | 20% |

| INR 12,50,000 నుండి 15,00,000 | 30% | 25% |

| INR 15,00,000 పైన | 30% | 30% |

మేము పన్ను విధించదగిన ఆదాయాన్ని నిర్ణయించాము కాబట్టి, మేము సంబంధితంగా ఉండేలా చూసుకోవాలిపన్ను ఆదా పెట్టుబడులు (వివిధ విభాగాల ప్రకారంఆదాయ పన్ను చట్టం,సెక్షన్ 80C, 80D మొదలైనవి). వంటి అనేక ఎంపికల నుండి ఒకరు ఎంచుకోవచ్చుELSS,ఆరోగ్య భీమా,యులిప్, మొదలైనవి. ఇవన్నీ దీర్ఘకాలిక పెట్టుబడులు మరియు జాగ్రత్తగా పరిశీలించిన తర్వాత ఎంచుకోవాలి. ELSS (ఈక్విటీ లింక్డ్ సేవింగ్స్ స్కీమ్ అని కూడా పిలుస్తారు) దాని 3 సంవత్సరాల తక్కువ లాక్-ఇన్ పీరియడ్ కారణంగా హాట్ ఫేవరెట్.

యొక్క పోలికELSS మరియు PPF (పబ్లిక్ ప్రావిడెంట్ ఫండ్) క్రింద ఉంది:

Talk to our investment specialist

| PPF (పబ్లిక్ ప్రావిడెంట్ ఫండ్ | ELSS (ఈక్విటీ లింక్డ్ సేవింగ్ స్కీమ్లు) |

|---|---|

| భారత ప్రభుత్వం ద్వారా PPF సురక్షితంగా ఉంది | ELSS అస్థిరత మరియు ప్రమాదంతో కూడిన ఈక్విటీ లాంటిది |

| స్థిర రాబడి @ 7.60% p.a. | ఆశించిన రాబడి: 12-17% p.a. |

| పన్ను మినహాయింపు: EEE (మినహాయింపు, మినహాయింపు, మినహాయింపు) | పన్ను మినహాయింపు: EEE (మినహాయింపు, మినహాయింపు, మినహాయింపు) |

| లాక్-ఇన్ పీరియడ్: 15 సంవత్సరాలు | లాక్-ఇన్ వ్యవధి: 3 సంవత్సరాలు |

| రిస్క్ లేని పెట్టుబడిదారులకు బాగా సరిపోతుంది | మితమైన మరియు అధిక రిస్క్ ఆకలి ఉన్న పెట్టుబడిదారులకు బాగా సరిపోతుంది |

| INR 1,50,000 వరకు డిపాజిట్ చేయవచ్చు | డిపాజిట్ పరిమితి లేదు |

2022లో పెట్టుబడి పెట్టడానికి ఉత్తమమైన ELSS

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Tata India Tax Savings Fund Growth ₹44.1072

↓ -0.37 ₹4,711 6.1 6.7 1.7 17.5 20.5 19.5 IDFC Tax Advantage (ELSS) Fund Growth ₹150.921

↓ -1.33 ₹7,151 4.3 7.3 -1.6 17.1 24.7 13.1 Principal Tax Savings Fund Growth ₹510.984

↓ -5.31 ₹1,395 5.9 8.9 3.7 17 21.1 15.8 L&T Tax Advantage Fund Growth ₹133.944

↓ -1.85 ₹4,251 7.8 8 3.7 21.7 21.8 33 Aditya Birla Sun Life Tax Relief '96 Growth ₹60.6

↓ -0.57 ₹15,870 8.3 11.8 2.6 15.5 14.7 16.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 25 Jul 25

2. నెలవారీ పెట్టుబడి మొత్తాన్ని నిర్ణయించండి

మీరు పెట్టుబడి పెట్టగల మీ నెలవారీ మిగులును నిర్ణయించడం తదుపరి దశ. మీ టేక్ హోమ్ జీతం మరియు ఖర్చులను పరిగణనలోకి తీసుకున్న తర్వాత ఇది నిర్ణయించబడాలి. ఆకస్మిక అవసరాలు లేదా అత్యవసర ఖర్చుల కోసం కూడా కొంత నిధులను కలిగి ఉండాలి.

3. రిస్క్ అసెస్మెంట్

ప్రమాద అంచనా అనేది ఒక ముఖ్యమైన దశ మరియు ఒకరు అదే నిర్ణయించాలి. రిస్క్ తీసుకునే సామర్థ్యం వయస్సు వంటి అనేక అంశాలపై ఆధారపడి ఉంటుంది,నగదు ప్రవాహాలు, నష్టాన్ని తట్టుకోగల సామర్థ్యం మొదలైనవి. ఒకరు అధిక రిస్క్ లేదా మితమైన రిస్క్ లేదా తక్కువ రిస్క్ తీసుకోగలరా అనే దాని ఆధారంగా వీటిని గుర్తించాలి.

4. ఆస్తి కేటాయింపు

ఇది కేవలం పోర్ట్ఫోలియోలోని ఆస్తుల మిశ్రమాన్ని నిర్ణయిస్తుంది, ఉదాహరణకు. తక్కువ రిస్క్ ఇన్వెస్టర్ కంటే ఎక్కువ రిస్క్ తీసుకునే పెట్టుబడిదారు పోర్ట్ఫోలియోలో ఎక్కువ ఈక్విటీని కలిగి ఉంటారు. ఈక్విటీ కేటాయింపుగా ఉండటానికి పెట్టుబడిదారుడి వయస్సు 100 మైనస్ అనేది ప్రాథమిక నియమం. అప్పుల్లో ఉండడానికి విశ్రాంతి.

5. ఉత్పత్తి ఎంపిక

కేటాయింపును నిర్ణయించిన తర్వాత, మేము ప్రవేశించడానికి సరైన ఉత్పత్తులను ఎంచుకున్నామని నిర్ధారించుకోవడం తదుపరి దశ.మ్యూచువల్ ఫండ్స్ డబ్బును పెట్టుబడి పెట్టడానికి ఇది మంచి మార్గం కావచ్చు, ఎందుకంటే అవి వృత్తిపరంగా నిర్వహించబడతాయి, నియంత్రించబడతాయిSEBI (సెక్యూరిటీస్ అండ్ ఎక్స్ఛేంజ్ బోర్డ్ ఆఫ్ ఇండియా) మరియు ప్రవేశించడానికి మరియు నిష్క్రమించడానికి సౌకర్యవంతంగా ఉంటాయి.

- ప్రచురించిన మ్యూచువల్ ఫండ్స్ రేటింగ్స్రేటింగ్ ఏజెన్సీలు CRISIL, MorningStar, ICRA వంటివి ఎంచుకోగల నిధుల కోసం మంచి ప్రారంభ పాయింట్లు.

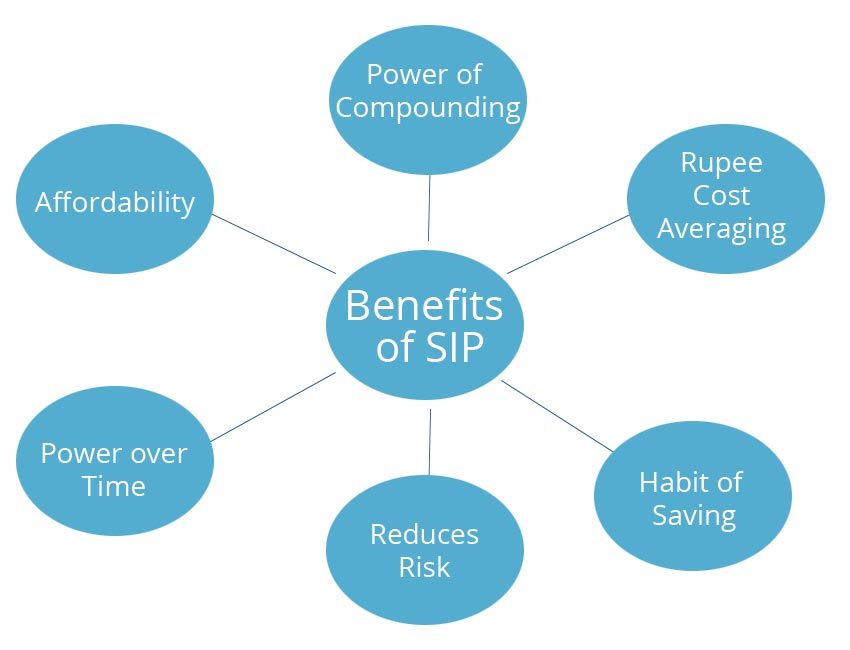

- SIP లేదా సిస్టమాటిక్పెట్టుబడి ప్రణాళిక జీతం పొందే ఉద్యోగులకు ఇది మంచి ఎంపికగా ఉంటుంది, ఇది పెట్టుబడిదారుకు సౌకర్యాన్ని అందిస్తుంది మరియు తదుపరి పెట్టుబడులు స్వయంచాలకంగా ఉన్నప్పుడు ఒకేసారి సెటప్ అవుతుంది.

జాగ్రత్తగా పరిశీలించి పెట్టుబడి పెట్టడానికి తుది ఫండ్లను ఎంచుకోవాలి.

2022 కోసం ఉత్తమ SIP ప్లాన్లు

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 100 2.9 13.6 38.9 21.9 19.2 DSP BlackRock US Flexible Equity Fund Growth ₹65.0543

↑ 0.80 ₹935 500 26.5 5.5 20.8 17.4 17 17.8 Franklin Asian Equity Fund Growth ₹31.9439

↑ 0.03 ₹263 500 15.9 13.1 14.9 7.9 4.6 14.4 Invesco India Growth Opportunities Fund Growth ₹101.91

↓ -1.28 ₹7,887 100 13.3 16.5 14.1 27.4 25 37.5 ICICI Prudential Banking and Financial Services Fund Growth ₹134.83

↓ -0.46 ₹10,088 100 4.7 16.6 12.7 18.3 21.3 11.6 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 31 Dec 21

6. మానిటరింగ్ మరియు రీబ్యాలెన్సింగ్

ఇన్వెస్ట్మెంట్స్ చేసిన తర్వాత పెద్ద మార్జిన్తో ముగియలేదు. మీరు మంచి రాబడిని పొందుతున్నారని నిర్ధారించుకోవడానికి కనీసం 3 నెలలకు ఒకసారి పోర్ట్ఫోలియోను పర్యవేక్షించడం మరియు మీరు కనీసం సంవత్సరానికి ఒకసారి రీబ్యాలెన్స్ చేయడాన్ని నిర్ధారించుకోవడం అవసరం. ఎవరైనా స్కీమ్ పనితీరును చూడాలి మరియు పోర్ట్ఫోలియోలో మంచి పెర్ఫార్మర్ ఉన్నారని కూడా చూడాలి. లేకుంటే హోల్డింగ్స్లో మార్పులు చేయాలి మరియు లాగ్గార్డ్లను మంచి ప్రదర్శనకారులతో భర్తీ చేయాలి.

సమర్థవంతమైన మరియు సమర్థవంతమైన ప్రణాళికను రూపొందించడానికి అనుసరించాల్సిన ప్రాథమిక దశలు ఇవి. ఒకరు ఇలా చేసి, కాలక్రమేణా హోల్డింగ్లను పర్యవేక్షిస్తే, అది మంచి ఫలితాలను ఇస్తుంది. శుభం జరుగుగాక!

తరచుగా అడిగే ప్రశ్నలు

1. సెక్షన్ 80C అంటే ఏమిటి?

జ: 1961 ఆదాయపు పన్ను చట్టంలోని సెక్షన్ 80C వ్యక్తులు, ఎక్కువగా జీతం పొందే వ్యక్తులు, పన్ను ప్రయోజనాలను పొందేందుకు అనుమతిస్తుంది. వ్యక్తులు రూ. వరకు తగ్గింపులను క్లెయిమ్ చేయవచ్చు. ఒక సంవత్సరంలో సంపాదించిన మొత్తం ఆదాయంపై 1.5 లక్షలు.

2. TDS అంటే ఏమిటి?

జ: TDS అనేది మూలం వద్ద పన్ను తగ్గించబడిన పదానికి సంక్షిప్త రూపం. ఇది వ్యక్తి యొక్క ఆదాయం ఉత్పత్తి చేయబడిన మూలం వద్ద వసూలు చేయబడిన పన్ను.

3. TDS 80Cకి ఎలా కనెక్ట్ చేయబడింది?

జ: వ్యక్తిగత ఆదాయాల కోసం TDS 80Cతో అనుసంధానించబడింది, అయితే సెక్షన్ 80C కింద TDS తీసివేయబడదని గుర్తుంచుకోండి. ఉదాహరణకు, మీకు ఒక PPF ఖాతా ఉందిబ్యాంక్ సంవత్సరానికి రూ.1.5 లక్షల గరిష్ట డిపాజిట్ పరిమితితో. ఈ ఖాతా సెక్షన్ 80C కింద TDS నుండి మినహాయించబడుతుంది; అదేవిధంగా, వివిధ ఇతర పన్ను-పొదుపు పద్ధతుల నుండి పొందిన వడ్డీ ఆదాయం సెక్షన్ 80C కింద TDS నుండి మినహాయింపు పొందేందుకు అర్హత కలిగి ఉంటే.

4. 80C కాకుండా పన్ను ప్రయోజనాలను పొందడంలో మీకు సహాయపడే ఇతర విభాగాలు ఏవి?

జ: మీరు 80C కాకుండా పన్నులను ఆదా చేసే పద్నాలుగు పద్ధతులు ఉన్నాయి మరియు ఇవి క్రింది విధంగా ఉన్నాయి:

- సెక్షన్ 80CCD:జాతీయ పెన్షన్ పథకం

- సెక్షన్ 80D: ఆరోగ్య చెల్లింపుభీమా ప్రీమియం

- సెక్షన్ 80E: ఒక తిరిగి చెల్లింపువిద్యా రుణం

- సెక్షన్ 24: వడ్డీ చెల్లింపు aగృహ రుణం

- సెక్షన్ 80EE: మొదటిసారి కొనుగోలు చేసేవారికి హోమ్ లోన్ యొక్క వడ్డీ చెల్లింపు

- సెక్షన్ 80EEA: మొదటిసారి కొనుగోలు చేసేవారికి హోమ్ లోన్ యొక్క వడ్డీ చెల్లింపు

- సెక్షన్ 80EEB: ఎలక్ట్రిక్ వాహనం కొనుగోలు కోసం తీసుకున్న రుణంపై చెల్లించే వడ్డీ

- సెక్షన్ 80G: ధార్మిక సంస్థలకు విరాళాలు

- సెక్షన్ 80GG: వసతి కోసం అద్దె చెల్లించబడుతుంది

- సెక్షన్ 80TTA: సేవింగ్ బ్యాంక్ ఖాతా నుండి వచ్చే వడ్డీ

- సెక్షన్ 80TTB: సీనియర్ సిటిజన్ల విషయంలో డిపాజిట్ల నుండి వడ్డీ

- విభాగం 54: దీర్ఘకాలికమూలధన రాబడి నివాస గృహం అమ్మకంపై

- సెక్షన్ 54EC: భూమి, భవనం లేదా రెండింటి అమ్మకంపై దీర్ఘకాలిక మూలధన లాభం

- సెక్షన్ 54F: నివాస గృహం కాకుండా ఇతర మూలధన ఆస్తి అమ్మకంపై దీర్ఘకాలిక మూలధన లాభం

5. 80డి కింద పన్ను ప్రయోజనాలు ఏమిటి?

జ: వ్యక్తులు ఆరోగ్య బీమా ప్రీమియంల చెల్లింపుపై పన్ను మినహాయింపులను క్లెయిమ్ చేయవచ్చు. 60 సంవత్సరాల కంటే తక్కువ వయస్సు ఉన్న వ్యక్తులు మరియు వారి కోసం చెల్లిస్తున్నట్లయితే, వారు రూ. వరకు తగ్గింపులను క్లెయిమ్ చేయవచ్చు. 25,000. మీరు అరవై కంటే తక్కువ వయస్సు కలిగి ఉండి, 60 ఏళ్లు పైబడిన తల్లిదండ్రులతో నివసిస్తుంటే మరియు వారి కోసం ప్రీమియంలు చెల్లిస్తున్నట్లయితే, మీరు రూ. వరకు తగ్గింపులను క్లెయిమ్ చేయవచ్చు. 75,000.

చివరగా, సీనియర్ సిటిజన్ల తల్లిదండ్రులతో నివసిస్తున్న సీనియర్ సిటిజన్లకు, తమకు మరియు వారి తల్లిదండ్రులకు ప్రీమియంలు చెల్లిస్తూ, వారు రూ. 1,00,000.

6. 80E కింద పన్ను ప్రయోజనం ఏమిటి?

జ: మీరు మీ కోసం తీసుకున్న విద్యా రుణాన్ని తిరిగి చెల్లిస్తున్నారని లేదా మీ బిడ్డ, జీవిత భాగస్వామి లేదా మీరు చట్టబద్ధమైన సంరక్షకుడిగా ఉన్న వ్యక్తి తరపున తిరిగి చెల్లిస్తున్నారని అనుకుందాం. ఆ సందర్భంలో, మీరు సెక్షన్ 80E కింద పన్ను మినహాయింపులను క్లెయిమ్ చేయవచ్చు.

7. మీ పెట్టుబడి ప్రణాళికలో ఆస్తి కేటాయింపు ఒక భాగంగా ఉండాలా?

జ: అవును,ఆస్తి కేటాయింపు పెట్టుబడి ప్రణాళికలో భాగం కావాలి. ఎందుకంటే మీరు తగినంత పెట్టుబడులను కలిగి ఉన్నారని నిర్ధారించుకోవడానికి విభిన్నమైన పోర్ట్ఫోలియో అవసరం, తద్వారా మీ మొత్తం పెట్టుబడులు పని చేయకపోతే ప్రతికూలంగా ప్రభావితం కావు.

8. మీరు పెట్టుబడి పెట్టగల వివిధ ఉత్పత్తులను ఎవరు నిర్వహిస్తారు?

జ: మీరు మీ బ్యాంక్ నుండి వెల్త్ మేనేజర్ని కలిగి ఉండవచ్చు, ఇది మీ పెట్టుబడుల పోర్ట్ఫోలియోను రూపొందించడంలో మీకు సహాయపడుతుంది. లేకపోతే, మీరు దీన్ని నిర్వహించగలరని భావిస్తే, మీరు కూడా పెట్టుబడి పెట్టడానికి తగిన ఉత్పత్తులను గుర్తించగలరు.

ఇక్కడ అందించిన సమాచారం ఖచ్చితమైనదని నిర్ధారించడానికి అన్ని ప్రయత్నాలు చేయబడ్డాయి. అయినప్పటికీ, డేటా యొక్క ఖచ్చితత్వానికి సంబంధించి ఎటువంటి హామీలు ఇవ్వబడవు. దయచేసి ఏదైనా పెట్టుబడి పెట్టే ముందు పథకం సమాచార పత్రంతో ధృవీకరించండి.