فنکاش »ایچ ڈی ایف سی بیلنسڈ ایڈوانٹیج فنڈ بمقابلہ ایچ ڈی ایف سی ٹاپ 100 فنڈ

Table of Contents

ایچ ڈی ایف سی بیلنسڈ ایڈوانٹیج فنڈ بمقابلہ ایچ ڈی ایف سی ٹاپ 100 فنڈ

ایچ ڈی ایف سی بیلنسڈ ایڈوانٹیج فنڈ اور ایچ ڈی ایف سی ٹاپ 100 فنڈ کے درمیان بہت سے فرق ہیں۔ یہ فرق دونوں اسکیموں کے ایک ہی زمرے کا حصہ بننے اور ایک ہی فنڈ ہاؤس سے تعلق رکھنے کے باوجود موجود ہیں۔ یہ اسکیمیں اس کا ایک حصہ ہیں۔بڑے کیپ فنڈز. لارج کیپ فنڈز ہیں۔مشترکہ فنڈ وہ اسکیمیں جو اپنی جمع شدہ رقم کو کمپنیوں کے اسٹاک میں لگاتی ہیں۔مارکیٹ INR 10 سے زیادہ کیپٹلائزیشن،000 کروڑ۔ یہ کمپنیاں مارکیٹ کیپٹلائزیشن، پروڈکٹ سائز، اور انسانی لحاظ سے بہت بڑی ہیں۔سرمایہ. بڑی کیپ کمپنیوں کو بلیوچپ کمپنیاں بھی کہا جاتا ہے اور انہیں اپنے اپنے لحاظ سے مارکیٹ لیڈر سمجھا جاتا ہے۔ اگرچہ بڑے کیپ فنڈز اس کے باوجود ایک ہی زمرے کے ہیں؛ ان کے درمیان بہت سے اختلافات ہیں. تو آئیے اس مضمون کے ذریعے ان اسکیموں کے درمیان فرق کو سمجھیں۔

ایچ ڈی ایف سی بیلنسڈ ایڈوانٹیج فنڈ (پہلے ایچ ڈی ایف سی گروتھ فنڈ)

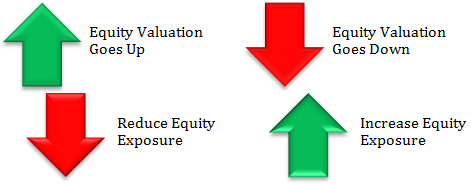

ایچ ڈی ایف سی بیلنسڈ ایڈوانٹیج فنڈ کا (جو پہلے ایچ ڈی ایف سی گروتھ فنڈ کے نام سے جانا جاتا تھا) سرمایہ کاری کا مقصد بنیادی طور پر ایکویٹی اور ایکویٹی سے متعلق سیکیورٹیز پر مشتمل سیکیورٹیز کے پورٹ فولیو سے سرمائے کی تعریف حاصل کرنا ہے۔ ایچ ڈی ایف سی بیلنسڈ ایڈوانٹیج فنڈ اپنے اثاثوں کی ٹوکری بنانے کے لیے ایس اینڈ پی بی ایس ای سینسیکس اور نفٹی 50 انڈیکس کو اپنے بنیادی اور اضافی بینچ مارک کے طور پر استعمال کرتا ہے۔ مسٹر سری نواس راؤوری اور مسٹر راکیش ویاس ایچ ڈی ایف سی بیلنسڈ ایڈوانٹیج فنڈ کے مشترکہ فنڈ منیجر ہیں۔ کی بنیاد پراثاثہ تین ہلاک اسکیم کا مقصد، ایچ ڈی ایف سی بیلنسڈ ایڈوانٹیج فنڈ اپنے جمع شدہ فنڈ کی رقم کا تقریباً 80-100% ایکویٹی اور ایکویٹی سے متعلقہ آلات میں اور باقی حصہ فکسڈ میں لگاتا ہے۔آمدنی اورکرنسی مارکیٹ آلات اسکیم سرمایہ کاری کے نقطہ نظر کے پانچ بنیادی اصولوں کی پیروی کرتی ہے جس میں طویل مدتی پر توجہ مرکوز کرنا، مارکیٹ پر متوازن نظریہ برقرار رکھنا، اور فروخت کے لیے نظم و ضبط کا طریقہ شامل ہے۔

ایچ ڈی ایف سی ٹاپ 100 فنڈ (پہلے ایچ ڈی ایف سی ٹاپ 200 فنڈ)

ایچ ڈی ایف سی ٹاپ 100 فنڈ (پہلے ایچ ڈی ایف سی ٹاپ 200 فنڈ کے نام سے جانا جاتا تھا) کی پیشکش اور انتظامایچ ڈی ایف سی میوچل فنڈ بڑے ٹوپی زمرے کے تحت. اسکیم BSE 200 انڈیکس کا حصہ بننے والی کمپنیوں کے اسٹاک میں اپنے کارپس کا ایک اہم حصہ لگاتی ہے۔ یہ اسکیم 11 اکتوبر 1996 کو شروع کی گئی تھی۔ HDFC Top 100 Fund S&P BSE 200 Index کو اپنے بنیادی اشاریہ کے طور پر اور S&P BSE Sensex کو اپنے پورٹ فولیو کی تعمیر کے لیے اضافی بینچ مارک کے طور پر استعمال کرتا ہے۔ ایچ ڈی ایف سی ٹاپ 100 فنڈ کے ٹاپ 10 ہولڈنگز کا حصہ بننے والے کچھ اجزاء میں ایچ ڈی ایف سی شامل ہے۔بینک لمیٹڈ، انفوسس لمیٹڈ، لارسن اینڈ ٹوبرو لمیٹڈ، ریلائنس انڈسٹریز لمیٹڈ، اور اسٹیٹ بینک آف انڈیا۔ اسکیم کے اثاثے مختص کرنے کے مقصد کی بنیاد پر، یہ اپنے فنڈ کا 100% تک ایکویٹی اور ایکویٹی سے متعلقہ آلات میں سرمایہ کاری کرتا ہے۔ ایچ ڈی ایف سی ٹاپ 100 فنڈ کا انتظام مشترکہ طور پر مسٹر راکیش ویاس اور مسٹر پرشانت جین کرتے ہیں۔

ایچ ڈی ایف سی بیلنسڈ ایڈوانٹیج فنڈ بمقابلہ ایچ ڈی ایف سی ٹاپ 100 فنڈ

متعدد پیرامیٹرز جن پر ایچ ڈی ایف سی بیلنسڈ ایڈوانٹیج فنڈ اور ایچ ڈی ایف سی ٹاپ 100 فنڈ مختلف ہیں انہیں چار حصوں میں درجہ بندی کیا گیا ہے۔ ذیل میں ان حصوں کی وضاحت کی گئی ہے۔

بنیادی سیکشن

یہ موازنہ کا پہلا حصہ ہے جس میں تقابلی پیرامیٹرز جیسے کرنٹ شامل ہیں۔نہیں ہیں, Fincash کی درجہ بندی، اور اسکیم کا زمرہ۔ اسکیم کے زمرے کا موازنہ ظاہر کرتا ہے کہ دونوں اسکیمیں ایکویٹی لارج کیپ کیٹیگری سے تعلق رکھتی ہیں۔ پربنیاد کیفنکاش کی درجہ بندییہ کہا جا سکتا ہے کہایچ ڈی ایف سی بیلنسڈ ایڈوانٹیج فنڈ ایک 4 اسٹار اسکیم ہے اور ایچ ڈی ایف سی ٹاپ 100 فنڈ ایک 3 اسٹار اسکیم ہے۔. موجودہ NAV کا موازنہ بھی دونوں اسکیموں کے درمیان فرق کو ظاہر کرتا ہے۔ 02 مئی 2018 تک، HDFC ٹاپ 100 فنڈ کا NAV تقریباً INR 447 تھا اور HDFC بیلنسڈ ایڈوانٹیج فنڈ کا تقریباً INR 185 تھا۔ بنیادی باتوں کے سیکشن کا موازنہ درج ذیل ہے۔

Parameters Basics NAV Net Assets (Cr) Launch Date Rating Category Sub Cat. Category Rank Risk Expense Ratio Sharpe Ratio Information Ratio Alpha Ratio Benchmark Exit Load HDFC Balanced Advantage Fund

Growth

Fund Details ₹501.785 ↑ 0.39 (0.08 %) ₹90,375 on 28 Feb 25 11 Sep 00 ☆☆☆☆ Hybrid Dynamic Allocation 23 Moderately High 1.43 -0.27 0 0 Not Available 0-1 Years (1%),1 Years and above(NIL) HDFC Top 100 Fund

Growth

Fund Details ₹1,106.77 ↑ 0.27 (0.02 %) ₹36,109 on 31 Mar 25 11 Oct 96 ☆☆☆ Equity Large Cap 43 Moderately High 1.67 -0.07 1.3 -1.26 Not Available 0-1 Years (1%),1 Years and above(NIL)

کارکردگی سیکشن

اسکیموں کے مقابلے میں یہ دوسرا سیکشن ہے جو کمپاؤنڈڈ سالانہ گروتھ ریٹ میں فرق کا تجزیہ کرتا ہے یاسی اے جی آر دونوں اسکیموں کی واپسی۔ ان CAGR ریٹرن کا موازنہ مختلف وقفوں سے کیا جاتا ہے جیسے کہ 1 ماہ کی واپسی، 6 ماہ کی واپسی، 3 سال کی واپسی، اور 5 سال کی واپسی۔ کارکردگی کی بنیاد پر، یہ کہا جا سکتا ہے کہ بعض صورتوں میں، ایچ ڈی ایف سی ٹاپ 100 فنڈ دوڑ میں آگے ہے اور دیگر میں، ایچ ڈی ایف سی بیلنسڈ ایڈوانٹیج فنڈ نے بہتر کارکردگی کا مظاہرہ کیا ہے۔ نیچے دی گئی جدول کارکردگی کے سیکشن میں فرق کا موازنہ کرتی ہے۔

Parameters Performance 1 Month 3 Month 6 Month 1 Year 3 Year 5 Year Since launch HDFC Balanced Advantage Fund

Growth

Fund Details 2.7% 2.8% -1.2% 10.1% 19.1% 26% 18.2% HDFC Top 100 Fund

Growth

Fund Details 3% 4.4% -4% 8.5% 16% 24.9% 18.8%

Talk to our investment specialist

سالانہ کارکردگی سیکشن

مقابلے میں تیسرا حصہ ہونے کے ناطے، یہ کسی خاص سال کے لیے دونوں اسکیموں کے مطلق واپسی میں فرق کا تجزیہ کرتا ہے۔ مطلق منافع کا موازنہ یہ بھی بتاتا ہے کہ کچھ سالوں کے لیے، HDFC بیلنسڈ ایڈوانٹیج فنڈ نے اچھی کارکردگی کا مظاہرہ کیا ہے اور دیگر سالوں کے لیے، HDFC ٹاپ 100 فنڈ نے بہتر کارکردگی کا مظاہرہ کیا ہے۔ ذیل میں دیا گیا جدول سالانہ کارکردگی کے سیکشن کے موازنہ کا خلاصہ کرتا ہے۔

Parameters Yearly Performance 2024 2023 2022 2021 2020 HDFC Balanced Advantage Fund

Growth

Fund Details 16.7% 31.3% 18.8% 26.4% 7.6% HDFC Top 100 Fund

Growth

Fund Details 11.6% 30% 10.6% 28.5% 5.9%

دیگر تفصیلات سیکشن

مقابلے کا آخری حصہ ہونے کی وجہ سے، اس میں موازنہ کرنے والے عناصر جیسے AUM، کم از کم شامل ہیں۔گھونٹ اور یکمشت سرمایہ کاری، اور بہت کچھ۔ کم از کم SIP اور یکمشت سرمایہ کاری دونوں اسکیموں کے لیے یکساں ہیں۔ دونوں اسکیموں کے لئے کم از کم SIP رقم INR 500 ہے جبکہ دونوں اسکیموں کے لئے یکمشت رقم INR 5,000 ہے۔ تاہم، دونوں اسکیموں کی AUM میں ایک اہم فرق ہے۔ 31 مارچ 2018 تک، HDFC ٹاپ 100 فنڈ کا AUM تقریباً INR 14,350 کروڑ تھا اور HDFC بیلنسڈ ایڈوانٹیج فنڈ کا تقریباً INR 1,129 کروڑ تھا۔ دیگر تفصیلات کے سیکشن کا موازنہ حسب ذیل ہے۔

Parameters Yearly Performance 2024 2023 2022 2021 2020 HDFC Balanced Advantage Fund

Growth

Fund Details 16.7% 31.3% 18.8% 26.4% 7.6% HDFC Top 100 Fund

Growth

Fund Details 11.6% 30% 10.6% 28.5% 5.9%

سالوں میں 10k سرمایہ کاری میں اضافہ

HDFC Balanced Advantage Fund

Growth

Fund Details Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹15,696 31 Mar 22 ₹18,998 31 Mar 23 ₹21,519 31 Mar 24 ₹30,051 31 Mar 25 ₹32,636 HDFC Top 100 Fund

Growth

Fund Details Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹16,656 31 Mar 22 ₹20,128 31 Mar 23 ₹21,373 31 Mar 24 ₹29,782 31 Mar 25 ₹31,265

تفصیلی اثاثوں اور ہولڈنگز کا موازنہ

HDFC Balanced Advantage Fund

Growth

Fund Details Asset Allocation

Asset Class Value Cash 8.45% Equity 60.71% Debt 30.84% Equity Sector Allocation

Sector Value Financial Services 21.86% Industrials 7.75% Energy 7.1% Technology 6.26% Consumer Cyclical 5.72% Utility 4.22% Health Care 4.2% Communication Services 2.69% Consumer Defensive 2.59% Basic Materials 2.04% Real Estate 1.57% Debt Sector Allocation

Sector Value Government 15.74% Corporate 14.63% Cash Equivalent 8.92% Credit Quality

Rating Value AA 0.91% AAA 99.09% Top Securities Holdings / Portfolio

Name Holding Value Quantity HDFC Bank Ltd (Financial Services)

Equity, Since 31 Mar 22 | HDFCBANK6% ₹5,160 Cr 29,787,551

↓ -4,127,200 ICICI Bank Ltd (Financial Services)

Equity, Since 31 Oct 09 | ICICIBANK4% ₹3,373 Cr 28,010,724

↓ -830,900 Infosys Ltd (Technology)

Equity, Since 31 Oct 09 | INFY3% ₹3,104 Cr 18,390,088

↑ 2,000,000 Reliance Industries Ltd (Energy)

Equity, Since 31 Dec 21 | RELIANCE3% ₹2,960 Cr 24,664,288

↓ -459,500 State Bank of India (Financial Services)

Equity, Since 31 May 07 | SBIN3% ₹2,718 Cr 39,455,000 7.18% Govt Stock 2033

Sovereign Bonds | -3% ₹2,342 Cr 228,533,300 NTPC Ltd (Utilities)

Equity, Since 31 Aug 16 | 5325552% ₹2,191 Cr 70,337,915 Larsen & Toubro Ltd (Industrials)

Equity, Since 30 Jun 12 | LT2% ₹2,103 Cr 6,645,683

↓ -168,950 Bharti Airtel Ltd (Communication Services)

Equity, Since 31 Aug 20 | BHARTIARTL2% ₹2,069 Cr 13,179,354

↑ 300,000 Coal India Ltd (Energy)

Equity, Since 31 Jan 18 | COALINDIA2% ₹2,063 Cr 55,854,731 HDFC Top 100 Fund

Growth

Fund Details Asset Allocation

Asset Class Value Cash 0.42% Equity 99.58% Equity Sector Allocation

Sector Value Financial Services 34.2% Consumer Cyclical 12.21% Technology 9.76% Industrials 8.28% Energy 7.75% Consumer Defensive 7.62% Health Care 5.98% Communication Services 5.52% Utility 5.02% Basic Materials 2.67% Real Estate 0.56% Top Securities Holdings / Portfolio

Name Holding Value Quantity HDFC Bank Ltd (Financial Services)

Equity, Since 31 Jan 10 | HDFCBANK10% ₹3,487 Cr 20,126,319 ICICI Bank Ltd (Financial Services)

Equity, Since 31 Dec 05 | ICICIBANK10% ₹3,262 Cr 27,090,474

↑ 700,000 Larsen & Toubro Ltd (Industrials)

Equity, Since 31 Aug 06 | LT6% ₹1,920 Cr 6,068,668 Bharti Airtel Ltd (Communication Services)

Equity, Since 30 Apr 20 | BHARTIARTL6% ₹1,872 Cr 11,921,785 Infosys Ltd (Technology)

Equity, Since 31 Aug 04 | INFY5% ₹1,833 Cr 10,863,818 Axis Bank Ltd (Financial Services)

Equity, Since 31 Jan 07 | 5322155% ₹1,733 Cr 17,068,255

↑ 250,000 NTPC Ltd (Utilities)

Equity, Since 30 Jun 15 | 5325555% ₹1,703 Cr 54,669,743 Kotak Mahindra Bank Ltd (Financial Services)

Equity, Since 31 Aug 23 | KOTAKBANK4% ₹1,397 Cr 7,341,626 Reliance Industries Ltd (Energy)

Equity, Since 31 Mar 06 | RELIANCE4% ₹1,374 Cr 11,450,234 ITC Ltd (Consumer Defensive)

Equity, Since 31 Jan 03 | ITC4% ₹1,252 Cr 31,691,145

لہذا، مذکورہ بالا نکات کی بنیاد پر، یہ کہا جا سکتا ہے کہ متعدد پیرامیٹرز کی وجہ سے دونوں اسکیموں کے درمیان بہت سے فرق ہیں۔ نتیجے کے طور پر، افراد کو محتاط رہنا چاہئےسرمایہ کاری کسی بھی اسکیم میں۔ انہیں یقینی بنانا چاہیے کہ اسکیم ان کے سرمایہ کاری کے مقاصد سے میل کھاتی ہے۔ مزید برآں، انہیں یہ بھی یقینی بنانا چاہیے کہ وہ اسکیم کے طریقوں کو پوری طرح سمجھتے ہیں۔ اگر ضرورت ہو تو، افراد ایک کی رائے سے بھی مشورہ کر سکتے ہیں۔مشیر خزانہ. ان اقدامات پر عمل کرنے سے افراد کو ان کی سرمایہ کاری کے محفوظ ہونے کو یقینی بنانے کے ساتھ ساتھ اپنے مقاصد کو بروقت حاصل کرنے میں مدد ملے گی۔.

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔