Table of Contents

- ڈیبٹ میوچل فنڈز میں سرمایہ کاری کیوں کی جائے؟

- ڈیبٹ میوچل فنڈز میں خطرات

- قرض میوچل فنڈ ٹیکسیشن

- FY 22 - 23 کی سرمایہ کاری کے لیے ہندوستان میں بہترین ڈیبٹ میوچل فنڈز

- سرفہرست 5 مائع میوچل فنڈز

- ٹاپ 5 الٹرا شارٹ ٹرم بانڈ میوچل فنڈز

- ٹاپ اور بہترین فلوٹنگ ریٹ میوچل فنڈز

- سرفہرست 5 بہترین منی مارکیٹ میوچل فنڈز

- ٹاپ 5 شارٹ ٹرم بانڈ میوچل فنڈز

- ٹاپ 5 میڈیم سے لانگ ٹرم بانڈ میوچل فنڈز

- ٹاپ 5 بینکنگ اور PSU ڈیبٹ میوچل فنڈز

- سرفہرست 5 کریڈٹ رسک میوچل فنڈز

- ٹاپ 5 ڈائنامک بانڈ میوچل فنڈز

- سرفہرست 5 کارپوریٹ بانڈ میوچل فنڈز

- سرفہرست 5 گلٹ میوچل فنڈز

- بہترین ڈیبٹ میوچل فنڈز کا اندازہ کیسے لگایا جائے۔

- ایک سرمایہ کار کے طور پر غور کرنے کی چیزیں

- آن لائن بہترین ڈیبٹ فنڈز میں سرمایہ کاری کیسے کریں؟

- نتیجہ

Top 5 Funds

بہترین ڈیبٹ میوچل فنڈز 2022

بہترین قرض فنڈز کی سرمایہ کاری کی مدت کے مطابق مختلف ہوتے ہیں۔سرمایہ کار. بہترین کا انتخاب کرتے وقت سرمایہ کاروں کو سرمایہ کاری کے اپنے وقت کے افق پر واضح ہونا ضروری ہے۔قرض فنڈ ان کی سرمایہ کاری کے لیے اور شرح سود کے منظر نامے میں بھی عنصر۔

ان سرمایہ کاروں کے لیے جن کی ہولڈنگ کی مدت بہت کم ہے، کچھ دنوں سے ایک مہینے تک کہو،مائع فنڈز اور انتہائیمختصر مدت کے فنڈز متعلقہ ہو سکتا ہے. جب وقت کا افق ایک سے دو سال ہو تو مختصر مدت کے فنڈز مطلوبہ گاڑی ہو سکتے ہیں۔ طویل مدت کے لیے، 3 سال سے زیادہ کے لیے، طویل مدتی قرض فنڈز سرمایہ کاروں کی طرف سے سب سے زیادہ ترجیحی آلات ہیں، خاص طور پر گرتی ہوئی شرح سود کے دوران۔ سب سے بڑھ کر، قرض فنڈز اس سے کم خطرناک ثابت ہوئے ہیں۔ایکوئٹیز قلیل مدتی سرمایہ کاری کی تلاش میں، تاہم، طویل مدتی انکم فنڈز کا اتار چڑھاؤ ایکوئٹیز سے مماثل ہو سکتا ہے۔

چونکہ قرض کے فنڈز مقررہ آمدنی کے آلات جیسے سرکاری سیکیورٹیز، ٹریژری بلز، کارپوریٹ میں سرمایہ کاری کرتے ہیں۔بانڈزوغیرہ، ان میں وقت کے ساتھ مستقل اور باقاعدہ منافع پیدا کرنے کی صلاحیت ہوتی ہے۔ تاہم، بہت سے معیار اور مقداری عوامل ہیں جنہیں سرمایہ کاری کے لیے بہترین قرض فنڈز کا انتخاب کرنے سے پہلے سمجھنے کی ضرورت ہے، جیسے - AUM، اوسط میچورٹی، ٹیکسیشن، پورٹ فولیو کا کریڈٹ معیار وغیرہ۔ ذیل میں ہم نے سرفہرست 5 بہترین قرض فنڈز کی فہرست دی ہے۔ قرض فنڈز کے مختلف زمروں میں سرمایہ کاری کرنا -بہترین مائع فنڈزبہترین الٹرا شارٹ ٹرم فنڈز،بہترین قلیل مدتی فنڈزبہترین طویل مدتی فنڈز اور بہترینگلٹ فنڈز 2022 - 2023 میں سرمایہ کاری کرنا۔

ڈیبٹ میوچل فنڈز میں سرمایہ کاری کیوں کی جائے؟

a ڈیبٹ فنڈز کو باقاعدہ آمدنی پیدا کرنے کے لیے ایک مثالی سرمایہ کاری سمجھا جاتا ہے۔ مثال کے طور پر، ڈیویڈنڈ کی ادائیگی کا انتخاب باقاعدہ آمدنی کے لیے ایک آپشن ہو سکتا ہے۔

ب ڈیٹ فنڈز میں، سرمایہ کار کسی بھی وقت سرمایہ کاری سے مطلوبہ رقم نکال سکتے ہیں اور باقی رقم کو سرمایہ کاری میں رہنے دے سکتے ہیں۔

c چونکہ قرض کے فنڈز زیادہ تر سرکاری سیکیورٹیز، کارپوریٹ قرض اور دیگر سیکیورٹیز جیسے ٹریژری بلز وغیرہ میں سرمایہ کاری کرتے ہیں، اس لیے وہ ایکویٹی مارکیٹ کے اتار چڑھاؤ سے متاثر نہیں ہوتے ہیں۔

d اگر کوئی سرمایہ کار مختصر مدت کے حصول کا منصوبہ بنا رہا ہے۔مالی اہداف یا مختصر مدت کے لیے سرمایہ کاری کریں پھر قرض فنڈز ایک اچھا آپشن ہو سکتا ہے۔ مائع فنڈز، الٹرا شارٹ ٹرم فنڈز، اور شارٹ ٹرم انکم فنڈز مطلوبہ اختیارات ہو سکتے ہیں۔

e قرض کے فنڈز میں، سرمایہ کار ہر ماہ ایک منظم واپسی کا منصوبہ شروع کر کے مقررہ آمدنی پیدا کر سکتے ہیں (SWP اس کے برعکس ہےگھونٹ /برائے مہربانی) ماہانہ بنیاد پر ایک مقررہ رقم نکالنا۔ اس کے علاوہ، ضرورت پڑنے پر آپ SWP کی رقم کو تبدیل کر سکتے ہیں۔

ڈیبٹ میوچل فنڈز میں خطرات

جبکہسرمایہ کاری قرض فنڈز میں، سرمایہ کاروں کو ان سے جڑے دو بڑے خطرات کے بارے میں محتاط رہنا چاہیے- کریڈٹ رسک اور سود کا خطرہ۔

a قرض کا خطرہ

کریڈٹ رسک اس وقت پیدا ہوتا ہے جب ایک کمپنی جس نے قرض کے آلات جاری کیے ہوں وہ باقاعدہ ادائیگی نہیں کرتی ہے۔ ایسے معاملات میں، اس کا فنڈ پر بڑا اثر پڑتا ہے، اس پر منحصر ہے کہ پورٹ فولیو میں فنڈ کا کتنا حصہ ہے۔ لہذا، یہ تجویز کیا جاتا ہے کہ قرض کے آلات میں درجہ بندی زیادہ کریڈٹ ریٹنگ کے ساتھ ہو۔ ایکاے اے اے درجہ بندی کو کم یا نہ ہونے کے برابر ادائیگی کے ساتھ اعلیٰ ترین معیار سمجھا جاتا ہے۔پہلے سے موجود خطرہ.

ب سود کے خطرات

سود کی شرح کا خطرہ مروجہ سود کی شرح میں تبدیلی کی وجہ سے بانڈ کی قیمت میں تبدیلی سے مراد ہے۔ جب معیشت میں شرح سود میں اضافہ ہوتا ہے تو بانڈ کی قیمتیں گر جاتی ہیں اور اس کے برعکس۔ فنڈز کے پورٹ فولیو کی پختگی جتنی زیادہ ہوگی، سود کی شرح کے خطرے کا اتنا ہی زیادہ خطرہ ہے۔ لہٰذا شرح سود کے بڑھتے ہوئے منظر نامے میں، کم میچورٹی ڈیٹ فنڈز کے لیے جانے کا مشورہ دیا جاتا ہے۔ اور گرتی ہوئی شرح سود کے منظر نامے میں الٹ۔

قرض میوچل فنڈ ٹیکسیشن

قرض فنڈز پر ٹیکس کا اطلاق درج ذیل طریقے سے کیا جاتا ہے۔

a شارٹ ٹرم کیپیٹل گینز

اگر قرض کی سرمایہ کاری کی مدت 36 ماہ سے کم ہے، تو اسے قلیل مدتی سرمایہ کاری کے طور پر درجہ بندی کیا جاتا ہے اور ان پر فرد کے ٹیکس سلیب کے مطابق ٹیکس لگایا جاتا ہے۔

ب طویل مدتی کیپٹل گینز

اگر قرض کی سرمایہ کاری کی ہولڈنگ کی مدت 36 ماہ سے زیادہ ہے، تو اسے ایک طویل مدتی سرمایہ کاری کے طور پر درجہ بندی کیا جاتا ہے اور اس پر انڈیکسیشن فائدہ کے ساتھ 20% ٹیکس لگایا جاتا ہے۔

| سرمایہ فوائد | انویسٹمنٹ ہولڈنگ گینز | ٹیکس لگانا |

|---|---|---|

| قلیل مدتکیپٹل گینز | 36 ماہ سے کم | فرد کے ٹیکس سلیب کے مطابق |

| طویل مدتی کیپٹل گینز | 36 ماہ سے زیادہ | انڈیکسیشن فوائد کے ساتھ 20% |

Talk to our investment specialist

FY 22 - 23 کی سرمایہ کاری کے لیے ہندوستان میں بہترین ڈیبٹ میوچل فنڈز

سرفہرست 5 مائع میوچل فنڈز

اوپرمائع اے یو ایم/نیٹ اثاثوں کے ساتھ فنڈز > 10،000 کروڑ۔Fund NAV Net Assets (Cr) Min Investment 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Axis Liquid Fund Growth ₹2,872.7

↑ 0.50 ₹32,609 500 0.7 1.9 3.7 7.3 7.4 7.08% 2M 4D 2M 4D Invesco India Liquid Fund Growth ₹3,546.17

↑ 0.63 ₹10,945 5,000 0.7 1.9 3.6 7.3 7.4 7.01% 2M 5D 2M 5D Aditya Birla Sun Life Liquid Fund Growth ₹415.763

↑ 0.07 ₹41,051 5,000 0.7 1.9 3.6 7.3 7.3 7.2% 2M 8D 2M 8D ICICI Prudential Liquid Fund Growth ₹381.985

↑ 0.07 ₹42,293 500 0.7 1.9 3.6 7.3 7.4 6.99% 2M 5D 2M 10D Tata Liquid Fund Growth ₹4,063.68

↑ 0.69 ₹19,074 5,000 0.7 1.9 3.6 7.3 7.3 7.06% 2M 17D 2M 17D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 21 Apr 25

ٹاپ 5 الٹرا شارٹ ٹرم بانڈ میوچل فنڈز

اوپرالٹرا شارٹ بانڈ اے یو ایم/نیٹ اثاثوں کے ساتھ فنڈز> 1,000 کروڑ۔Fund NAV Net Assets (Cr) Min Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Aditya Birla Sun Life Savings Fund Growth ₹540.852

↑ 0.53 ₹13,294 1,000 2.2 4.1 7.9 7 7.9 7.75% 6M 25D 7M 28D UTI Ultra Short Term Fund Growth ₹4,187.72

↑ 3.35 ₹3,143 5,000 2 3.7 7.3 6.5 7.2 7.57% 5M 23D 6M 23D SBI Magnum Ultra Short Duration Fund Growth ₹5,899.96

↑ 4.91 ₹12,470 5,000 2.1 3.8 7.6 6.7 7.4 7.28% 5M 8D 8M 16D ICICI Prudential Ultra Short Term Fund Growth ₹27.34

↑ 0.02 ₹12,674 5,000 2.1 3.8 7.5 6.8 7.5 7.53% 5M 8D 7M 28D Kotak Savings Fund Growth ₹42.3475

↑ 0.04 ₹11,873 5,000 2.1 3.8 7.4 6.6 7.2 7.32% 6M 4D 6M 14D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 21 Apr 25

ٹاپ اور بہترین فلوٹنگ ریٹ میوچل فنڈز

Fund NAV Net Assets (Cr) Min Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Aditya Birla Sun Life Floating Rate Fund - Long Term Growth ₹343.512

↑ 0.33 ₹13,275 1,000 2.5 4.3 8.4 7.3 7.9 7.5% 1Y 25D 1Y 11M 26D Nippon India Floating Rate Fund Growth ₹44.6572

↑ 0.06 ₹7,646 5,000 3 4.6 9.3 7.2 8.2 7.51% 2Y 6M 18D 3Y 6M ICICI Prudential Floating Interest Fund Growth ₹419.297

↑ 0.36 ₹6,964 5,000 2.5 4.2 8.6 7.5 8 7.86% 1Y 4M 28D 4Y 7M 17D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 21 Apr 25

سرفہرست 5 بہترین منی مارکیٹ میوچل فنڈز

Fund NAV Net Assets (Cr) Min Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Aditya Birla Sun Life Money Manager Fund Growth ₹365.536

↑ 0.37 ₹25,581 1,000 2.3 4.1 8 7.2 7.8 7.35% 9M 9M 4D UTI Money Market Fund Growth ₹3,046.42

↑ 3.07 ₹16,265 10,000 2.4 4.2 8.1 7.2 7.7 7.24% 9M 16D 9M 17D ICICI Prudential Money Market Fund Growth ₹374.93

↑ 0.38 ₹24,184 500 2.4 4.2 8 7.1 7.7 7.23% 10M 2D 10M 25D Kotak Money Market Scheme Growth ₹4,437.19

↑ 4.47 ₹25,008 5,000 2.4 4.1 8 7.1 7.7 7.17% 10M 10D 10M 10D L&T Money Market Fund Growth ₹26.0811

↑ 0.03 ₹2,536 10,000 2.3 4.1 7.8 6.7 7.5 7% 8M 26D 9M 14D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 21 Apr 25

ٹاپ 5 شارٹ ٹرم بانڈ میوچل فنڈز

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity PGIM India Short Maturity Fund Growth ₹39.3202

↓ 0.00 ₹28 1.2 3.1 6.1 4.2 7.18% 1Y 7M 28D 1Y 11M 1D Nippon India Short Term Fund Growth ₹52.2092

↑ 0.06 ₹6,232 3.1 4.8 9.5 7 8 7.65% 2Y 9M 3Y 7M 13D Aditya Birla Sun Life Short Term Opportunities Fund Growth ₹47.0937

↑ 0.07 ₹8,068 3.1 4.8 9.4 7.2 7.9 7.49% 2Y 9M 7D 3Y 8M 1D ICICI Prudential Short Term Fund Growth ₹59.5203

↑ 0.10 ₹20,428 3 4.8 9.3 7.6 7.8 7.6% 2Y 9M 29D 4Y 10M 17D UTI Short Term Income Fund Growth ₹31.3869

↑ 0.05 ₹2,566 3 4.5 8.9 7.1 7.9 7.29% 2Y 11M 23D 3Y 11M 1D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 29 Sep 23

ٹاپ 5 میڈیم سے لانگ ٹرم بانڈ میوچل فنڈز

اوپردرمیانی سے طویل مدتی بانڈ اے یو ایم/نیٹ اثاثوں کے ساتھ فنڈز> 500 کروڑ۔Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity SBI Magnum Income Fund Growth ₹70.567

↑ 0.27 ₹1,918 3.7 5.2 10.6 7.6 8.1 7.42% 6Y 2M 26D 10Y 6M 14D ICICI Prudential Bond Fund Growth ₹40.1031

↑ 0.12 ₹2,816 4 5.7 11.5 8.1 8.6 7.13% 6Y 7M 24D 13Y 9M 18D Aditya Birla Sun Life Income Fund Growth ₹125.412

↑ 0.41 ₹2,242 3.6 5 10.9 7.1 8.4 7.1% 6Y 7M 10D 16Y 25D HDFC Income Fund Growth ₹58.2952

↑ 0.23 ₹885 4.1 5.6 11.3 7.3 9 6.95% 6Y 8M 23D 12Y 3M 18D Kotak Bond Fund Growth ₹76.6703

↑ 0.24 ₹2,031 3.5 4.9 10.6 7.3 8.2 6.91% 6Y 6M 18D 12Y 10M 10D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 21 Apr 25

ٹاپ 5 بینکنگ اور PSU ڈیبٹ میوچل فنڈز

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity HDFC Banking and PSU Debt Fund Growth ₹22.802

↑ 0.03 ₹5,996 3.2 4.8 9.5 7 7.9 7.25% 3Y 10M 10D 5Y 6M 4D UTI Banking & PSU Debt Fund Growth ₹21.6586

↑ 0.03 ₹785 2.9 4.5 9 9.1 7.6 7.14% 2Y 29D 2Y 4M 24D DSP BlackRock Banking and PSU Debt Fund Growth ₹23.9232

↑ 0.06 ₹3,409 3.3 4.7 10 7.2 8.6 7.16% 5Y 5M 1D 9Y 10M 13D Kotak Banking and PSU Debt fund Growth ₹64.8369

↑ 0.10 ₹6,011 3.2 4.9 9.7 7.2 8 7.28% 3Y 6M 29D 5Y 4M 6D Aditya Birla Sun Life Banking & PSU Debt Fund Growth ₹363.414

↑ 0.52 ₹8,588 3.2 4.8 9.5 7.1 7.9 7.22% 3Y 6M 7D 4Y 9M Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 21 Apr 25

سرفہرست 5 کریڈٹ رسک میوچل فنڈز

اوپرقرض کا خطرہ اے یو ایم/نیٹ اثاثوں کے ساتھ فنڈز> 500 کروڑ۔Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity SBI Credit Risk Fund Growth ₹45.0631

↑ 0.07 ₹2,255 2.8 4.8 9.3 7.6 8.1 8.51% 2Y 2M 12D 3Y 14D HDFC Credit Risk Debt Fund Growth ₹23.7304

↑ 0.04 ₹7,230 2.6 4.1 8.8 7 8.2 8.33% 2Y 7M 13D 4Y 25D L&T Credit Risk Fund Growth ₹28.775

↑ 0.04 ₹598 3.9 5.6 9.7 6.9 7.2 7.89% 2Y 2M 19D 2Y 11M 5D Kotak Credit Risk Fund Growth ₹28.9158

↑ 0.05 ₹709 2.5 3.9 7.5 5.5 7.1 8.57% 2Y 4M 13D 2Y 11M 23D Nippon India Credit Risk Fund Growth ₹34.4522

↑ 0.04 ₹1,001 2.9 4.8 9.4 7.5 8.3 9.01% 2Y 4D 2Y 4M 10D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 21 Apr 25

ٹاپ 5 ڈائنامک بانڈ میوچل فنڈز

اوپرمتحرک بانڈ اے یو ایم/نیٹ اثاثوں کے ساتھ فنڈز> 500 کروڑ۔Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity SBI Dynamic Bond Fund Growth ₹35.7967

↑ 0.15 ₹3,410 4.1 5.1 11.3 8.1 8.6 7.22% 8Y 5M 5D 17Y 2M 5D Aditya Birla Sun Life Dynamic Bond Fund Growth ₹46.2806

↑ 0.16 ₹1,767 4.2 5.7 11.9 8.8 8.8 7.33% 7Y 7M 2D 14Y 7M 20D IDFC Dynamic Bond Fund Growth ₹34.3076

↑ 0.17 ₹2,962 4 4.6 11.9 7.3 10 7.24% 11Y 10M 20D 28Y 3M 29D Axis Dynamic Bond Fund Growth ₹29.58

↑ 0.13 ₹1,355 4.3 5.6 11 7.7 8.6 7.01% 8Y 2M 1D 18Y 4M 10D HDFC Dynamic Debt Fund Growth ₹89.8746

↑ 0.34 ₹778 3.8 5.1 11 7.4 8.5 6.96% 7Y 9M 18D 16Y 11M 1D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 21 Apr 25

سرفہرست 5 کارپوریٹ بانڈ میوچل فنڈز

اوپرکارپوریٹ بانڈ اے یو ایم/نیٹ اثاثوں کے ساتھ فنڈز> 500 کروڑ۔Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Aditya Birla Sun Life Corporate Bond Fund Growth ₹112.055

↑ 0.20 ₹24,570 3.3 5.1 10.2 7.6 8.5 7.31% 3Y 5M 16D 4Y 9M 14D HDFC Corporate Bond Fund Growth ₹32.2797

↑ 0.06 ₹32,527 3.2 4.9 9.9 7.5 8.6 7.31% 3Y 9M 5Y 10M 2D Nippon India Prime Debt Fund Growth ₹59.4646

↑ 0.09 ₹6,738 3.4 5.1 10.2 7.6 8.4 7.44% 3Y 10M 6D 5Y 2M 26D Kotak Corporate Bond Fund Standard Growth ₹3,736.98

↑ 5.70 ₹14,639 3.2 4.9 9.9 7.2 8.3 7.31% 3Y 2M 8D 4Y 5M 8D ICICI Prudential Corporate Bond Fund Growth ₹29.5203

↑ 0.04 ₹29,929 3.1 4.8 9.4 7.7 8 7.37% 2Y 11M 5D 4Y 11M 26D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 21 Apr 25

سرفہرست 5 گلٹ میوچل فنڈز

اوپر The investment objective of the scheme is to generate optimal returns with adequate liquidity through active management of the portfolio, by investing in debt and money market instruments. However, there can be no assurance that the investment objective of the scheme will be realized. UTI Dynamic Bond Fund is a Debt - Dynamic Bond fund was launched on 16 Jun 10. It is a fund with Moderate risk and has given a Below is the key information for UTI Dynamic Bond Fund Returns up to 1 year are on To generate income through investments in a range of debt and money market instruments of various maturities with a view to maximising income while maintaining the optimum balance of yield, safety and liquidity. ICICI Prudential Long Term Plan is a Debt - Dynamic Bond fund was launched on 20 Jan 10. It is a fund with Moderate risk and has given a Below is the key information for ICICI Prudential Long Term Plan Returns up to 1 year are on (Erstwhile Aditya Birla Sun Life Short Term Fund) An Open-ended income scheme with the objective to generate income and capital appreciation by investing 100% of the corpus in a diversified portfolio of debt and money market securities. Aditya Birla Sun Life Corporate Bond Fund is a Debt - Corporate Bond fund was launched on 3 Mar 97. It is a fund with Moderately Low risk and has given a Below is the key information for Aditya Birla Sun Life Corporate Bond Fund Returns up to 1 year are on (Erstwhile HDFC Medium Term Opportunities Fund) To generate regular income through investments in Debt/

Money Market Instruments and Government Securities with

maturities not exceeding 60 months. HDFC Corporate Bond Fund is a Debt - Corporate Bond fund was launched on 29 Jun 10. It is a fund with Moderately Low risk and has given a Below is the key information for HDFC Corporate Bond Fund Returns up to 1 year are on To generate regular income through investments in debt and money market instruments consisting predominantly of securities issued by entities such as Scheduled Commercial Banks and Public Sector undertakings. There is no assurance that the investment objective of the Scheme will be realized. HDFC Banking and PSU Debt Fund is a Debt - Banking & PSU Debt fund was launched on 26 Mar 14. It is a fund with Moderately Low risk and has given a Below is the key information for HDFC Banking and PSU Debt Fund Returns up to 1 year are on قابل اطلاق ہے۔ اے یو ایم/نیٹ اثاثوں کے ساتھ فنڈز> 500 کروڑ۔Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity SBI Magnum Constant Maturity Fund Growth ₹63.8448

↑ 0.30 ₹1,831 4.6 6.5 12.7 8.5 9.1 6.74% 6Y 9M 22D 9Y 9M 29D SBI Magnum Gilt Fund Growth ₹66.6098

↑ 0.35 ₹11,489 4.6 5.7 12.1 8.6 8.9 6.97% 10Y 2M 1D 24Y 14D Aditya Birla Sun Life Government Securities Fund Growth ₹81.9371

↑ 0.45 ₹1,972 4.3 5.4 11.8 7.7 9.1 7.01% 11Y 8M 26D 29Y 11M 16D UTI Gilt Fund Growth ₹63.2386

↑ 0.29 ₹733 4.3 5.7 11.7 7.9 8.9 6.87% 9Y 1M 13D 20Y 2M 26D Nippon India Gilt Securities Fund Growth ₹38.3902

↑ 0.18 ₹2,060 4.2 5.5 11.7 7.7 8.9 7.1% 9Y 3M 22D 20Y 10M 24D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 21 Apr 25 1. UTI Dynamic Bond Fund

CAGR/Annualized return of 7.9% since its launch. Ranked 3 in Dynamic Bond category. Return for 2024 was 8.6% , 2023 was 6.2% and 2022 was 10.1% . UTI Dynamic Bond Fund

Growth Launch Date 16 Jun 10 NAV (21 Apr 25) ₹30.8934 ↑ 0.09 (0.30 %) Net Assets (Cr) ₹447 on 31 Mar 25 Category Debt - Dynamic Bond AMC UTI Asset Management Company Ltd Rating ☆☆☆☆☆ Risk Moderate Expense Ratio 1.54 Sharpe Ratio 0.55 Information Ratio 0 Alpha Ratio 0 Min Investment 10,000 Min SIP Investment 500 Exit Load NIL Yield to Maturity 6.94% Effective Maturity 8 Years 14 Days Modified Duration 5 Years 5 Months 23 Days Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹10,684 31 Mar 22 ₹11,866 31 Mar 23 ₹13,300 31 Mar 24 ₹14,296 31 Mar 25 ₹15,455 Returns for UTI Dynamic Bond Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 21 Apr 25 Duration Returns 1 Month 2.3% 3 Month 3.7% 6 Month 5.1% 1 Year 10.7% 3 Year 9.8% 5 Year 9% 10 Year 15 Year Since launch 7.9% Historical performance (Yearly) on absolute basis

Year Returns 2024 8.6% 2023 6.2% 2022 10.1% 2021 10.8% 2020 5.9% 2019 -3.9% 2018 5.2% 2017 4.2% 2016 14.9% 2015 6.9% Fund Manager information for UTI Dynamic Bond Fund

Name Since Tenure Sudhir Agarwal 1 Dec 21 3.25 Yr. Data below for UTI Dynamic Bond Fund as on 31 Mar 25

Asset Allocation

Asset Class Value Cash 8.21% Debt 91.57% Other 0.22% Debt Sector Allocation

Sector Value Government 73.93% Corporate 17.65% Cash Equivalent 8.21% Credit Quality

Rating Value AA 0.94% AAA 99.06% Top Securities Holdings / Portfolio

Name Holding Value Quantity 6.79% Government Of India (07/10/2034)

Sovereign Bonds | -44% ₹277 Cr 2,750,000,000 6.92% Govt Stock 2039

Sovereign Bonds | -14% ₹91 Cr 900,000,000 Small Industries Development Bank Of India

Debentures | -6% ₹40 Cr 4,000 National Bank For Agriculture And Rural Development

Debentures | -6% ₹40 Cr 4,000 Rural Electrification Corporation Limited

Debentures | -6% ₹40 Cr 4,000 Power Finance Corporation Ltd.

Debentures | -4% ₹25 Cr 2,500 Chhattisgarh (Government of) 7.32%

- | -3% ₹20 Cr 200,000,000

↑ 200,000,000 Assam (Government of) 7.34%

- | -3% ₹20 Cr 200,000,000

↑ 200,000,000 7.1% Govt Stock 2034

Sovereign Bonds | -2% ₹15 Cr 150,000,000 Mankind Pharma Ltd

Debentures | -1% ₹5 Cr 500 2. ICICI Prudential Long Term Plan

CAGR/Annualized return of 8.9% since its launch. Ranked 1 in Dynamic Bond category. Return for 2024 was 8.2% , 2023 was 7.6% and 2022 was 4.5% . ICICI Prudential Long Term Plan

Growth Launch Date 20 Jan 10 NAV (21 Apr 25) ₹36.728 ↑ 0.09 (0.26 %) Net Assets (Cr) ₹14,363 on 31 Mar 25 Category Debt - Dynamic Bond AMC ICICI Prudential Asset Management Company Limited Rating ☆☆☆☆☆ Risk Moderate Expense Ratio 1.36 Sharpe Ratio 1.24 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-1 Months (0.25%),1 Months and above(NIL) Yield to Maturity 7.64% Effective Maturity 10 Years 2 Months 23 Days Modified Duration 4 Years 11 Months 16 Days Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹10,898 31 Mar 22 ₹11,374 31 Mar 23 ₹12,035 31 Mar 24 ₹12,989 31 Mar 25 ₹14,122 Returns for ICICI Prudential Long Term Plan

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 21 Apr 25 Duration Returns 1 Month 2% 3 Month 3.6% 6 Month 5.4% 1 Year 10.6% 3 Year 8.1% 5 Year 7.3% 10 Year 15 Year Since launch 8.9% Historical performance (Yearly) on absolute basis

Year Returns 2024 8.2% 2023 7.6% 2022 4.5% 2021 4.3% 2020 11.8% 2019 10.2% 2018 6.2% 2017 5.1% 2016 16.9% 2015 5.7% Fund Manager information for ICICI Prudential Long Term Plan

Name Since Tenure Manish Banthia 28 Sep 12 12.43 Yr. Nikhil Kabra 22 Jan 24 1.11 Yr. Data below for ICICI Prudential Long Term Plan as on 31 Mar 25

Asset Allocation

Asset Class Value Cash 6.54% Debt 93.2% Other 0.26% Debt Sector Allocation

Sector Value Government 55.23% Corporate 37.97% Cash Equivalent 6.54% Credit Quality

Rating Value AA 36.8% AAA 63.2% Top Securities Holdings / Portfolio

Name Holding Value Quantity 7.1% Govt Stock 2034

Sovereign Bonds | -29% ₹4,010 Cr 391,931,490

↓ -45,000,000 7.34% Govt Stock 2064

Sovereign Bonds | -10% ₹1,383 Cr 133,212,000

↑ 20,000,000 7.93% Govt Stock 2033

Sovereign Bonds | -5% ₹688 Cr 66,848,050 7.53% Govt Stock 2034

Sovereign Bonds | -3% ₹459 Cr 45,460,800 Vedanta Limited

Debentures | -3% ₹399 Cr 40,000 7.09% Govt Stock 2054

Sovereign Bonds | -2% ₹302 Cr 30,000,000 7.12% Maharashtra SDL 2038

Sovereign Bonds | -2% ₹264 Cr 26,457,100

↑ 26,457,100 7.14% Maharashtra SDL 2039

Sovereign Bonds | -2% ₹240 Cr 24,000,000

↑ 24,000,000 Godrej Properties Limited

Debentures | -1% ₹201 Cr 20,000 Nirma Limited

Debentures | -1% ₹200 Cr 20,000 3. Aditya Birla Sun Life Corporate Bond Fund

CAGR/Annualized return of 9% since its launch. Ranked 1 in Corporate Bond category. Return for 2024 was 8.5% , 2023 was 7.3% and 2022 was 4.1% . Aditya Birla Sun Life Corporate Bond Fund

Growth Launch Date 3 Mar 97 NAV (21 Apr 25) ₹112.055 ↑ 0.20 (0.18 %) Net Assets (Cr) ₹24,570 on 31 Mar 25 Category Debt - Corporate Bond AMC Birla Sun Life Asset Management Co Ltd Rating ☆☆☆☆☆ Risk Moderately Low Expense Ratio 0.5 Sharpe Ratio 1.63 Information Ratio 0 Alpha Ratio 0 Min Investment 1,000 Min SIP Investment 100 Exit Load NIL Yield to Maturity 7.31% Effective Maturity 4 Years 9 Months 14 Days Modified Duration 3 Years 5 Months 16 Days Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹10,978 31 Mar 22 ₹11,525 31 Mar 23 ₹12,062 31 Mar 24 ₹13,003 31 Mar 25 ₹14,137 Returns for Aditya Birla Sun Life Corporate Bond Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 21 Apr 25 Duration Returns 1 Month 1.9% 3 Month 3.3% 6 Month 5.1% 1 Year 10.2% 3 Year 7.6% 5 Year 7.2% 10 Year 15 Year Since launch 9% Historical performance (Yearly) on absolute basis

Year Returns 2024 8.5% 2023 7.3% 2022 4.1% 2021 4% 2020 11.9% 2019 9.6% 2018 7% 2017 6.5% 2016 10.2% 2015 8.9% Fund Manager information for Aditya Birla Sun Life Corporate Bond Fund

Name Since Tenure Kaustubh Gupta 12 Apr 21 3.89 Yr. Data below for Aditya Birla Sun Life Corporate Bond Fund as on 31 Mar 25

Asset Allocation

Asset Class Value Cash 3.8% Debt 95.93% Other 0.27% Debt Sector Allocation

Sector Value Corporate 60.28% Government 35.65% Cash Equivalent 3.8% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity 7.1% Govt Stock 2034

Sovereign Bonds | -8% ₹2,033 Cr 198,661,700 7.18% Govt Stock 2033

Sovereign Bonds | -7% ₹1,751 Cr 170,500,000

↓ -33,000,000 7.18% Govt Stock 2037

Sovereign Bonds | -5% ₹1,267 Cr 123,324,100

↓ -30,000,000 Small Industries Development Bank Of India

Debentures | -3% ₹744 Cr 74,550

↓ -2,500 Small Industries Development Bank Of India

Debentures | -2% ₹599 Cr 6,000 Bajaj Housing Finance Limited

Debentures | -2% ₹555 Cr 55,000 6.92% Govt Stock 2039

Sovereign Bonds | -2% ₹502 Cr 49,779,000

↓ -2,500,000 Bajaj Finance Limited

Debentures | -2% ₹452 Cr 45,000 National Bank For Agriculture And Rural Development

Debentures | -2% ₹411 Cr 41,000

↓ -2,500 6.79% Government Of India (07/10/2034)

Sovereign Bonds | -2% ₹408 Cr 40,500,000

↑ 25,500,000 4. HDFC Corporate Bond Fund

CAGR/Annualized return of 8.2% since its launch. Ranked 2 in Corporate Bond category. Return for 2024 was 8.6% , 2023 was 7.2% and 2022 was 3.3% . HDFC Corporate Bond Fund

Growth Launch Date 29 Jun 10 NAV (21 Apr 25) ₹32.2797 ↑ 0.06 (0.18 %) Net Assets (Cr) ₹32,527 on 31 Mar 25 Category Debt - Corporate Bond AMC HDFC Asset Management Company Limited Rating ☆☆☆☆☆ Risk Moderately Low Expense Ratio 0.59 Sharpe Ratio 1.6 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 300 Exit Load NIL Yield to Maturity 7.31% Effective Maturity 5 Years 10 Months 2 Days Modified Duration 3 Years 9 Months Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹10,879 31 Mar 22 ₹11,405 31 Mar 23 ₹11,862 31 Mar 24 ₹12,802 31 Mar 25 ₹13,906 Returns for HDFC Corporate Bond Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 21 Apr 25 Duration Returns 1 Month 1.9% 3 Month 3.2% 6 Month 4.9% 1 Year 9.9% 3 Year 7.5% 5 Year 7% 10 Year 15 Year Since launch 8.2% Historical performance (Yearly) on absolute basis

Year Returns 2024 8.6% 2023 7.2% 2022 3.3% 2021 3.9% 2020 11.8% 2019 10.3% 2018 6.5% 2017 6.5% 2016 10.6% 2015 8.6% Fund Manager information for HDFC Corporate Bond Fund

Name Since Tenure Anupam Joshi 27 Oct 15 9.35 Yr. Dhruv Muchhal 22 Jun 23 1.69 Yr. Data below for HDFC Corporate Bond Fund as on 31 Mar 25

Asset Allocation

Asset Class Value Cash 3.2% Debt 96.52% Other 0.28% Debt Sector Allocation

Sector Value Corporate 61.07% Government 35.46% Cash Equivalent 3.2% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity 7.23% Government Of India (15/04/2039)

Sovereign Bonds | -4% ₹1,293 Cr 125,000,000

↓ -25,000,000 7.93% Govt Stock 2033

Sovereign Bonds | -4% ₹1,286 Cr 125,000,000 6.92% Govt Stock 2039

Sovereign Bonds | -3% ₹1,008 Cr 100,000,000

↓ -15,000,000 7.53% Govt Stock 2034

Sovereign Bonds | -3% ₹818 Cr 81,000,000 State Bank Of India

Debentures | -2% ₹789 Cr 800 HDFC Bank Limited

Debentures | -2% ₹509 Cr 50,000 Bajaj Housing Finance Limited

Debentures | -2% ₹504 Cr 50,000 Ncd Small Industries Development Bank Of India

Debentures | -2% ₹500 Cr 50,000 LIC Housing Finance Limited

Debentures | -2% ₹500 Cr 5,000 Reliance Industries Limited

Debentures | -1% ₹472 Cr 4,500 5. HDFC Banking and PSU Debt Fund

CAGR/Annualized return of 7.7% since its launch. Ranked 6 in Banking & PSU Debt category. Return for 2024 was 7.9% , 2023 was 6.8% and 2022 was 3.3% . HDFC Banking and PSU Debt Fund

Growth Launch Date 26 Mar 14 NAV (21 Apr 25) ₹22.802 ↑ 0.03 (0.13 %) Net Assets (Cr) ₹5,996 on 31 Mar 25 Category Debt - Banking & PSU Debt AMC HDFC Asset Management Company Limited Rating ☆☆☆☆☆ Risk Moderately Low Expense Ratio 0.79 Sharpe Ratio 1.05 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 300 Exit Load NIL Yield to Maturity 7.25% Effective Maturity 5 Years 6 Months 4 Days Modified Duration 3 Years 10 Months 10 Days Growth of 10,000 investment over the years.

Date Value 31 Mar 20 ₹10,000 31 Mar 21 ₹10,797 31 Mar 22 ₹11,284 31 Mar 23 ₹11,743 31 Mar 24 ₹12,607 31 Mar 25 ₹13,628 Returns for HDFC Banking and PSU Debt Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 21 Apr 25 Duration Returns 1 Month 1.9% 3 Month 3.2% 6 Month 4.8% 1 Year 9.5% 3 Year 7% 5 Year 6.6% 10 Year 15 Year Since launch 7.7% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.9% 2023 6.8% 2022 3.3% 2021 3.7% 2020 10.6% 2019 10.2% 2018 5.9% 2017 6.3% 2016 10.8% 2015 9.8% Fund Manager information for HDFC Banking and PSU Debt Fund

Name Since Tenure Anil Bamboli 26 Mar 14 10.94 Yr. Dhruv Muchhal 22 Jun 23 1.69 Yr. Data below for HDFC Banking and PSU Debt Fund as on 31 Mar 25

Asset Allocation

Asset Class Value Cash 3.97% Debt 95.73% Other 0.29% Debt Sector Allocation

Sector Value Corporate 52.31% Government 43.43% Cash Equivalent 3.97% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity Indian Railway Finance Corporation Limited

Debentures | -5% ₹276 Cr 27,500 Small Industries Development Bank Of India

Debentures | -4% ₹225 Cr 22,500 Indian Railway Finance Corporation Limited

Debentures | -3% ₹202 Cr 20,000 7.18% Govt Stock 2033

Sovereign Bonds | -3% ₹195 Cr 19,000,000

↓ -3,000,000 7.26% Govt Stock 2033

Sovereign Bonds | -3% ₹175 Cr 17,000,000

↓ -2,000,000 State Bank Of India

Debentures | -3% ₹173 Cr 175 Bajaj Housing Finance Limited

Debentures | -3% ₹151 Cr 15,000 Rural Electrification Corporation Limited

Debentures | -3% ₹150 Cr 1,500 Housing And Urban Development Corporation Ltd.

Debentures | -3% ₹149 Cr 15,000 Housing And Urban Development Corporation Limited

Debentures | -2% ₹130 Cr 1,250

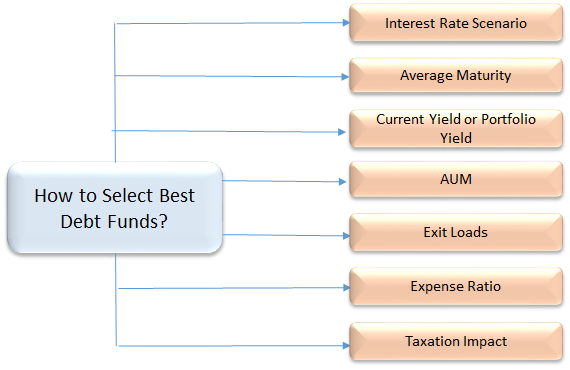

بہترین ڈیبٹ میوچل فنڈز کا اندازہ کیسے لگایا جائے۔

بہترین قرض کے فنڈز کو منتخب کرنے کے لیے جس میں آپ سرمایہ کاری کرنا چاہتے ہیں، کچھ اہم پیرامیٹرز پر غور کرنا ضروری ہے جیسے کہ اوسط میچورٹی، کریڈٹ کوالٹی، AUM، اخراجات کا تناسب، ٹیکس کا اثر وغیرہ۔ آئیے ایک گہرائی سے جائزہ لیتے ہیں۔ -

1. اوسط میچورٹی/دورانیہ

اوسط میچورٹی ڈیٹ فنڈز میں ایک ضروری پیرامیٹر ہے جسے بعض اوقات سرمایہ کاروں کی طرف سے نظر انداز کیا جاتا ہے، جو اس میں شامل خطرات پر غور کیے بغیر طویل مدت تک سرمایہ کاری کرتے ہیں۔ سرمایہ کاروں کو اپنے ڈیٹ فنڈ کی سرمایہ کاری کا فیصلہ اس کی میچورٹی مدت کی بنیاد پر کرنا ہوتا ہے، سرمایہ کاری کی مدت کو ڈیٹ فنڈ کی میچورٹی مدت کے ساتھ ملانا یہ یقینی بنانے کا ایک اچھا طریقہ ہے کہ آپ غیر ضروری خطرہ مول نہ لیں۔ اس طرح، یہ مشورہ دیا جاتا ہے کہ ڈیٹ فنڈز میں زیادہ سے زیادہ رسک ریٹرن حاصل کرنے کے لیے، سرمایہ کاری کرنے سے پہلے، ڈیٹ فنڈ کی اوسط میچورٹی جان لیں۔ اوسط میچورٹی (دورانیہ اسی طرح کا عنصر ہے) کو دیکھنا ضروری ہے، مثال کے طور پر، ایک مائع فنڈ کی اوسط میچورٹی چند دنوں سے لے کر شاید ایک ماہ تک ہو سکتی ہے، اس کا مطلب یہ ہوگا کہ یہ ایک ایسے سرمایہ کار کے لیے بہترین آپشن ہے جو تلاش کر رہا ہے۔ چند دنوں کے لیے پیسہ لگانا۔ اسی طرح، اگر آپ ایک سال کے ٹائم فریم کو دیکھ رہے ہیں۔سرمایہ کاری کا منصوبہ پھر، ایک مختصر مدت کے قرض فنڈ مثالی ہو سکتا ہے.

2. شرح سود کا منظرنامہ

ڈیٹ فنڈز میں مارکیٹ کے ماحول کو سمجھنا بہت ضروری ہے جو شرح سود اور اس کے اتار چڑھاو سے متاثر ہوتے ہیں۔ جب معیشت میں شرح سود بڑھ جاتی ہے تو بانڈ کی قیمت گرتی ہے اور اس کے برعکس۔ اس کے علاوہ، اس وقت کے دوران جب شرح سود میں اضافہ ہوتا ہے، نئے بانڈز پرانے بانڈز سے زیادہ پیداوار کے ساتھ مارکیٹ میں جاری کیے جاتے ہیں، جس سے وہ پرانے بانڈز کم قیمت کے ہوتے ہیں۔ لہذا، سرمایہ کار مارکیٹ میں نئے بانڈز کی طرف زیادہ متوجہ ہوتے ہیں اور پرانے بانڈز کی دوبارہ قیمتوں کا تعین بھی ہوتا ہے۔ اگر کسی ڈیٹ فنڈ میں اس طرح کے "پرانے بانڈز" کی نمائش ہو رہی ہے تو جب شرح سود میں اضافہ ہوتا ہے،نہیں ہیں قرض فنڈ پر منفی اثر پڑے گا۔ مزید برآں، چونکہ قرض کے فنڈز شرح سود میں اتار چڑھاؤ کا شکار ہوتے ہیں، اس سے فنڈ پورٹ فولیو میں بنیادی بانڈز کی قیمتوں میں خلل پڑتا ہے۔ مثال کے طور پر، سود کی بڑھتی ہوئی شرحوں کے دوران طویل مدتی قرض کے فنڈز زیادہ خطرے میں ہوتے ہیں۔ اس وقت کے دوران قلیل مدتی سرمایہ کاری کا منصوبہ بنانے سے آپ کی شرح سود کے خطرات کم ہو جائیں گے۔

اگر کسی کو شرح سود کا اچھی طرح علم ہے اور وہ اس کی نگرانی کر سکتا ہے تو کوئی اس سے فائدہ بھی اٹھا سکتا ہے۔ گرتی ہوئی شرح سود کی مارکیٹ میں، طویل مدتی قرض کے فنڈز ایک اچھا انتخاب ہوگا۔ تاہم، شرح سود میں اضافے کے دوران، مختصر مدت کے فنڈز جیسے کم اوسط میچورٹی والے فنڈز میں ہونا دانشمندی ہوگی،الٹرا شارٹ ٹرم فنڈ یا یہاں تک کہ مائع فنڈز۔

3. موجودہ پیداوار یا پورٹ فولیو کی پیداوار

پیداوار پورٹ فولیو میں بانڈز سے پیدا ہونے والی سود کی آمدنی کا ایک پیمانہ ہے۔ وہ فنڈز جو قرض یا بانڈز میں سرمایہ کاری کرتے ہیں جن کی شرح زیادہ ہے۔کوپن کی شرح (یا پیداوار) کی مجموعی پورٹ فولیو کی پیداوار زیادہ ہوگی۔ پختگی کی پیداوار (ytmقرض میوچل فنڈ کا ) فنڈ کی چل رہی پیداوار کی نشاندہی کرتا ہے۔ YTM کی بنیاد پر قرض کے فنڈز کا موازنہ کرتے وقت، اس حقیقت کو بھی دیکھنا چاہیے کہ اضافی پیداوار کیسے حاصل ہو رہی ہے۔ کیا یہ کم پورٹ فولیو کے معیار کی قیمت پر ہے؟ اتنے اچھے معیار کے آلات میں سرمایہ کاری کے اپنے مسائل ہیں۔ آپ قرض فنڈ میں سرمایہ کاری ختم نہیں کرنا چاہتے جس میں ایسے بانڈز یا سیکیورٹیز ہوں جو ہو سکتی ہیں۔طے شدہ بعد میں. لہذا، ہمیشہ پورٹ فولیو کی پیداوار کو دیکھیں اور اسے کریڈٹ کے معیار کے ساتھ متوازن رکھیں۔

4. پورٹ فولیو کا کریڈٹ کوالٹی

بہترین ڈیٹ فنڈز میں سرمایہ کاری کرنے کے لیے، بانڈز اور ڈیٹ سیکیورٹیز کے کریڈٹ کوالٹی کو چیک کرنا ایک ضروری پیرامیٹر ہے۔ بانڈز کو مختلف ایجنسیوں کی طرف سے ان کی رقم واپس کرنے کی صلاحیت کی بنیاد پر کریڈٹ ریٹنگ تفویض کی جاتی ہے۔ AAA ریٹنگ والا بانڈ بہترین کریڈٹ ریٹنگ سمجھا جاتا ہے اور اس کا مطلب ایک محفوظ اور محفوظ سرمایہ کاری بھی ہے۔ اگر کوئی صحیح معنوں میں حفاظت چاہتا ہے اور اسے بہترین قرض فنڈ کے انتخاب میں سب سے اہم پیرامیٹر سمجھتا ہے، تو بہت ہی اعلیٰ معیار کے قرض کے آلات (AAA یا AA+) والے فنڈ میں جانا مطلوبہ آپشن ہو سکتا ہے۔

5. انتظام کے تحت اثاثے (AUM)

بہترین قرض فنڈز کا انتخاب کرتے وقت یہ سب سے اہم پیرامیٹر ہے۔ AUM تمام سرمایہ کاروں کے ذریعہ کسی خاص اسکیم میں لگائی گئی کل رقم ہے۔ چونکہ، زیادہ ترباہمی چندہڈیٹ فنڈز میں کل AUM کی سرمایہ کاری کی جاتی ہے، سرمایہ کاروں کو اسکیم کے اثاثوں کو منتخب کرنے کی ضرورت ہوتی ہے جن میں کافی AUM ہو۔ ایک ایسے فنڈ میں ہونا جس میں کارپوریٹس کا بڑا ایکسپوژر ہو، خطرناک ہوسکتا ہے، کیونکہ ان کی واپسی بڑی ہوسکتی ہے جس سے فنڈ کی مجموعی کارکردگی متاثر ہوسکتی ہے۔

6. اخراجات کا تناسب

ڈیٹ فنڈز میں ایک اہم عنصر جس پر غور کیا جائے وہ اس کے اخراجات کا تناسب ہے۔ اخراجات کا زیادہ تناسب فنڈز کی کارکردگی پر بڑا اثر ڈالتا ہے۔ مثال کے طور پر، مائع فنڈز میں سب سے کم اخراجات کا تناسب ہوتا ہے جو 50 bps تک ہوتا ہے (BPS شرح سود کی پیمائش کرنے کے لیے ایک یونٹ ہے جس میں ایک bps 1% کے 1/100th کے برابر ہے) جبکہ دیگر قرض فنڈز 150 bps تک چارج کر سکتے ہیں۔ لہذا ایک قرض میوچل فنڈ کے درمیان انتخاب کرنے کے لیے، انتظامی فیس یا فنڈ چلانے کے اخراجات پر غور کرنا ضروری ہے۔

7. ٹیکس کے اثرات

ڈیبٹ فنڈز انڈیکسیشن فوائد کے ساتھ طویل مدتی سرمائے کے فوائد (3 سال سے زیادہ) کا فائدہ پیش کرتے ہیں۔ اور قلیل مدتی سرمایہ نفع (3 سال سے کم) پر 30% ٹیکس لگایا جاتا ہے۔

ایک سرمایہ کار کے طور پر غور کرنے کی چیزیں

1. فنڈ کے مقاصد

ڈیبٹ فنڈ کا مقصد مختلف قسم کی سیکیورٹیز کے متنوع پورٹ فولیو کو برقرار رکھ کر زیادہ سے زیادہ منافع کمانا ہے۔ آپ ان سے توقع کر سکتے ہیں کہ وہ پیش قیاسی انداز میں کارکردگی کا مظاہرہ کریں۔ یہی وجہ ہے کہ قرض کے فنڈز قدامت پسند سرمایہ کاروں میں مقبول ہیں۔

2. فنڈ کی اقسام

ڈیبٹ فنڈز کو مزید مختلف زمروں میں تقسیم کیا گیا ہے جیسے مائع فنڈز،ماہانہ آمدنی کا منصوبہ (MIP)، فکسڈ میچورٹی پلانز (FMP)،ڈائنامک بانڈ فنڈز، انکم فنڈز، کریڈٹ مواقع فنڈز، GILT فنڈز، شارٹ ٹرم فنڈز اور الٹرا شارٹ ٹرم فنڈز۔

3. خطرات

قرض کے فنڈز بنیادی طور پر شرح سود کے خطرے، کریڈٹ رسک، اورلیکویڈیٹی خطرہ سود کی شرح کی مجموعی نقل و حرکت کی وجہ سے فنڈ کی قیمت میں اتار چڑھاؤ آ سکتا ہے۔ جاری کنندہ کے ذریعہ سود اور پرنسپل کی ادائیگی میں ڈیفالٹ کا خطرہ ہے۔ لیکویڈیٹی کا خطرہ اس وقت ہوتا ہے جب فنڈ مینیجر مانگ کی کمی کی وجہ سے بنیادی سیکیورٹی فروخت کرنے سے قاصر ہوتا ہے۔

4. لاگت

ڈیبٹ فنڈز آپ کے پیسے کا انتظام کرنے کے لیے اخراجات کا تناسب لیتے ہیں۔ اب تکSEBI نے اخراجات کے تناسب کی بالائی حد کو 2.25% لازمی قرار دیا تھا (ضابطوں کے ساتھ وقتاً فوقتاً تبدیل ہو سکتا ہے۔)

5. سرمایہ کاری افق

مائع فنڈز کے لیے 3 ماہ سے 1 سال کی سرمایہ کاری مثالی ہوگی۔ اگر آپ کے پاس 2 سے 3 سال کا طویل افق ہے، تو آپ مختصر مدت کے بانڈ فنڈز کے لیے جا سکتے ہیں۔

6. مالی اہداف

ڈیبٹ فنڈز کا استعمال مختلف اہداف حاصل کرنے کے لیے کیا جا سکتا ہے جیسے اضافی آمدنی حاصل کرنا یا لیکویڈیٹی کے مقصد کے لیے۔

آن لائن بہترین ڈیبٹ فنڈز میں سرمایہ کاری کیسے کریں؟

Fincash.com پر لائف ٹائم کے لیے مفت انویسٹمنٹ اکاؤنٹ کھولیں۔

اپنی رجسٹریشن اور KYC کا عمل مکمل کریں۔

دستاویزات اپ لوڈ کریں (PAN، آدھار، وغیرہ)۔اور، آپ سرمایہ کاری کے لیے تیار ہیں!

نتیجہ

ڈیبٹ فنڈز آپ کے پیسے کی سرمایہ کاری کرنے اور آپ کے مماثل متعلقہ پروڈکٹ کو منتخب کرکے مستقل بنیادوں پر آمدنی پیدا کرنے کا ایک بہترین طریقہ ہے۔رسک پروفائل. لہذا، سرمایہ کار جو مستقل آمدنی پیدا کرنا چاہتے ہیں یا قرض کی منڈیوں سے فائدہ اٹھانا چاہتے ہیں، 2022 - 2023 کے لیے اوپر دیے گئے بہترین قرض فنڈز پر غور کر سکتے ہیں اور سرمایہ کاری شروع کر سکتے ہیں!_

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔

The article is nice and informative but it could be in more simple words because lot of people have much less knowledge in such sector