Table of Contents

- کم رسک انویسٹمنٹ فنڈز کیا ہیں؟

- بہترین کم رسک میوچل فنڈز مالی سال 22 - 23

- اکثر پوچھے گئے سوالات

- 1. میں بہترین فنڈ کا انتخاب کیسے کر سکتا ہوں؟

- 2. کون سی مناسب سرمایہ کاری کی قسم ہے جس میں سب سے کم خطرہ ہے؟

- 3. میوچل فنڈ کیلکولیٹر کا کیا استعمال ہے؟

- 4. میں کتنی سرمایہ کاری کر سکتا ہوں؟

- 5. کیا سرمایہ کاری کرنے کا کوئی صحیح وقت ہے؟

- 6. کیا مجھے میوچل فنڈز میں سرمایہ کاری کرنے کے لیے بینک اکاؤنٹ کی ضرورت ہے؟

- 7. کیا فنڈ مینیجر سے رابطہ کرنا ضروری ہے؟

- 8. کیا میں اپنی سرمایہ کاری کی رقم نکال سکتا ہوں؟

- 9. اگر میں جلدی واپس لے تو کیا مجھے کوئی جرمانہ ادا کرنا پڑے گا؟

Top 5 Debt - Ultrashort Bond Funds

2022 میں سرمایہ کاری کے لیے ٹاپ 5 بہترین کم رسک میوچل فنڈز

عام طور پر، سرمایہ کاری کے لیے کوئی نوزائیدہ یا ایک بزرگ شہری جو اپنے فنڈز کو محفوظ بنانا چاہتا ہے، کم رسک کی تلاش کرتا ہے۔باہمی چندہ. جب ایکسرمایہ کار کم رسک والے میوچل فنڈز میں سرمایہ کاری کرنا چاہتا ہے یہ عام طور پر اس لیے ہوتا ہے کہ اسے اپنی رقم محفوظ کرنے یا مختصر مدت میں زیادہ سے زیادہ منافع کمانے کی ضرورت ہوتی ہے۔

لہذا، اگر آپ ان میں سے ایک ہیں تو آپ مزید پڑھ سکتے ہیں۔

کم رسک انویسٹمنٹ فنڈز کیا ہیں؟

بہت سے سرمایہ کار منتظر ہیں۔سرمایہ کاری میوچل فنڈز میں کیونکہ یہ زیادہ منافع پیش کرتے ہیں اور دوسرے آلات جیسے فکسڈ ڈپازٹس کے مقابلے زیادہ ٹیکس موثر بھی ہوتے ہیں۔ لیکن، جب خطرے سے بچنے والے سرمایہ کاروں کی بات آتی ہے، تو یہ وہ سرمایہ کار ہیں جو محفوظ منافع کی تلاش میں ہیں اور سرمایہ کاری میں خطرے کو برداشت نہیں کر سکتے۔ اس کے علاوہ، خطرے سے بچنے والا سرمایہ کار سرمایہ کاری کو ترجیح نہیں دے گا۔ایکوئٹیزکیونکہ یہ انتہائی خطرناک فنڈز ہیں۔

قرض فنڈ خطرے سے بچنے والے یا یہاں تک کہ ایک نوزائیدہ سرمایہ کار کے لئے موزوں ہیں جو اس کے لئے تیار ہے۔میوچل فنڈز میں سرمایہ کاری کریں۔. جیسا کہ قرض کے فنڈز حکومت میں سرمایہ کاری کرتے ہیں۔بانڈز,منی مارکیٹ فنڈزوغیرہ، وہ نسبتاً زیادہ محفوظ ہیں۔ مختلف قسم کے قرض فنڈز ہیں جیسےمائع فنڈزالٹرامختصر مدت کے فنڈز، قلیل مدتی فنڈز، ڈائنامک بانڈز، گلٹس فنڈز، وغیرہ، جو خطرات میں مختلف ہوتے ہیں۔طویل مدتی قرض فنڈز خطرناک فنڈز ہیں، اس طرح سرمایہ کار کمخطرے کی بھوک ان فنڈز میں سرمایہ کاری سے گریز کرنا چاہیے۔

مائع فنڈز اور الٹرا شارٹ ٹرم فنڈز سب سے کم خطرناک فنڈز ہیں جن کا مقصد مختصر مدت کے لیے زیادہ سے زیادہ منافع پیدا کرنا ہے۔ اس طرح ایک نیا سرمایہ کار جو مختصر مدت میں اپنے بیکار پیسوں پر اچھا منافع کمانا چاہتا ہے وہ یہاں سرمایہ کاری کر سکتا ہے۔

Talk to our investment specialist

بہترین کم رسک میوچل فنڈز مالی سال 22 - 23

مائع فنڈز

مائع فنڈز ان سیکیورٹیز میں سرمایہ کاری کرتے ہیں جن کی پختگی کی مدت کم ہوتی ہے، عام طور پر اس سے کم91 دن. یہ فنڈز آسانی سے فراہم کرتے ہیں۔لیکویڈیٹی اور دیگر قسم کے قرض کے آلات کے مقابلے میں کم سے کم اتار چڑھاؤ والے ہوتے ہیں۔ اس کے علاوہ، مائع روایتی کے مقابلے میں ایک بہتر اختیار ہےبینک بچت اکاونٹ. بینک اکاؤنٹ کے مقابلے میں، مائع فنڈز سالانہ سود کا 7-8% فراہم کرتے ہیں۔ وہ سرمایہ کار جو خطرے سے پاک سرمایہ کاری چاہتے ہیں مثالی طور پر ان فنڈز میں سرمایہ کاری کو ترجیح دے سکتے ہیں۔ یہاں سرفہرست 5 ہیں۔بہترین مائع فنڈز.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Indiabulls Liquid Fund Growth ₹2,529.78

↑ 0.36 ₹212 1.6 3.5 7.2 6.9 7.4 6.21% 1M 8D 1M 8D PGIM India Insta Cash Fund Growth ₹340.539

↑ 0.05 ₹400 1.6 3.5 7.2 7 7.3 6.48% 1D 2D Principal Cash Management Fund Growth ₹2,307.2

↑ 0.32 ₹6,288 1.5 3.5 7.1 6.9 7.3 6.29% 1M 17D 1M 18D JM Liquid Fund Growth ₹71.3724

↑ 0.01 ₹2,434 1.6 3.4 7 6.9 7.2 6.15% 1M 24D 1M 28D Axis Liquid Fund Growth ₹2,912.67

↑ 0.42 ₹36,089 1.6 3.5 7.2 7 7.4 6.3% 1M 8D 1M 11D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Jul 25

الٹرا شارٹ ٹرم فنڈز

یہ فنڈز قرض کے آلات جیسے ٹریژری بلز، کمرشل پیپرز، سرٹیفکیٹ آف ڈپازٹس، اور کارپوریٹ بانڈز میں سرمایہ کاری کرتے ہیں۔ فنڈز میں کم بقایا پختگی ہے، سے لے کر6 ماہ سے 1 سال.الٹرا شارٹ ٹرم فنڈ بہت کم کے ساتھ اچھا منافع پیش کرتے ہیںمارکیٹ اتار چڑھاؤ. نئے سرمایہ کار جو لیکوڈ فنڈز سے بہتر منافع کی تلاش میں ہیں ان فنڈز میں سرمایہ کاری کو ترجیح دیں، کیونکہ یہ مائع فنڈز سے بہتر منافع فراہم کرتے ہیں۔ یہاں سرفہرست 5 بہترین الٹرا شارٹ ٹرم فنڈز ہیں۔

The primary objective of the schemes is to generate regular income through investments in debt and money market instruments. Income maybe generated through the receipt of coupon payments or the purchase and sale of securities in the underlying portfolio. The schemes will under normal market conditions, invest its net assets in fixed income securities, money market instruments, cash and cash equivalents. Aditya Birla Sun Life Savings Fund is a Debt - Ultrashort Bond fund was launched on 16 Apr 03. It is a fund with Moderately Low risk and has given a Below is the key information for Aditya Birla Sun Life Savings Fund Returns up to 1 year are on (Erstwhile ICICI Prudential Regular Income Fund) The fund’s objective is to generate regular income through investments primarily in debt and money market instruments. As a secondary objective, the Scheme also seeks to generate long term capital appreciation from the portion of equity investments under the Scheme. ICICI Prudential Ultra Short Term Fund is a Debt - Ultrashort Bond fund was launched on 3 May 11. It is a fund with Moderate risk and has given a Below is the key information for ICICI Prudential Ultra Short Term Fund Returns up to 1 year are on (Erstwhile SBI Magnum InstaCash Fund) To provide the investors an opportunity to earn returns through investment in

debt & money market securities, while having the benefit of a very high degree of liquidity. SBI Magnum Ultra Short Duration Fund is a Debt - Ultrashort Bond fund was launched on 21 May 99. It is a fund with Low risk and has given a Below is the key information for SBI Magnum Ultra Short Duration Fund Returns up to 1 year are on (Erstwhile Kotak Treasury Advantage Fund) The investment objective of the Scheme is to generate returns through investments in debt and money market instruments with a view to reduce the interest rate risk. However, there is no assurance or guarantee that the investment objective of the scheme will be achieved. Kotak Savings Fund is a Debt - Ultrashort Bond fund was launched on 13 Aug 04. It is a fund with Moderately Low risk and has given a Below is the key information for Kotak Savings Fund Returns up to 1 year are on (Erstwhile Invesco India Medium Term Bond Fund) The objective is to generate regular income and capital appreciation by investing in a portfolio of medium term debt and money market instruments. Invesco India Ultra Short Term Fund is a Debt - Ultrashort Bond fund was launched on 30 Dec 10. It is a fund with Moderate risk and has given a Below is the key information for Invesco India Ultra Short Term Fund Returns up to 1 year are on Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Aditya Birla Sun Life Savings Fund Growth ₹550.385

↑ 0.06 ₹18,981 2.1 4.2 8.1 7.4 7.9 6.92% 4M 13D 5M 8D UTI Ultra Short Term Fund Growth ₹4,251.91

↑ 0.85 ₹4,351 1.8 3.8 7.4 6.8 7.2 6.73% 5M 11D 5M 16D BOI AXA Ultra Short Duration Fund Growth ₹3,171.39

↑ 0.63 ₹224 1.7 3.7 7.1 6.5 6.7 6.38% 5M 23D 5M 23D Indiabulls Ultra Short Term Fund Growth ₹2,021.64

↑ 0.84 ₹18 0.8 1.5 4.2 6.2 3.23% 1D 1D ICICI Prudential Ultra Short Term Fund Growth ₹27.7909

↑ 0.00 ₹16,269 1.9 4 7.6 7.1 7.5 6.88% 5M 12D 8M 8D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Jul 25 1. Aditya Birla Sun Life Savings Fund

CAGR/Annualized return of 7.4% since its launch. Ranked 6 in Ultrashort Bond category. Return for 2024 was 7.9% , 2023 was 7.2% and 2022 was 4.8% . Aditya Birla Sun Life Savings Fund

Growth Launch Date 16 Apr 03 NAV (10 Jul 25) ₹550.385 ↑ 0.06 (0.01 %) Net Assets (Cr) ₹18,981 on 31 May 25 Category Debt - Ultrashort Bond AMC Birla Sun Life Asset Management Co Ltd Rating ☆☆☆☆☆ Risk Moderately Low Expense Ratio 0.54 Sharpe Ratio 3.11 Information Ratio 0 Alpha Ratio 0 Min Investment 1,000 Min SIP Investment 1,000 Exit Load NIL Yield to Maturity 6.92% Effective Maturity 5 Months 8 Days Modified Duration 4 Months 13 Days Growth of 10,000 investment over the years.

Date Value 30 Jun 20 ₹10,000 30 Jun 21 ₹10,484 30 Jun 22 ₹10,887 30 Jun 23 ₹11,600 30 Jun 24 ₹12,464 30 Jun 25 ₹13,474 Returns for Aditya Birla Sun Life Savings Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 10 Jul 25 Duration Returns 1 Month 0.5% 3 Month 2.1% 6 Month 4.2% 1 Year 8.1% 3 Year 7.4% 5 Year 6.1% 10 Year 15 Year Since launch 7.4% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.9% 2023 7.2% 2022 4.8% 2021 3.9% 2020 7% 2019 8.5% 2018 7.6% 2017 7.2% 2016 9.2% 2015 8.9% Fund Manager information for Aditya Birla Sun Life Savings Fund

Name Since Tenure Sunaina Cunha 20 Jun 14 10.96 Yr. Kaustubh Gupta 15 Jul 11 13.89 Yr. Monika Gandhi 22 Mar 21 4.2 Yr. Data below for Aditya Birla Sun Life Savings Fund as on 31 May 25

Asset Allocation

Asset Class Value Cash 41.07% Debt 58.69% Other 0.24% Debt Sector Allocation

Sector Value Corporate 64.99% Cash Equivalent 18.97% Government 15.8% Credit Quality

Rating Value AA 35.5% AAA 64.5% Top Securities Holdings / Portfolio

Name Holding Value Quantity Shriram Finance Limited

Debentures | -3% ₹613 Cr 60,000 Nirma Limited

Debentures | -3% ₹489 Cr 48,500 Small Industries Development Bank of India

Debentures | -2% ₹430 Cr 9,000 Gujarat (Government of)

- | -2% ₹379 Cr 37,500,000 Bharti Telecom Limited

Debentures | -2% ₹362 Cr 3,600 182 DTB 29082025

Sovereign Bonds | -2% ₹356 Cr 36,000,000 National Bank For Agriculture And Rural Development

Debentures | -2% ₹317 Cr 3,150 Mankind Pharma Limited

Debentures | -2% ₹309 Cr 30,500 Avanse Financial Services Limited

Debentures | -2% ₹301 Cr 30,000 Bharti Telecom Limited

Debentures | -1% ₹271 Cr 2,700 2. ICICI Prudential Ultra Short Term Fund

CAGR/Annualized return of 7.5% since its launch. Ranked 27 in Ultrashort Bond category. Return for 2024 was 7.5% , 2023 was 6.9% and 2022 was 4.5% . ICICI Prudential Ultra Short Term Fund

Growth Launch Date 3 May 11 NAV (10 Jul 25) ₹27.7909 ↑ 0.00 (0.01 %) Net Assets (Cr) ₹16,269 on 31 May 25 Category Debt - Ultrashort Bond AMC ICICI Prudential Asset Management Company Limited Rating ☆☆☆ Risk Moderate Expense Ratio 0.86 Sharpe Ratio 2.27 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-1 Months (0.5%),1 Months and above(NIL) Yield to Maturity 6.88% Effective Maturity 8 Months 8 Days Modified Duration 5 Months 12 Days Growth of 10,000 investment over the years.

Date Value 30 Jun 20 ₹10,000 30 Jun 21 ₹10,502 30 Jun 22 ₹10,888 30 Jun 23 ₹11,583 30 Jun 24 ₹12,411 30 Jun 25 ₹13,362 Returns for ICICI Prudential Ultra Short Term Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 10 Jul 25 Duration Returns 1 Month 0.5% 3 Month 1.9% 6 Month 4% 1 Year 7.6% 3 Year 7.1% 5 Year 6% 10 Year 15 Year Since launch 7.5% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.5% 2023 6.9% 2022 4.5% 2021 4% 2020 6.5% 2019 8.4% 2018 7.5% 2017 6.9% 2016 9.8% 2015 9.1% Fund Manager information for ICICI Prudential Ultra Short Term Fund

Name Since Tenure Manish Banthia 15 Nov 16 8.55 Yr. Ritesh Lunawat 15 Jun 17 7.97 Yr. Data below for ICICI Prudential Ultra Short Term Fund as on 31 May 25

Asset Allocation

Asset Class Value Cash 44.32% Debt 55.45% Other 0.23% Debt Sector Allocation

Sector Value Corporate 58.66% Government 22.39% Cash Equivalent 18.73% Credit Quality

Rating Value AA 17.33% AAA 82.67% Top Securities Holdings / Portfolio

Name Holding Value Quantity 7.11% Govt Stock 2028

Sovereign Bonds | -6% ₹1,047 Cr 103,500,000

↓ -5,500,000 LIC Housing Finance Ltd

Debentures | -4% ₹602 Cr 6,000 182 Days Tbill

Sovereign Bonds | -3% ₹492 Cr 50,000,000 National Bank For Agriculture And Rural Development

Debentures | -2% ₹384 Cr 38,000

↑ 7,500 National Bank For Agriculture And Rural Development

Debentures | -2% ₹377 Cr 3,750

↑ 1,000 Bharti Telecom Limited

Debentures | -2% ₹347 Cr 34,500 Larsen And Toubro Limited

Debentures | -2% ₹251 Cr 25,000 LIC Housing Finance Ltd

Debentures | -1% ₹226 Cr 2,250 HDFC Bank Ltd.

Debentures | -1% ₹214 Cr 4,500 Oberoi Realty Limited

Debentures | -1% ₹202 Cr 20,000 3. SBI Magnum Ultra Short Duration Fund

CAGR/Annualized return of 7.1% since its launch. Return for 2024 was 7.4% , 2023 was 7% and 2022 was 4.5% . SBI Magnum Ultra Short Duration Fund

Growth Launch Date 21 May 99 NAV (10 Jul 25) ₹5,993.7 ↑ 1.25 (0.02 %) Net Assets (Cr) ₹16,434 on 31 May 25 Category Debt - Ultrashort Bond AMC SBI Funds Management Private Limited Rating ☆☆☆ Risk Low Expense Ratio 0.54 Sharpe Ratio 2.44 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load NIL Yield to Maturity 0.49% Effective Maturity 6 Months 25 Days Modified Duration 5 Months 16 Days Growth of 10,000 investment over the years.

Date Value 30 Jun 20 ₹10,000 30 Jun 21 ₹10,380 30 Jun 22 ₹10,730 30 Jun 23 ₹11,414 30 Jun 24 ₹12,233 30 Jun 25 ₹13,162 Returns for SBI Magnum Ultra Short Duration Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 10 Jul 25 Duration Returns 1 Month 0.5% 3 Month 1.8% 6 Month 3.9% 1 Year 7.6% 3 Year 7.1% 5 Year 5.6% 10 Year 15 Year Since launch 7.1% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.4% 2023 7% 2022 4.5% 2021 3.4% 2020 5.9% 2019 8% 2018 7.9% 2017 6.6% 2016 7.7% 2015 8.3% Fund Manager information for SBI Magnum Ultra Short Duration Fund

Name Since Tenure Sudhir Agrawal 15 May 25 0.05 Yr. Data below for SBI Magnum Ultra Short Duration Fund as on 31 May 25

Asset Allocation

Asset Class Value Cash 68.73% Debt 31.08% Other 0.2% Debt Sector Allocation

Sector Value Corporate 43.49% Cash Equivalent 38.58% Government 17.73% Credit Quality

Rating Value AA 0.78% AAA 99.22% Top Securities Holdings / Portfolio

Name Holding Value Quantity 5.63% Govt Stock 2026

Sovereign Bonds | -4% ₹685 Cr 68,500,000 National Bank For Agriculture And Rural Development

Debentures | -3% ₹517 Cr 5,150 HDFC Bank Ltd.

Debentures | -3% ₹477 Cr 10,000 National Bank For Agriculture And Rural Development

Debentures | -2% ₹425 Cr 4,250 India (Republic of)

- | -2% ₹323 Cr 32,500,000

↑ 32,500,000 INDIA UNIVERSAL TRUST AL2

Unlisted bonds | -2% ₹283 Cr 400 Citicorp Finance (India) Limited

Debentures | -1% ₹250 Cr 25,000 Rec Limited

Debentures | -1% ₹244 Cr 2,450 National Bank For Agriculture And Rural Development

Debentures | -1% ₹232 Cr 23,000 Tata Capital Housing Finance Limited

Debentures | -1% ₹221 Cr 2,200 4. Kotak Savings Fund

CAGR/Annualized return of 7.2% since its launch. Ranked 44 in Ultrashort Bond category. Return for 2024 was 7.2% , 2023 was 6.8% and 2022 was 4.5% . Kotak Savings Fund

Growth Launch Date 13 Aug 04 NAV (10 Jul 25) ₹43.0162 ↑ 0.01 (0.02 %) Net Assets (Cr) ₹15,401 on 31 May 25 Category Debt - Ultrashort Bond AMC Kotak Mahindra Asset Management Co Ltd Rating ☆☆☆ Risk Moderately Low Expense Ratio 0.8 Sharpe Ratio 1.66 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 1,000 Exit Load NIL Yield to Maturity 6.63% Effective Maturity 6 Months Modified Duration 5 Months 23 Days Growth of 10,000 investment over the years.

Date Value 30 Jun 20 ₹10,000 30 Jun 21 ₹10,371 30 Jun 22 ₹10,721 30 Jun 23 ₹11,393 30 Jun 24 ₹12,183 30 Jun 25 ₹13,091 Returns for Kotak Savings Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 10 Jul 25 Duration Returns 1 Month 0.5% 3 Month 1.8% 6 Month 3.9% 1 Year 7.4% 3 Year 6.9% 5 Year 5.5% 10 Year 15 Year Since launch 7.2% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.2% 2023 6.8% 2022 4.5% 2021 3.2% 2020 5.8% 2019 7.8% 2018 7.4% 2017 6.7% 2016 8.2% 2015 8.6% Fund Manager information for Kotak Savings Fund

Name Since Tenure Deepak Agrawal 15 Apr 08 17.14 Yr. Manu Sharma 1 Nov 22 2.58 Yr. Data below for Kotak Savings Fund as on 31 May 25

Asset Allocation

Asset Class Value Cash 55.91% Debt 43.84% Other 0.25% Debt Sector Allocation

Sector Value Corporate 57.28% Government 22.13% Cash Equivalent 20.33% Credit Quality

Rating Value AA 8.41% AAA 91.59% Top Securities Holdings / Portfolio

Name Holding Value Quantity 8.2% Govt Stock 2025

Sovereign Bonds | -5% ₹805 Cr 80,000,000 Bajaj Housing Finance Limited

Debentures | -4% ₹650 Cr 6,450 National Bank For Agriculture And Rural Development

Debentures | -4% ₹564 Cr 56,000 Rec Limited

Debentures | -3% ₹478 Cr 47,500 Mankind Pharma Limited

Debentures | -2% ₹303 Cr 30,000 182 Days Tbill

Sovereign Bonds | -2% ₹247 Cr 25,000,000 364 DTB 19mar2026

Sovereign Bonds | -1% ₹240 Cr 25,000,000 India (Republic of)

- | -1% ₹238 Cr 25,000,000 Bharti Telecom Limited

Debentures | -1% ₹226 Cr 2,250 08.49 Tn SDL 2026

Sovereign Bonds | -1% ₹204 Cr 20,080,000 5. Invesco India Ultra Short Term Fund

CAGR/Annualized return of 7.1% since its launch. Ranked 40 in Ultrashort Bond category. Return for 2024 was 7.5% , 2023 was 6.6% and 2022 was 4.1% . Invesco India Ultra Short Term Fund

Growth Launch Date 30 Dec 10 NAV (10 Jul 25) ₹2,705.68 ↑ 0.46 (0.02 %) Net Assets (Cr) ₹1,227 on 31 May 25 Category Debt - Ultrashort Bond AMC Invesco Asset Management (India) Private Ltd Rating ☆☆☆ Risk Moderate Expense Ratio 0.74 Sharpe Ratio 2.08 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 1,000 Exit Load NIL Yield to Maturity 6.59% Effective Maturity 5 Months 24 Days Modified Duration 5 Months 16 Days Growth of 10,000 investment over the years.

Date Value 30 Jun 20 ₹10,000 30 Jun 21 ₹10,324 30 Jun 22 ₹10,639 30 Jun 23 ₹11,277 30 Jun 24 ₹12,079 30 Jun 25 ₹12,988 Returns for Invesco India Ultra Short Term Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 10 Jul 25 Duration Returns 1 Month 0.5% 3 Month 1.8% 6 Month 4% 1 Year 7.5% 3 Year 6.9% 5 Year 5.4% 10 Year 15 Year Since launch 7.1% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.5% 2023 6.6% 2022 4.1% 2021 3% 2020 5.1% 2019 7.6% 2018 7.3% 2017 7.1% 2016 9.1% 2015 8.3% Fund Manager information for Invesco India Ultra Short Term Fund

Name Since Tenure Krishna Cheemalapati 4 Jan 20 5.41 Yr. Vikas Garg 27 Jul 21 3.85 Yr. Data below for Invesco India Ultra Short Term Fund as on 31 May 25

Asset Allocation

Asset Class Value Cash 57.99% Debt 41.67% Other 0.33% Debt Sector Allocation

Sector Value Corporate 55.65% Cash Equivalent 33.36% Government 10.65% Credit Quality

Rating Value AA 24.4% AAA 75.6% Top Securities Holdings / Portfolio

Name Holding Value Quantity 08.24 Tn SDL 2025sep

Sovereign Bonds | -4% ₹50 Cr 5,000,000 National Bank For Agriculture And Rural Development

Debentures | -4% ₹50 Cr 5,000,000 India (Republic of)

- | -4% ₹49 Cr 5,000,000 Export Import Bank Of India

Debentures | -3% ₹40 Cr 4,000,000 Cholamandalam Investment And Finance Company Limited

Debentures | -3% ₹30 Cr 3,000,000 TATA Projects Limited

Debentures | -2% ₹25 Cr 2,500,000 Torrent Power Limited

Debentures | -2% ₹25 Cr 2,500,000 Godrej Industries Limited

Debentures | -2% ₹25 Cr 2,500,000 Bharti Telecom Limited

Debentures | -2% ₹25 Cr 2,500,000 Tata Realty And Infrastructure Limited

Debentures | -2% ₹25 Cr 2,500,000

اکثر پوچھے گئے سوالات

1. میں بہترین فنڈ کا انتخاب کیسے کر سکتا ہوں؟

اے سرمایہ کاری کا انتخاب متعدد عوامل پر مبنی ہوتا ہے، جیسے فنڈ مینیجرز، تاریخی منافع، فیس اور بوجھ، سرمایہ کاری کا انداز، سرمایہ کاری کا مقصد، سرمایہ کاری کا افق اور بہت کچھ۔ اس طرح، بہترین فنڈ لینے کے لیے، یقینی بنائیں کہ آپ ہر اہم کا تجزیہ کرتے ہیں۔عنصر آگے بڑھنے سے پہلے احتیاط سے۔

2. کون سی مناسب سرمایہ کاری کی قسم ہے جس میں سب سے کم خطرہ ہے؟

اے کی غیر متوقع صورتحال کی وجہ سےمعیشت اور سرمایہ کاری کے مختلف اختیارات کی دستیابی، محفوظ آپشن کا اندازہ لگانا کافی مشکل ہے۔ تاہم، آپ جن اختیارات پر غور کر سکتے ہیں ان میں بینک فکسڈ ڈپازٹ، میونسپل بانڈز، ڈپازٹس کا سرٹیفکیٹ، اور بہت کچھ شامل ہے۔

3. میوچل فنڈ کیلکولیٹر کا کیا استعمال ہے؟

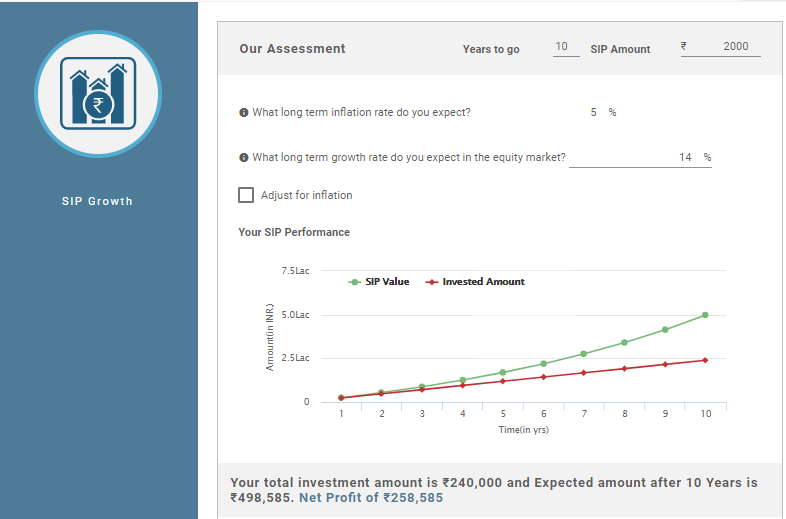

اے دیمیوچل فنڈ کیلکولیٹر سرمایہ کاری کے افق کے مطابق منافع کا اندازہ لگا کر میچورٹی پر سرمایہ کاری کی قیمت پیش کرتا ہے۔ آپ اپنے فوائد کا پتہ لگانے کے لیے کیلکولیٹر کے مختلف متغیرات سیٹ کر سکتے ہیں، جیسے مدت، متوقع واپسی کی شرح، تعدد، سرمایہ کاری کی رقم اور مزید۔

4. میں کتنی سرمایہ کاری کر سکتا ہوں؟

اے رقم بنیادی طور پر آپ کی ضروریات، بجٹ اور سرمایہ کاری کے مقاصد پر منحصر ہے۔ تاہم، یہ بات ذہن میں رکھیں کہ آپ رقم سے قطع نظر، صرف اضافی رقم ہی لگاتے ہیں۔

5. کیا سرمایہ کاری کرنے کا کوئی صحیح وقت ہے؟

اے سرمایہ کاری کا کوئی صحیح وقت نہیں ہے۔ بہتر اور بہترین منافع کے لیے، یہ تجویز کیا جاتا ہے کہ آپ کو فوراً سرمایہ کاری شروع کر دینی چاہیے۔

6. کیا مجھے میوچل فنڈز میں سرمایہ کاری کرنے کے لیے بینک اکاؤنٹ کی ضرورت ہے؟

اے ہاں، KYC/ کے ساتھ بینک اکاؤنٹ ہونا ضروری ہے۔cKYC,آدھار کارڈ اورپین کارڈ میوچل فنڈز میں سرمایہ کاری کرنا۔

7. کیا فنڈ مینیجر سے رابطہ کرنا ضروری ہے؟

اے جی ہاں! میوچل فنڈز میں سرمایہ کاری کرتے وقت، اچھی کارکردگی پیدا کرنے کے لیے تجربہ ایک اہم کردار ادا کرتا ہے۔ تجربہ جتنا زیادہ ہوگا، بہترین منافع حاصل کرنے کا امکان اتنا ہی بہتر ہوگا۔ اس طرح، یقینی بنائیں کہ آپ کسی تجربہ کار فنڈ مینیجر سے رابطہ کریں۔

8. کیا میں اپنی سرمایہ کاری کی رقم نکال سکتا ہوں؟

اے میوچل فنڈ میں زیادہ تر اسکیمیں اوپن اینڈ اسکیمیں ہیں۔ یہ آپ کو کسی بھی وقت پوری سرمایہ کاری کی رقم نکالنے کی اجازت دیتا ہے۔ تاہم، کچھ ایسے حالات ہو سکتے ہیں جہاں آپ کو پابندیاں لگ سکتی ہیں۔

9. اگر میں جلدی واپس لے تو کیا مجھے کوئی جرمانہ ادا کرنا پڑے گا؟

اے اگر آپ نے اوپن اینڈ اسکیموں میں سرمایہ کاری کی ہے تو آپ کو جرمانہ ادا نہیں کرنا پڑے گا۔ تاہم، کچھ اسکیمیں دوسروں کی طرح مائع نہیں ہوسکتی ہیں۔ لہذا، آپ کو سرمایہ کاری کرنے سے پہلے اس عنصر کو دوبارہ چیک کرنا پڑے گا۔

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔

Very Good

good information on funds. appreciated!!!