+91-22-48913909

+91-22-48913909

Table of Contents

- 1. قابل ٹیکس آمدنی کا تعین کریں۔

- 2. ماہانہ سرمایہ کاری کی رقم کا تعین کریں۔

- 3. خطرے کی تشخیص

- 4. اثاثہ مختص کرنا

- 5. پروڈکٹ کا انتخاب

- 6. نگرانی اور دوبارہ توازن

- اکثر پوچھے گئے سوالات

- 1. Sec 80C کیا ہے؟

- 2. TDS کیا ہے؟

- 3. TDS 80C سے کیسے منسلک ہے؟

- 4. دوسرے کون سے حصے ہیں جو 80C کے علاوہ ٹیکس کے فوائد حاصل کرنے میں آپ کی مدد کر سکتے ہیں؟

- 5. 80D کے تحت ٹیکس کے فوائد کیا ہیں؟

- 6. 80E کے تحت ٹیکس کا فائدہ کیا ہے؟

- 7. کیا اثاثہ جات مختص کرنا آپ کی سرمایہ کاری کی منصوبہ بندی کا حصہ ہونا چاہیے؟

- 8. ان مختلف مصنوعات کا انتظام کون کرتا ہے جن میں آپ سرمایہ کاری کر سکتے ہیں؟

پیسہ لگانے کے 6 بہترین طریقے

سرمایہ کاری کیسے کی جائے؟ یہ ایک بہت عام سوال ہے جو ایک نئی مکھی پوچھے گی۔ لیکن، پہلی جگہ پر، وہاں کوئی ہے؟پیسہ لگانے کا بہترین طریقہ? جی ہاں، مثالی طریقہ ہر شخص سے مختلف ہوگا۔ یہ مدت، خطرے کی بھوک، لیکویڈیٹی اور ٹیکس جیسے پیرامیٹرز پر مبنی ہے۔ ہندوستان میں اعلیٰ واپسی والے سرمایہ کاری کے مختلف اختیارات ہیں، تاہم، آپ کی آمدنی کے ذرائع کے لحاظ سے آپشنز کو اچھی طرح سمجھنا ضروری ہے۔

1. قابل ٹیکس آمدنی کا تعین کریں۔

آئیے ایک مثال لیتے ہیں کہ آپ کی آمدنی 4 لاکھ ہے، تو آپ کا ٹیکس بریکٹ کیا ہوگا؟

| سالانہ آمدنی کی حد | موجودہ ٹیکس کی شرح (2019-20) | ٹیکس کی نئی شرح (2021-22) |

|---|---|---|

| INR 2,50 تک،000 | مستثنیٰ | مستثنیٰ |

| INR 2,50,000 سے 5,00,000 تک | 5% | 5% |

| INR 5,00,000 سے 7,50,000 تک | 20% | 10% |

| INR 7,50,000 سے 10,00,000 تک | 20% | 15% |

| INR 10,00,000 سے 12,50,000 تک | 30% | 20% |

| INR 12,50,000 سے 15,00,000 تک | 30% | 25% |

| INR 15,00,000 سے اوپر | 30% | 30% |

چونکہ ہم نے قابل ٹیکس آمدنی کا تعین کیا ہے، ہمیں اس بات کو یقینی بنانا ہوگا کہ ہم متعلقہ بنائیںٹیکس کی بچت کی سرمایہ کاری (مختلف حصوں کے مطابقانکم ٹیکس عملسیکشن 80 سی، 80D وغیرہ)۔ ایک جیسے اختیارات کی ایک بڑی تعداد میں سے انتخاب کر سکتے ہیںای ایل ایس ایس,صحت کا بیمہ,ULIPوغیرہ۔ یہ تمام طویل مدتی سرمایہ کاری ہیں اور ان کا انتخاب احتیاط کے بعد کیا جانا چاہیے۔ ایک ELSS (جسے Equity Linked Savings Scheme کے نام سے بھی جانا جاتا ہے) 3 سال کے نسبتاً کم لاک ان پیریڈ کی وجہ سے ایک گرم پسندیدہ ہے۔

کا موازنہELSS اور PPF (پبلک پراویڈنٹ فنڈ) ذیل میں ہے:

Talk to our investment specialist

| پی پی ایف (پبلک پراویڈنٹ فنڈ | ELSS (ایکویٹی سے منسلک بچت کی اسکیمیں) |

|---|---|

| پی پی ایف کو حکومت ہند کی حمایت حاصل ہے | ELSS ایکویٹی کی طرح ہے، اتار چڑھاؤ اور خطرے کے ساتھ |

| فکسڈ ریٹرن @ 7.60% p.a. | متوقع منافع: 12-17% p.a |

| ٹیکس چھوٹ: EEE (استثنیٰ، مستثنیٰ، مستثنیٰ) | ٹیکس چھوٹ: EEE (استثنیٰ، مستثنیٰ، مستثنیٰ) |

| لاک ان کی مدت: 15 سال | لاک ان کی مدت: 3 سال |

| خطرے سے بچنے والے سرمایہ کاروں کے لیے بہتر ہے۔ | اعتدال سے زیادہ خطرے کی بھوک رکھنے والے سرمایہ کاروں کے لیے بہتر ہے۔ |

| INR 1,50,000 تک جمع کر سکتے ہیں۔ | جمع کرنے کی کوئی حد نہیں۔ |

2022 میں سرمایہ کاری کے لیے بہترین ELSS

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Tata India Tax Savings Fund Growth ₹42.364

↑ 0.23 ₹4,335 1.1 -4.1 10.2 15.2 23.1 19.5 IDFC Tax Advantage (ELSS) Fund Growth ₹146.423

↑ 0.76 ₹6,597 3.2 -3.3 5.3 14.1 28.4 13.1 DSP BlackRock Tax Saver Fund Growth ₹136.635

↑ 0.74 ₹16,218 5.6 -0.5 17.6 19.5 27.5 23.9 L&T Tax Advantage Fund Growth ₹127.496

↑ 0.60 ₹3,871 1.1 -3.9 13.1 17.8 24.2 33 Aditya Birla Sun Life Tax Relief '96 Growth ₹56.82

↑ 0.55 ₹14,462 3.9 -3.8 9 12.2 16.3 16.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 23 Apr 25

2. ماہانہ سرمایہ کاری کی رقم کا تعین کریں۔

اگلا مرحلہ آپ کے ماہانہ سرپلس کا تعین کرنا ہوگا جس میں آپ سرمایہ کاری کرسکتے ہیں۔ اس کا تعین آپ کی گھر لے جانے والی تنخواہ اور اخراجات کو مدنظر رکھتے ہوئے کیا جانا چاہیے۔ کسی کے پاس ہنگامی ضروریات یا ہنگامی اخراجات کے لیے کچھ فنڈز بھی رکھنے چاہئیں۔

3. خطرے کی تشخیص

خطرے کی تشخیص ایک اہم قدم ہے اور اس کا تعین کرنا چاہیے۔ خطرہ مول لینے کی صلاحیت بہت سے عوامل پر منحصر ہے جیسے عمر،نقدی بہاؤنقصان برداشت کرنے کی صلاحیت وغیرہ۔ کسی کو ان بنیادوں کا تعین کرنے کی ضرورت ہوگی کہ آیا کوئی زیادہ خطرہ مول لے سکتا ہے یا اعتدال پسند یا کم خطرہ۔

4. اثاثہ مختص کرنا

یہ محض ایک پورٹ فولیو میں اثاثوں کے اختلاط کا فیصلہ کر رہا ہے، مثلاً زیادہ خطرہ مول لینے والے سرمایہ کار کے پاس کم رسک والے سرمایہ کار کے مقابلے پورٹ فولیو میں زیادہ ایکویٹی ہو سکتی ہے۔ انگوٹھے کا ایک بنیادی اصول ایکویٹی مختص کرنے کے لیے سرمایہ کار کی 100 مائنس عمر ہے۔ قرض میں رہنے کے لئے آرام کریں۔

5. پروڈکٹ کا انتخاب

مختص کا تعین کرنے کے بعد، اگلا مرحلہ یہ یقینی بنانا ہے کہ ہم داخل ہونے کے لیے صحیح مصنوعات کا انتخاب کریں۔باہمی چندہ پیسے کی سرمایہ کاری کرنے کا ایک اچھا راستہ ہو سکتا ہے کیونکہ وہ پیشہ ورانہ طور پر منظم ہیں، کی طرف سے ریگولیٹSEBI (سیکیورٹیز اینڈ ایکسچینج بورڈ آف انڈیا) اور داخل ہونے اور باہر نکلنے کے لیے آسان ہیں۔

- میوچل فنڈز کی ریٹنگز کی طرف سے شائع کیا گیا ہے۔درجہ بندی ایجنسیوں جیسے CRISIL، MorningStar، ICRA فنڈز کے لیے اچھے نقطہ آغاز ہیں جنہیں منتخب کیا جا سکتا ہے۔

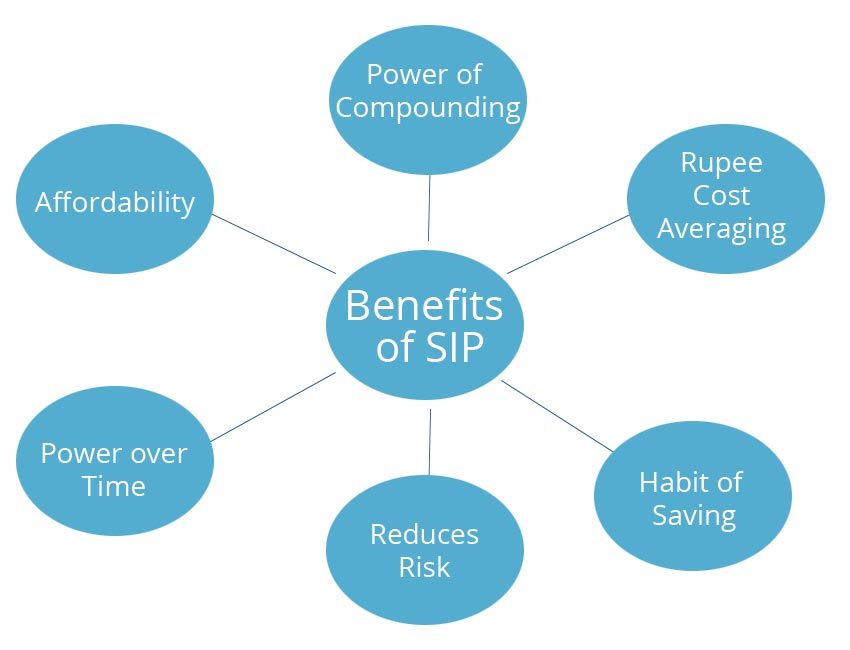

- گھونٹ یا منظمسرمایہ کاری کا منصوبہ تنخواہ دار ملازمین کے لیے ایک اچھا آپشن ہو سکتا ہے، جو سرمایہ کار کو سہولت فراہم کرتا ہے اور یہ ایک وقتی سیٹ اپ ہے جب کہ مزید سرمایہ کاری خودکار ہوتی ہے۔

سرمایہ کاری کے لیے حتمی فنڈز کا انتخاب احتیاط کے ساتھ کرنا چاہیے۔

2022 کے لیے بہترین SIP پلان

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2023 (%) Principal Emerging Bluechip Fund Growth ₹183.316

↑ 2.03 ₹3,124 100 2.9 13.6 38.9 21.9 19.2 Invesco India Growth Opportunities Fund Growth ₹92.57

↑ 0.57 ₹6,432 100 4 -0.6 19.9 22 26.1 37.5 ICICI Prudential Banking and Financial Services Fund Growth ₹129.8

↓ -0.36 ₹9,008 100 11.6 5.2 18.5 16.8 24.3 11.6 Motilal Oswal Multicap 35 Fund Growth ₹58.1072

↑ 0.96 ₹12,267 500 1.3 -5.2 16.8 21.5 22.7 45.7 DSP BlackRock Equity Opportunities Fund Growth ₹602.289

↑ 3.62 ₹13,784 500 4.6 -1.3 15.6 20.6 26.7 23.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 31 Dec 21

6. نگرانی اور دوبارہ توازن

سرمایہ کاری کرنے کے بعد، یہ بڑے مارجن سے ختم نہیں ہوا ہے۔ اس بات کو یقینی بنانے کے لیے کہ آپ کو اچھا منافع ملے، یہ ضروری ہے کہ آپ 3 ماہ میں کم از کم ایک بار پورٹ فولیو کی نگرانی کریں اور اس بات کو یقینی بنائیں کہ آپ سال میں کم از کم ایک بار توازن برقرار رکھیں۔ کسی کو اسکیم کی کارکردگی دیکھنے کی ضرورت ہوگی اور یہ بھی کہ پورٹ فولیو میں اچھا اداکار موجود ہے۔ بصورت دیگر ہولڈنگز میں تبدیلیاں کرنے کی ضرورت ہے اور پیچھے رہ جانے والوں کو اچھے اداکاروں سے تبدیل کرنے کی ضرورت ہے۔

موثر اور موثر منصوبہ بنانے کے لیے یہ بنیادی اقدامات ہیں۔ اگر کوئی ایسا کرتا ہے اور وقت کے ساتھ ہولڈنگز کی نگرانی کرتا ہے، تو اس کے اچھے نتائج برآمد ہونے چاہئیں۔ قسمت اچھی!

اکثر پوچھے گئے سوالات

1. Sec 80C کیا ہے؟

A: 1961 کے انکم ٹیکس ایکٹ کا سیکشن 80C افراد کو، زیادہ تر تنخواہ دار افراد کو ٹیکس فوائد حاصل کرنے کی اجازت دیتا ہے۔ افراد روپے تک کی کٹوتیوں کا دعویٰ کر سکتے ہیں۔ ایک سال میں کمائی گئی کل آمدنی پر 1.5 لاکھ۔

2. TDS کیا ہے؟

A: TDS ٹیکس کٹا ہوا سورس کا مخفف ہے۔ یہ اس ذریعہ سے جمع کیا جانے والا ٹیکس ہے جہاں فرد کی آمدنی پیدا ہوتی ہے۔

3. TDS 80C سے کیسے منسلک ہے؟

A: TDS 80C کے ساتھ منسلک ہے کیونکہ انفرادی آمدنی کے لیے، لیکن نوٹ کریں کہ TDS کو سیکشن 80C کے تحت نہیں کاٹا جا سکتا۔ کہیں، مثال کے طور پر، آپ کے پاس ایک پی پی ایف اکاؤنٹ ہے۔بینک ہر سال 1.5 لاکھ روپے جمع کرنے کی زیادہ سے زیادہ حد کے ساتھ۔ اس کے بعد یہ اکاؤنٹ سیکشن 80C کے تحت TDS سے مستثنیٰ ہے۔ اسی طرح، اگر ٹیکس بچانے کے دیگر مختلف طریقوں سے حاصل کردہ سود کی آمدنی سیکشن 80C کے تحت TDS سے مستثنیٰ ہونے کے اہل ہیں۔

4. دوسرے کون سے سیکشنز ہیں جو 80C کے علاوہ ٹیکس کے فوائد حاصل کرنے میں آپ کی مدد کر سکتے ہیں؟

A: چودہ مزید طریقے ہیں جن کے ذریعے آپ 80C کے علاوہ ٹیکسوں میں بچت کر سکتے ہیں، اور یہ مندرجہ ذیل ہیں:

- سیکشن 80CCD:قومی پنشن سکیم

- سیکشن 80D: صحت کی ادائیگیانشورنس پریمیم

- سیکشن 80E: ایک کی واپسیتعلیمی قرض

- دفعہ 24: ایک کی سود کی ادائیگیہوم لون

- سیکشن 80EE: پہلی بار خریداروں کے لیے ہوم لون کی سود کی ادائیگی

- سیکشن 80EEA: پہلی بار خریداروں کے لیے ہوم لون کی سود کی ادائیگی

- سیکشن 80EEB: الیکٹرک گاڑی کی خریداری کے لیے لیے گئے قرض پر ادا کردہ سود

- سیکشن 80 جی: خیراتی اداروں کو عطیات

- سیکشن 80GG: رہائش کے لیے ادا کردہ کرایہ

- دفعہ 80TTA: بچت بینک اکاؤنٹ سے سود

- سیکشن 80TTB: بزرگ شہریوں کی صورت میں جمع کردہ سود

- دفعہ 54: طویل مدتیسرمایہ حاصل رہائشی مکان کی فروخت پر

- سیکشن 54EC: زمین، عمارت یا دونوں کی فروخت پر طویل مدتی سرمایہ حاصل

- سیکشن 54 ایف: رہائشی مکان کے علاوہ سرمائے کے اثاثے کی فروخت پر طویل مدتی سرمایہ نفع

5. 80D کے تحت ٹیکس کے فوائد کیا ہیں؟

A: افراد ہیلتھ انشورنس پریمیم کی ادائیگی پر ٹیکس کٹوتیوں کا دعویٰ کر سکتے ہیں۔ 60 سال سے کم عمر کے افراد اور اپنے لیے ادائیگی کرتے ہوئے، وہ روپے تک کی کٹوتیوں کا دعویٰ کر سکتے ہیں۔ 25,000 اگر آپ ساٹھ سے کم ہیں، لیکن 60 سال سے زیادہ عمر کے والدین کے ساتھ رہتے ہیں اور ان کے لیے پریمیم ادا کر رہے ہیں، تو آپ روپے تک کی کٹوتیوں کا دعویٰ کر سکتے ہیں۔ 75,000

آخر میں، بزرگ شہریوں کے والدین کے ساتھ رہنے والے بزرگ شہریوں کے لیے، اپنے اور اپنے والدین کے لیے پریمیم ادا کرتے ہوئے، وہ روپے تک کی کٹوتیوں کا دعویٰ کر سکتے ہیں۔ 1,00,000

6. 80E کے تحت ٹیکس کا فائدہ کیا ہے؟

A: فرض کریں کہ آپ اپنے لیے لیا ہوا تعلیمی قرض واپس کر رہے ہیں یا اسے اپنے بچے، شریک حیات، یا کسی ایسے فرد کی طرف سے ادا کر رہے ہیں جس کے آپ قانونی سرپرست ہیں۔ اس صورت میں، آپ سیکشن 80E کے تحت ٹیکس کٹوتیوں کا دعوی کر سکتے ہیں۔

7. کیا اثاثہ جات مختص کرنا آپ کی سرمایہ کاری کی منصوبہ بندی کا حصہ ہونا چاہیے؟

A: جی ہاں،اثاثہ تین ہلاک سرمایہ کاری کی منصوبہ بندی کا حصہ ہونا چاہیے۔ کیونکہ ایک متنوع پورٹ فولیو اس بات کو یقینی بنانے کے لیے ضروری ہے کہ آپ کے پاس کافی سرمایہ کاری ہے تاکہ اگر کوئی کارکردگی نہیں دکھاتا ہے تو آپ کی مجموعی سرمایہ کاری بری طرح متاثر نہ ہو۔

8. ان مختلف مصنوعات کا انتظام کون کرتا ہے جن میں آپ سرمایہ کاری کر سکتے ہیں؟

A: آپ اپنے بینک سے ایک ویلتھ مینیجر رکھ سکتے ہیں، جو آپ کی سرمایہ کاری کا پورٹ فولیو بنانے میں مدد کرتا ہے۔ دوسری صورت میں، اگر آپ محسوس کرتے ہیں کہ آپ اس کا انتظام کر سکتے ہیں، تو آپ بھی، سرمایہ کاری کے لیے موزوں مصنوعات کی شناخت کر سکتے ہیں۔

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔